Embedded Insurance gilt als einer der Wachstumstreiber in der Versicherungswelt schlechthin. Bis zum Jahr 2030 sollen über 700 Mrd. Dollar an Prämien auf diesem Weg geschrieben werden. Ein Insurtech, das davon direkt profitieren will, stellen wir euch heute vor.

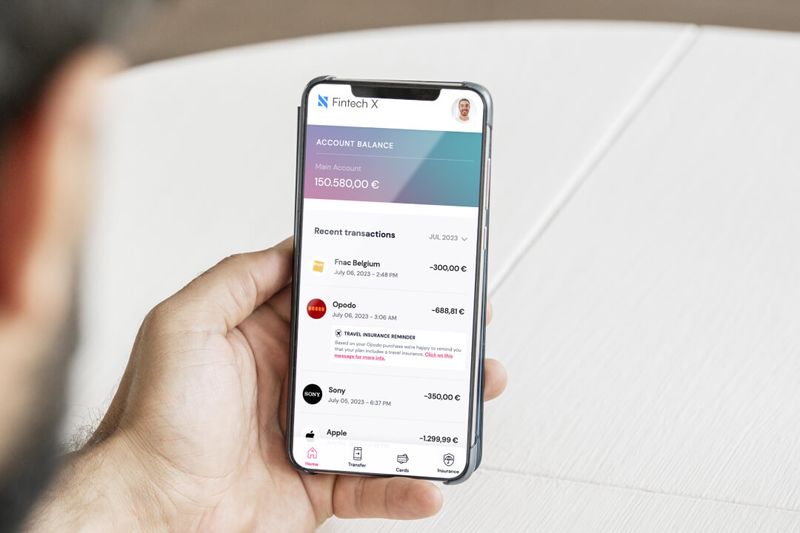

Qover hat offenbar gerade einen regelrechten Lauf. Fast im Monatsabstand informiert das Insurtech für Embedded Insurance die Presse über den Abschluss einer neuen Kooperation mit bekannten Unternehmen. Zuletzt die Zusammenarbeit mit der Smartphone-Bank Lydia, die Qover via API in seine Banking-App einbettet. Zuvor gab es allerdings schon den Ritterschlag durch die Zusammenarbeit der Helvetia, die Qover als Partner für die erste euroweite Automotive-Versicherung gewählt hat.

Solide finanziert und schon länger am Start

Die geballten Neuigkeiten des Insurtechs kommen nicht von ungefähr. Denn ganz so neu ist Qover nicht. Quentin Colmant und Jean-Charles Velge haben ihr Insurtech schon 2016 in Belgien gegründet. Mit diesen sieben Jahren ist das Insurtech in der Welt der Versicherungen zwar immer noch ein Baby, unter den Startups aber kein absoluter Newcomer mehr.

Zum Kreis der Investoren gehören mit Anthemis, BlackRock, Portgage und Zurich Global einige klingende Namen. In insgesamt 5 Finanzierungsrunden haben sie fast 72 Mio. Dollar in Qover gesteckt. Zuletzt im Sommer 30 Mio. im Rahmen der Serie-C.

Inzwischen ist Qover nach eigenen Angaben in über 30 Ländern Europas aktiv.

Das Geschäftsmodell von Qover

Am einfachsten lässt sich das Geschäftsmodell von Qover so zusammenfassen, dass das Unternehmen eigentlich wie eine Versicherung arbeitet, nur ohne dessen Risiken. Der Fokus liegt auf rein digitalen Vertriebswegen und Ökosystemen – dazu aber gleich noch mehr.

Qover spart sich aber nicht nur die Risiken eines Versicherers. Auch das aufwendige Schadensmanagement hat das Insurtech ausgelagert. Damit belasten zwei große Kostentreiber klassischer Versicherer nicht die eigenen Bücher.

Der Kern des Geschäftsmodells von Qover liegt in der API, die das Unternehmen entwickelt hat. Das Versprechen lautet, dass die Vertriebspartner:innen mit einem eigenen digitalen Geschäftsmodell binnen Minuten beginnen können, ihren Kund:innen Versicherungen in Echtzeit anzubieten. Und zwar völlig in den eigenen Vertriebsprozess integriert.

Die Partner wählen dazu den gewünschten Schutz aus dem Produktkatalog, generieren den API-Key und haben anschließend in einem Branding-Tool die Gelegenheit, die Optik der Antragsstrecke anzupassen.

Attraktiv für Versicherer und Vertriebspartner

Aktuell sind im Produktkatalog Policen in diesen Bereichen enthalten:

- Unfall,

- Mobility,

- Reise,

- Hausrat und

- Käufe / Garantie.

Als Erweiterungen sind Tier- und Cyber-Versicherungen in Planung.

Die Stärke des Geschäftsmodell „Embedded“ ist sicherlich, dass es für die Partnerunternehmen und Versicherer gleichermaßen attraktiv ist. Die Partner (wie Deliveroo, Wolt, Tesla Deutschland, Fisker) stärken ihre Position gegenüber ihren Kund:innen, müssen aber kein eigenes Know-how im Versicherungssegment aufbauen. Und haben auch mit dem Schadensmanagement keinen Aufwand. Und die Produktgeber adressieren Zielgruppen, die sie nur schwer direkt erreicht hätten.

Über 2,5 Mio. Menschen sollen schon einen Versicherungsschutz auf diesem Weg geschlossen haben.

Der Technologie-Stack von Qover wirkt jedenfalls sehr durchdacht. Eine offene API zur leichten Einbindung der Plattform, die cloudbasiert ist. Zudem gibt es eine Preisstellung in Echtzeit; die Nutzer:innen erhalten also unmittelbar eine Rückmeldung, was der Versicherungsschutz kostet.

Auch für Qover gibt es Risiken

Also der reine Sonnenschein für das Insurtech? Zur fairen Betrachtung eines Geschäftsmodells gehört auch das Nachdenken über die Risiken.

Eines davon liegt im weiteren Wachstum des Unternehmens. Qover wird einen Weg finden müssen, sein Produktangebot zu erweitern und auch in Segmente vorzustoßen, die stärker Margen haben, zugleich aber die Übersichtlichkeit und die Einfachheit des Einbettens zu bewahren. Um dauerhaft erfolgreich zu sein, muss die Firma also Skalierung und Agilität unter einen Hut bekommen.

Dem zweiten Risiko muss sich jedes Unternehmen stellen: Natürlich ist Qover nicht das einzige Insurtech, das sich auf Embedded Insurance versteht. Um nur einen Konkurrenten auf dem deutschen Markt zu erwähnen: Simplesurance nutzt ein ähnliches Geschäftsmodell.

Eine andere Gefahr lauert allerdings eher noch an anderer Stelle. Und die hat Qover auch bereits erkannt, beschäftigt das Unternehmen nach eigenen Angaben doch gleich einen Stab an Anwälten und Rechtsexperten.

Die Herausforderung beim Embedded-Ansatz besteht darin, es den Kund:innen auf der einen Seite besonders leicht zu machen. Aber nicht nur in Deutschland (Stichwort VVG) gibt es regulatorische Rahmenbedingungen in Hinsicht auf Informationspflichten und Vertragsgrundlagen. Und innerhalb der Regulatorik könnten sich eben Verschiebungen ergeben, die das Vertriebsmodell oder auch die Prozesse so beeinträchtigen, dass es zu substanziellen Problemen kommen könnte. Analog zum Verbot von PFOF im Bereich Fintech.

Bleibt das Umfeld allerdings so, wie es derzeit ist, stehen die Chancen gut, dass wir auch in der nächsten Zeit noch mehr von Qover hören werden.