TPPs in and out of scope

Dass die Payment Service Directive 2 (PSD2) im Jahr 2018 kommt bzw. in Teilen schon da ist, ist allen im Markt klar. In der letzten Woche haben wir hier einen aktuellen Status zur PSD2, aus Sicht der neuen Dritten (TPPs) veröffentlicht. Was würde sich demnach besser anbieten, als es visuell in einer Infografik nochmal deutlich festzuhalten.

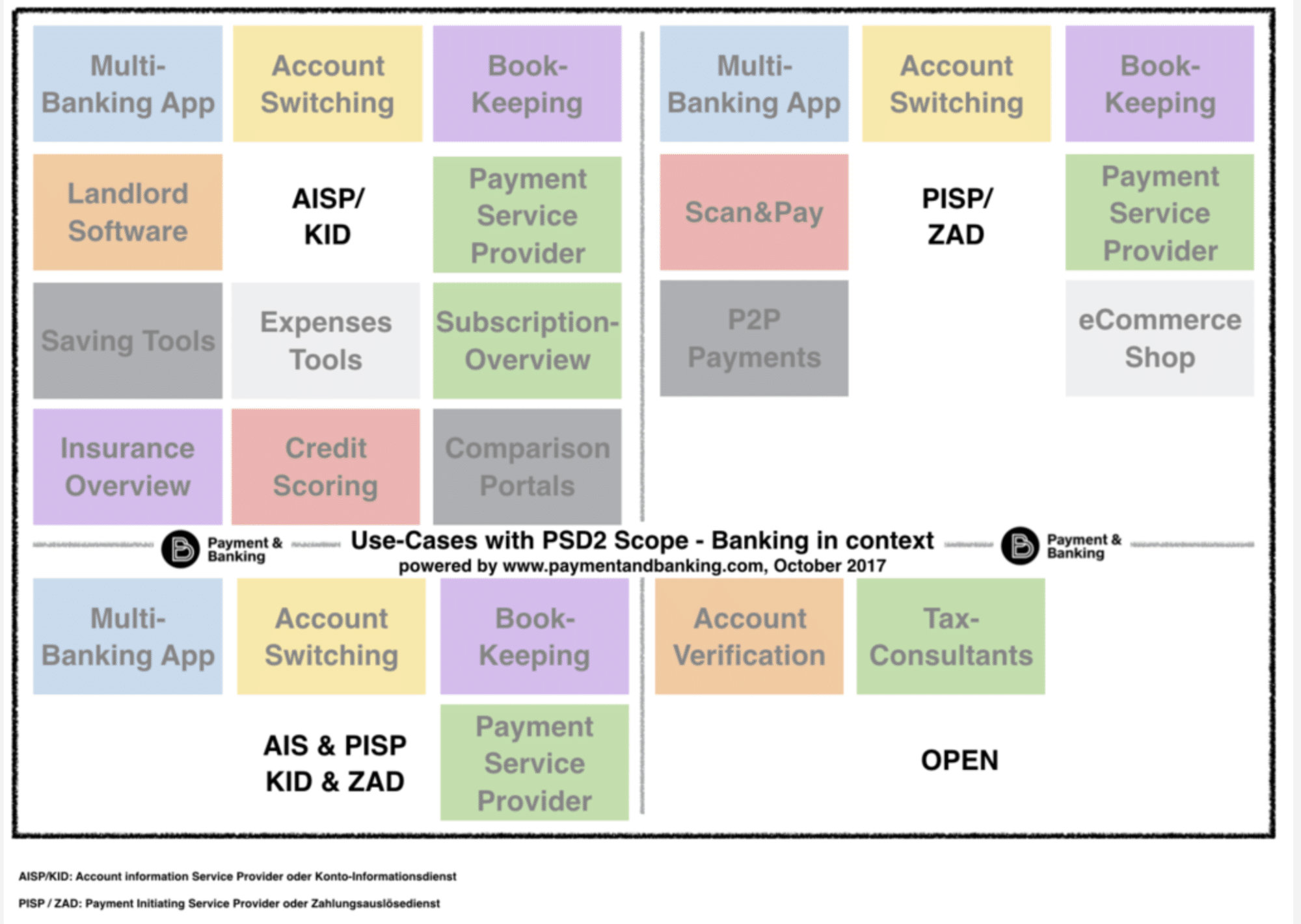

Im Fokus stand dabei insbesondere die Frage: Wer bzw. welcher Dienst wird in Zukunft im PSD2-Scope – also im Blick der Aufsicht – liegen? Auch wenn dies noch nicht zu 100% klar ist, haben wir dazu eine erste Infografik erstellt, um die Use-Cases sowie ihre Einordnung zu verdeutlichen und eine erste Indikation zu geben. Orientiert haben wir uns dabei am vorliegenden Gesetzestext und den ersten bekannten Auslegungen aus verschiedenen Ländern wie z. B. UK.

Unterschieden haben wir in der Grafik zwischen den sogenannten KIDs oder AISPs (Kontoinformationsdiensten), ZADs oder PISPs (Zahlungsauslösediensten), KIDs & ZADs, die beide Rollen einnehmen, sowie dem Status “offen”. Da sich das Thema aktuell in der Konkretisierung befindet, wird es sicher noch eine Reihe an Updates und Ergänzungen geben.

Lasst uns gern wissen, welche Use-Cases ihr aktuell, über die in der Grafik hinausgehenden, seht.

7 Kommentare

hallo mario – danke dir.

ja „offline-software“ scheint zunächst nicht im Scope (auch wenn man das diskutieren kann). aber in der tat reden wir hier immer von online-tools. hilft das?

Hallo André, im Kontext von online- Angeboten (cloud) ist wohl eher eine Lizenz nötig als offline. Soweit klar – Danke.

Es könnte dann auch bei online davon abhnangen ob ich als User eine Aktion ( Umsätze abholen, Zahlung auslösen) aktiv selber starte oder die Lösung es automatisiert tut.

Nein sehe ich nicht so – da der Auto Abruf ja auch einmal imitiert werden muss. Und da sehe ich den selben bedarf

Da fällt mir einiges aus dem Bereich Analytics ein: Reisekosten-Tracker, Depotkosten-Optimierer, Multimedia-Kosten Tracker, automatische Ausgabenerfassung für die Steuererklärung, etc.

danke alex – bis auf reisekosten sind eigentlich alle drin, oder?

Die Frage mit den Offline-Tools wird schon seit den ersten Entwürfen der PSD2 diskutiert. Die Antwort hängt mit der Frage zusammen, ob eine zusätzliche Rolle bzw. einer Zugriffsmöglichkeit durch einen „Dritten“ hinzukommt. Wenn pauschal alle Softwareanwendungen die mit Internetzahlungen im Zusammenhang stehen (Browser, OS, Netzwerkstack, …) als PIS definiert würden, wäre der Scope unrealistisch weit gefasst. Daher geht man offenbar davon aus, dass (wenn alles ordnungsgemäß funktioniert) der Besitzer/Betreiber/Nutzer der Software (in der der Zahlungsauftrag noch verändert werden kann) die Rolle des Zahlungsauslösers übernimmt. In der Praxis verschlüsselt der Browser beim Online-Banking den direkten Kanal zur Bank und die Zahlungsaufträge werden vom Bankkunden selbst kontrolliert. Der Browser-Anbieter ist dabei außen vor (in der Regel). Der Zahlungsauslöser ist dann der Nutzer des Browsers. Wenn diese Kette allerdings irgendwo aufgemacht wird und eine andere Partei zum aktiven Kommunikationspartner wird ist der letzte in der Kette der Zahlungsauslöser, während die anderen davor technische „Zureicher“ sind. Diese Argumentation ist übrigens interessant im Zusammenhang mit Payments an Arbeitsplätzen, managed Phones und Shared Devices. Hilft das?

Guten Morgen, im letzten podcast wurde ja um mehr „Interaktion“ gebeten. Also versuche ich es mal. Lese ich die Grafik richtig: ein use case „book keeping“ muss dann mit einer Lizenz AIS / PIS unterlegt werden? Das hängt doch aber davon ab … wenn ich (old school) Software bei mir installiere (Quicken, WISO mein geld, Alf-BanCo) in die Stammdaten dort meine Bank-Zugangsdaten eingebe und dann Umsätze abhole und Zahlungen initiiere – wer braucht dann eine Lizenz? Wenn dagegen WISO das in der „wolke“ anbieten würde, dann müsste WISO/Buhl eine Lizenz haben – oder?