Payment Characteristics

Mobile Payment per Smartphone hat es in Deutschland schwer. Ist es bekannt? Ja. Sehr sogar. Aber beliebt? Nein. Desinteresse überwiegt. Was nun? Seit Mitte der 90er-Jahre galt zunächst das Handy und später das Smartphone als Hoffnungsträger: Das Mobilfunkgerät als ein Massenprodukt, das das bargeldlose Bezahlen von überall für jedermann ermöglichen soll. Eine schöne neue Welt, die bisher verbraucherseitig wenig Anklang gefunden hat: In Deutschland und anderen europäischen Märkten steckt das „Smartphone als Geldbörse“ noch in den Kinderschuhen. Die Markakzeptanz ist bescheiden. Was tun?

Die Technologieentwicklung wird weiter vorangetrieben und es drängen immer mehr Anbieter auf den Markt. Oder besser: Die Märkte. Technische Innovationen? Echte Kooperationen der Stakeholder -über Lippenbekenntnisse hinaus- in der Wertschöpfungskette „Payment“? Finden anderswo statt. Marktakzeptanz? Ebenfalls.

Wir riskieren mal einen Blick in die anderen Länder und schauen wie es „paymentseitig“ dort ausssieht…

Freuen uns natürlich über Austausch, Anregungen, Ergänzungen…wie immer halt!

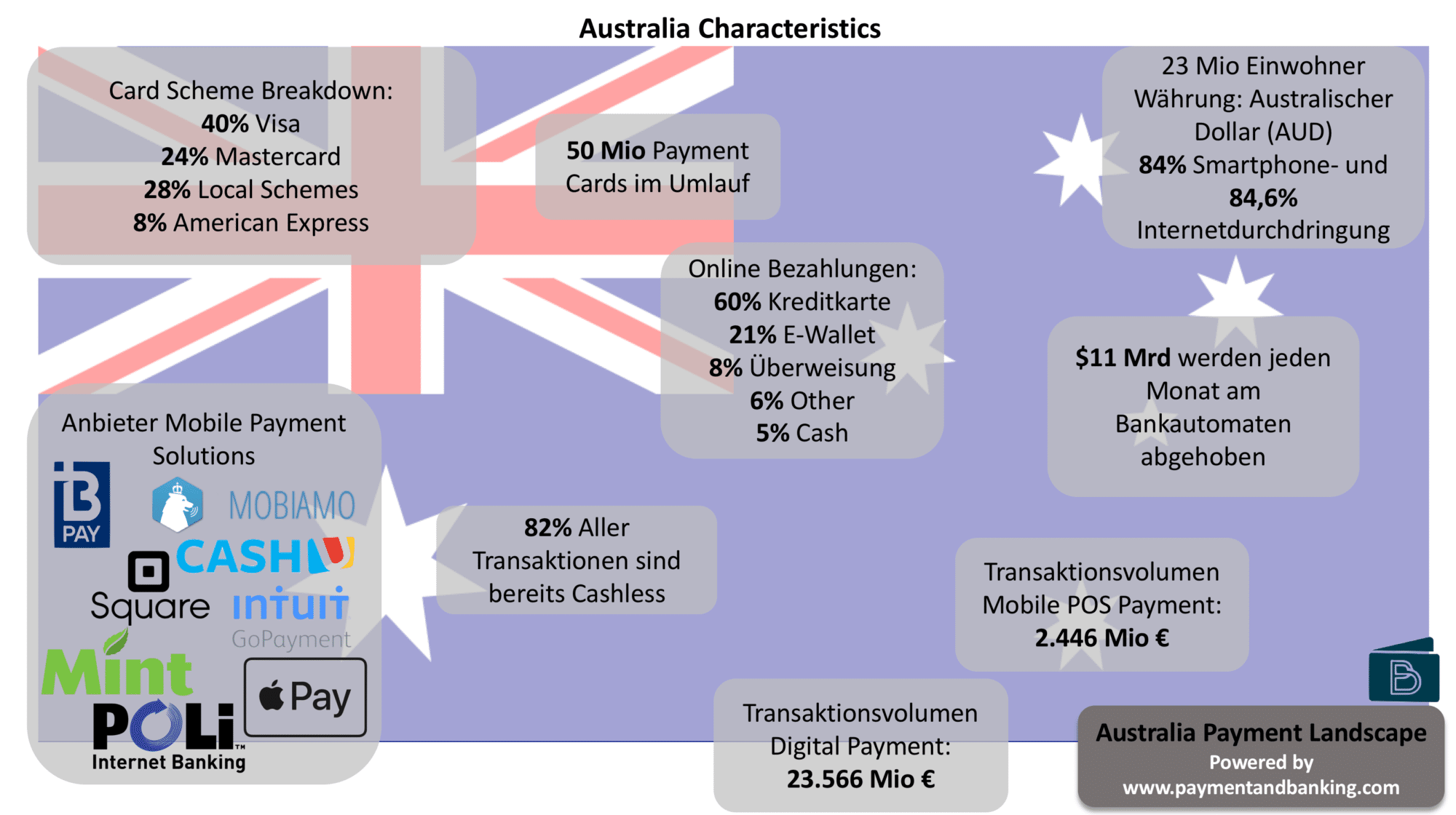

Australien

Vor allem in Australien und der USA gilt das „Plastikgeld“ als das Zahlungsmittel Nr. 1. Egal ob große Anschaffungen oder das schnelle Menü im Fastfood-Restaurant um die Ecke: Hier wird fast alles mit der Kreditkarte bezahlt. Anders als in einigen europäischen Ländern wird die Kreditkarte vor allem in Australien als Zahlungsmittel gerne gesehen. Während hierzulande die Gebühren für Händler noch verhältnismäßig hoch sind, rentiert sich für den Einzelhandel in Australien das schnelle Geld durch das flexible Zahlungsmittel Kreditkarte durchaus. Auch als Sicherheit kann die Kreditkarte Verwendung finden: Wer auf einer Reise nach Australien beispielsweise einen Mietwagen buchen möchte, ist nicht darauf angewiesen horrende Barsummen als Kaution zu hinterlegen. Die Kaution wird über die Kreditkarte vorreserviert, nicht aber abgebucht. Bei der Rückgabe wird die Reservierung der jeweiligen Summe automatisch wieder gelöscht. Der Kunde bekommt von diesem Procedere in der Regel nichts mit und ist in seiner Kaufkraft vor Ort nicht eingeschränkt.

Die Situation und die Beliebtheit der Kreditkarte als Zahlungsmittel ist mit der Situation in den USA zu vergleichen. Auch hier ist das Bezahlen im Alltag ohne Kreditkarte teils schwierig. Wer eine Reise nach Australien plant, sollte in jedem Fall sicherstellen, dass er für die Dauer der Reise eine gültige Kreditkarte besitzt. Eine Ersatzkartei ist ebenfalls empfehlenswert. In einigen Fällen ist es schwierig, bei Verlust oder Beschädigung der Hauptkarte schnell und zuverlässig an Ersatzkarten zu kommen. Die Liquidität und Kaufkraft ist dann stark eingeschränkt.

Die klassische Maestro Karte, die hier zulande noch immer umgangssprachlich als EC-Karte bezeichnet wird, wird in Australien so gut wie gar nicht mehr akzeptiert. Auch die von einigen deutschen Banken neue V-Pay Technologie, die das Maestro Verfahren vielerorts abgelöst hat, ist in Australien oft unbrauchbar: Die Karten der Targobank, der Postbank, der DKB, die Karten der Cortal Consors, der Comdirect und auch die V-Pay Girokarten diverser Sparkassen und Volks- bzw. Raiffeisenbanken sind zum Abheben von Bargeld auf dem australischen Kontinent nicht geeignet. Weit verbreitet hingegen ist die Akzeptanz von Visa und Mastercard Kreditkarten. An vielen Orten kann auch dann mit der Mastercard bezahlt werden, wenn das Logo nicht explizit an den Geschäftsstellen ausgezeichnet ist. Der Grund: Die Mastercard wurde in Australien lange Zeit als „Bankcard“ beworben. Daher hängt an vielen Orten noch immer das als veraltet geltende Logo aus, das zum Teil für Verwirrung sorgt. Besitzer einer American Express Kreditkarte oder einer Diners Club Kreditkarte sollten für die Australien Reise auf eine Visa oder Mastercard Kreditkarte umsteigen. Die Akzeptanzstellen für American Express und Diners Club sind in Australien deutlich beschränkter als in anderen Ländern und Kontinenten.

Natürlich besteht auch die Option, sich ein Konto zu eröffnen. Dies ist vor allem empfehlenswert, wenn man in Australien arbeiten oder mehrere Monate reisen möchte. Die größten australischen Banken sind die Commonwealth Bank, Westpac und NAB. Die drei Banken nehmen sich bezüglich der Konditionen nicht viel und sind über das ganze Land verteilt. Die Kontoeröffnung verläuft problemlos und man kann jederzeit mit der ausgehändigten Maestro-Karte kostenlos am Automat der entsprechenden Filiale Geld abheben. Mittlerweile ist es sogar möglich, ein Konto schon bis zu 12 Monate vor Ankunft von zu Hause aus zu eröffnen und dieses auch zu nutzen.

Die Überweisung von einem deutschen Bankinstitut auf das australische kostet. Hierfür wird eine „International Bank Account Number“ (IBAN) sowie ein „SWIFT-Code“ benötigt, der den „Bank Identifier Code“ (BIC) impliziert und so etwas wie eine internationale Bankleitzahl ist. Western Union bietet einen Geldtransfer per Telegramm-Service an, der über American Express Büros, die Postbank oder ReiseBank durchgeführt werden kann. Eine weitere Option wäre der Transfer per Moneygram, der zwar nicht gerade billig ist, einem im Notfall aber schnell aus der Patsche helfen kann. Auf diese Weise kommt das Geld meist schon nach wenigen Minuten am Zielort an.

Australien hat eine Internet-Penetrationsrate von fast 90% und 85% der Bevölkerung besitzen Smartphones. Alle digitalen Waren, die in Australien verkauft werden, haben zusätzlich 10% GST (Goods and Services Tax) an der Kasse, was die virtuellen Güter und Dienstleistungen des Landes teurer macht als die in den USA verkauften.

Das Aufkommen von digitalen, mobilen und sozialen Medien hat das Finanzwesen so in das tägliche Leben des Einzelnen integriert, wie es noch nie zuvor der Fall war.

Mobile Zahlungen wie z.B. über ApplePay machen fast 25% aller Einnahmen im australischen Finanzsystem aus und auch die mobilen Einsatzfähigkeiten sind eine der wichtigsten Eigenschaften, die Kunden bei der Auswahl von Finanzinstituten berücksichtigen. Die sich ändernden Erwartungen in Bezug auf Zahlungen und Transaction Banking von Verbrauchern nutzen auch die gängigen australischen Anbieter:

- BPAY ist ein elektronisches Rechnungszahlungssystem in Australien, das Zahlungen über das Online-, Mobiltelefon- oder Telefonbanking eines Finanzinstituts an Organisationen ermöglicht, die registrierte BPAY-Rechnungssteller sind.

- POLi bietet Online-Internet-Banking-Zahlungen, die dem Händler mit niedrigen Gebühren und einfacher Abstimmung zu Gute kommen. POLi bietet Verbrauchern eine praktikable Alternative zu Kreditkarten, indem sie eine einfache und sichere Zahlungsmethode über ihr Internetbanking in Australien und Neuseeland anbietet.

- Mobiamo ist eine mobile Zahlungslösung, die es globalen Kunden ermöglicht, sichere und schnelle Zahlungen von ihren mobilen Geräten für digitale Güter und Dienstleistungen in mehr als 65 Ländern zu tätigen.

- MINT Prepaid-Karte ist eine universelle Barzahlung Option, die sicher, zugänglich und einfach zu bedienen ist. Mit MINT-Karten können Kunden weltweit für digitale Waren und Dienstleistungen bar bezahlen.

Australien verfügt über einen hoch entwickelten Finanzdienstleistungssektor, über eine vergleichsweise starke Wirtschaft und ist als Finanzzentrum in der am schnellsten wachsenden Region der Welt gut positioniert. Dennoch steht der Sektor vor beispiellosen Herausforderungen, von denen viele auf die globale Finanzkrise zurückzuführen sind. Das Wachstumstempo hat sich verlangsamt, das Vertrauen ist – insbesondere auf den internationalen Märkten – geschrumpft und die Branche befindet sich in einer Wiederaufbauphase, die voraussichtlich noch einige Jahre anhalten wird.

Jede Finanzdienstleistungsorganisation steht vor der Herausforderung, Kunden wiederzubeleben, die Rentabilität zu erhöhen und Wachstumschancen in Australien und weltweit zu identifizieren.

Aus diesem Grund wurde eine neue Zahlungsplattform, die einen sofortigen Zahlungstransfer zwischen einem Netzwerk von 60 australischen Finanzinstituten ermöglicht, einfach einzurichten ist und Wartezeiten für Banküberweisungen, die bis zu drei Tage dauern können, beseitigt, eingeführt. Australiens New Payments Platform (NPP) ermöglicht sofortige Banküberweisungen mit einem einfachen ID-System, ohne dass lästige Details wie Kontonummern oder BSBs erforderlich sind. Die Zahlungs-ID, genannt PayID, kann eine Handynummer oder eine E-Mail-Adresse sein.

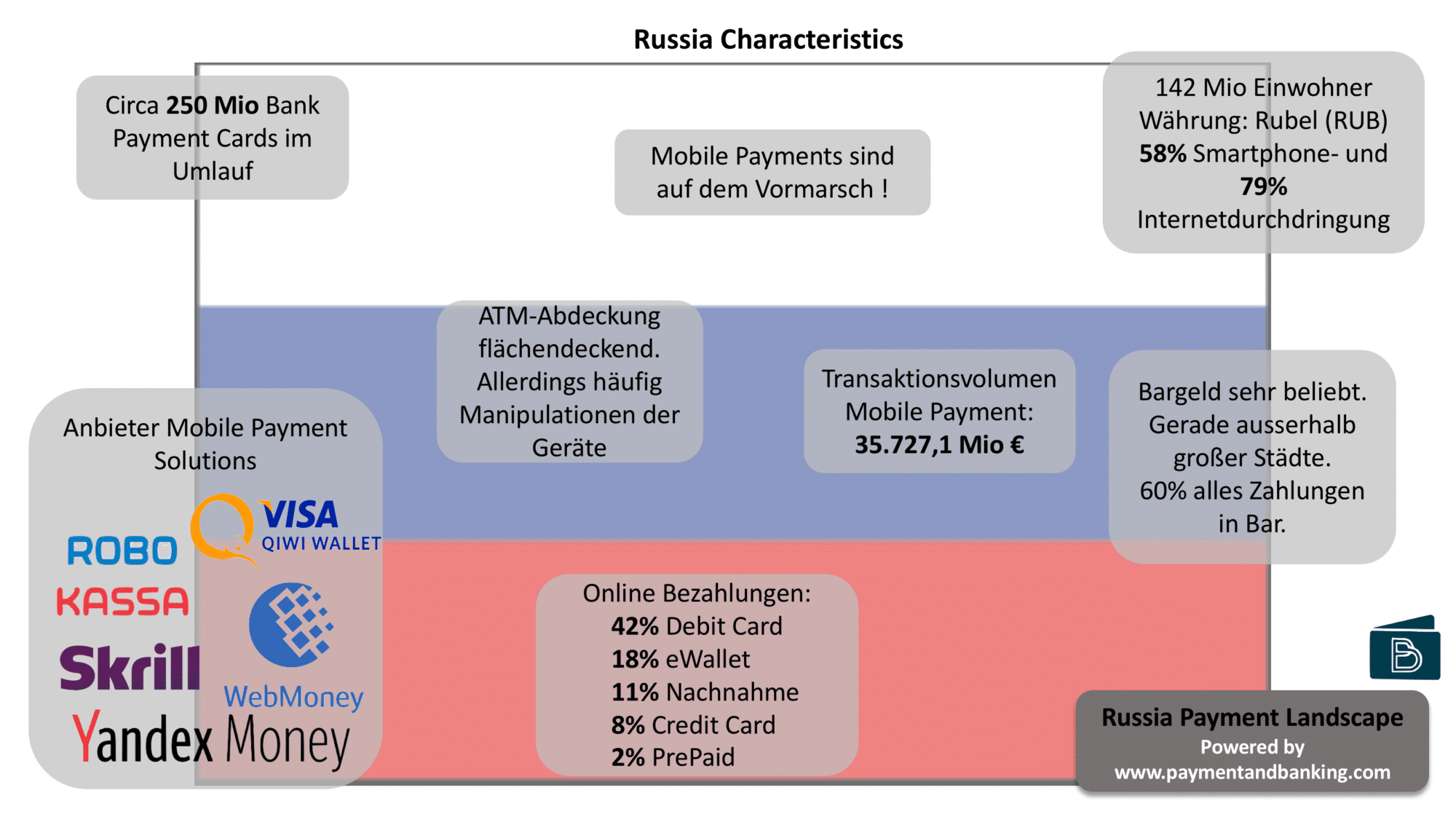

Russland

„Der Rubel rollt“ – Dieses jahrhundertealte Sprichwort hat auch heute noch Bestand, denn der Rubel ist noch immer die Währung in Russland.

Russland hat mit einer Bevölkerung von ca. 144 Millionen und einer Internetpenetration von knapp 80% einen der größten E-und M-Commerce Märkte in Europa. In den letzten Jahren hat sich die russische Wachstumsrate verlangsamt. Allerdings haben die Erholung der Ölpreise, eine stabilere Inflation und die Anpassungen an einen schwachen Rubel im Jahr 2015 dazu beigetragen, eine kontinuierliche Entwicklung aufrechtzuerhalten. Der M-Commerce Markt wird mit umsatzversprechenden jährlichen Wachstumsraten von 8% bis 2021 erwartet. Im Durchschnitt hat jeder Bewohner 1,67 Mobilfunkverträge. Daher ist die Optimierung des Online-Shops für mobile Geräte ein Muss im russischen Markt.

Der Klassiker unter den internationalen Bezahlarten, die Kreditkarte, wird von den Russen sehr viel weniger genutzt. Nur rund 20 bis 30 Prozent der Web-Einkäufe werden damit bezahlt – das gilt vor allem für Waren aus dem Luxussegment. Die „kaufkräftigen Zielgruppen in den großen Städten“ setzen sie vorrangig ein. Damit gehören Kreditkarten zwar in das Zahlungsmittel-Portfolio, sie rangieren hier aber am unteren Ende.

Sehr weit verbreitet ist hingegen die Nachnahme („Pay on Deliver“). Rund 58 Prozent der Waren werden erst bei Lieferung bezahlt – oftmals bar. Denn viele Russen sind in Sachen E-Commerce noch misstrauisch: Sie nehmen die Ware gern erst in Augenschein, bevor sie sie bezahlen. Die Abwicklung kann ganz unterschiedlich erfolgen. Zum einen kann der Kunde die Ware beim Postboten bezahlen. Da die russische Post aber als langsam und unzuverlässig gilt, setzen immer mehr Händler auf die inzwischen zahlreich im Markt agierenden privaten Anbieter. Auch diese wickeln in der Regel Nachnahmezahlungen ab. Zum anderen ist es auch üblich, ein Paket in einer Abholstation in Empfang zu nehmen und dort bar zu bezahlen.

Besonders beliebt in Russland sind Debitkarten (42%). Sie dominieren auch den Zahlungsmarkt in Bezug auf die Anzahl der im Umlauf befindlichen Karten. Allerdings nimmt die Anzahl der Debitkarten langsam, zugunsten vonPrepaidkarten, ab. Statt per Barzahlung begleichen immer mehr russische Shopper ihren Einkauf über Zahlungsterminals. Das am weitesten verbreitete System heißt Qiwi (VISA). Diese Terminals stehen mittlerweile fast an jeder Ecke, selbst in kleinen Dörfern sind sie zu finden. An diesen Terminals kann der Nutzer sein Qiwi-Konto entweder mittels Bargeld, über sein Bankkonto oder auch über die seit einiger Zeit angeschlossene Visa-Karte aufladen. Beim Online-Kauf oder am Terminal wird die Kaufsumme dann vom Qiwi-Konto abgebucht. Mittlerweile werden gut zehn Prozent der Online-Bestellungen über Terminals bezahlt.

Sehr beliebt sind bei den russischen Online-Shoppern E-Wallets. Rund die Hälfte der Web-Einkäufe wird darüber beglichen. Die meisten Nutzer setzen Yandex Money oder Web Money ein. Erstere ist die Wallet des russischen Suchmaschinenriesen Yandex mit über zehn Millionen registrierten Nutzern. Web Money hingegen wurde 1998 gegründet und ist in etlichen Ländern der Welt tätig. Im April 2014 verzeichnete das Unternehmen weltweit 25 Millionen Nutzer. Gemeinsam halten die beiden Anbieter 90 Prozent Marktanteil bei E-Wallets in Russland. Die Nutzung von E-Payment entwickelt sich in Russland derzeit ziemlich schnell. Vor allem jüngere Leute sind den Systemen gegenüber sehr aufgeschlossen. Beide Wallets sollte ein Shop-Betreiber in seinem russischen Shop anbieten. PayPal hingegen spielt auch in Russland noch keine große Rolle, weil das Unternehmen erst 2013 eine Erlaubnis für den russischen Markt bekam.

Weitere bzw. alternative Zahlungsanbieter in Russland sind unter anderem Assist, ChronoPay, DengiOnline, PayU, Robokassa und Platron.

Im Jahr 2016 wurde eine neue staatliche Privatbank, die Postbank, geschaffen. Durch ihr großes landesweites Netz von Postämtern wird erwartet, dass sie ein bedeutender „Spieler“ für Kartenzahlungen wird. Diese sozialorientierte Aufgabe sollte auch dazu beitragen, den Bankdienst besser zugänglich zu machen. Die neu geschaffene Bank soll bis 2023 rund 20 Millionen Kunden erreichen.

Die meisten russischen Online-Konsumenten kaufen international auf chinesischen Websites ein. Weiter sind Deutschland, die USA, Weißrussland und Italien beliebte Import-Partner. Die größten Exportziele von Russland sind die Niederlande, China, Deutschland, Italien und Russland.

Der Kauf von Elektronik für ausländische Online-Shops ist besonders für Privatkunden attraktiv, da die russische Steuergesetz keine Mehrwertsteuer erhebt, wenn der Firmenverkauf nicht in Russland registriert ist. Das Parlament prüft jedoch einen Gesetzentwurf, der ausländische Unternehmen verpflichten würde, die Mehrwertsteuer auf digitale Dienste oder Inhalte, die Einzelpersonen zur Verfügung gestellt werden, zu verhängen. Außerdem müssten sie sich bei den russischen Steuerbehörden anmelden.

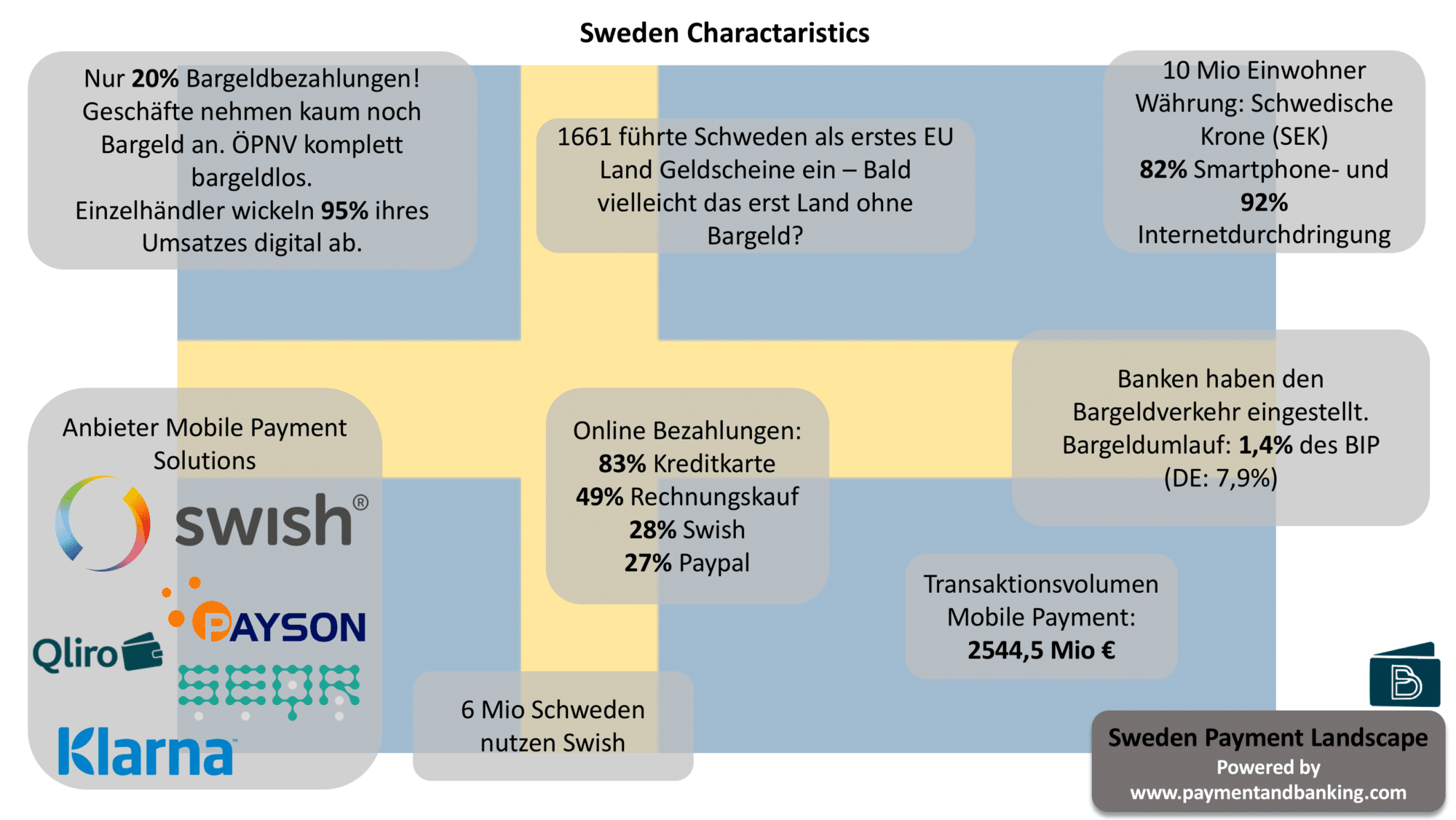

Schweden

Die Schweden lieben – auch wenn sie ihre eigene Währung, die Krone, in einer Volksabstimmung gegen den Euro gerettet haben – das Bezahlen ohne Bargeld. Bargeld ist in Schweden nicht abgeschafft, aber wird schlichtweg einfach sehr selten genutzt.

Schweden zahlen in der Bäckerei die Tüte Brötchen genauso selbstverständlich mit der Karte wie die Zeitung am Kiosk und das Bier in der Bar, dass im Café für alles, was weniger als zwanzig Euro kostet, dank Funk-Chip nicht einmal eine Unterschrift oder Pin-Nummer mehr nötig ist; kaum hält der Kunde seine Karte in die Nähe des Lesegeräts, ist der Betrag schon abgebucht. Kleine Rechnungen unter Freunden werden immer öfter über eine Smartphone-App beglichen werden, die Überweisungen so einfach macht wie WhatsApp-Tippen. Und dass vielerorts nicht einmal die Banken mehr Bargeld annehmen, klingt für deutsche Ohren wie ein schlechter Witz. Händler dürfen sogar die Annahme von Bargeld verweigern, vielleicht wird aus diesem Grund in Schweden nur jeder fünfte Einkauf noch bar gezahlt. Zum Vergleich: In Deutschland ist es jeder zweite.

Selbst im berühmten Stockholmer ABBA-Museum können Besucher inzwischen nur noch mit Karte zahlen.

Viele Schweden gehen mit der Nutzung App‐basierter Smartphone‐Bezahlsysteme den nächsten Schritt in die digitale Zukunft. Auf dem deutschen Markt konnte sich diese schnelle Form des Bezahlens noch nicht durchsetzen. Ob sich die Skepsis der Deutschen als gerechtfertigt erweist, bleibt noch abzuwarten.

Schweden jedenfalls braucht heute schon nur noch wenige Münzprüfautomaten. Bargeld spielt kaum noch eine Rolle. Selbst Zeitungen und Kaugummi können mobil oder mit Karte gezahlt werden. Die schwedischen Banken, vorneweg die Großbanken SEB und Nordea, haben sich für ein mobiles Zahlsystem namens Swish zusammengetan. Zahlungen von privat zu privat sind einfach über eine App auf dem Smartphone möglich. Wer etwa sein Fahrrad gebraucht verkaufen möchte, kann vor Ort von einem Telefon zum anderen bezahlen. Selbst schwedische Unternehmen können mit Swish die Zahlungen ihrer Kunden entgegennehmen. Diese Einfachheit hat dazu beigetragen, dass sich die 2012 entwickelte App in Windeseile in ganz Schweden verbreitet hat. Von 10 Millionen schwedischen Einwohnern nutzen über sechs Millionen diesen Bezahldienst, was schon sehr beachtlich ist.

Auch die Banken sind vorne mit dabei, um das skandinavische Land zu einer „Cashless Society“ zu transformieren. Schwedische Banken haben seit 2010 ihren Bargeldservice schrittweise eingestellt. Nordea etwa bietet nur noch in einem Drittel ihrer Filialen Bargeldservices an. Die Hälfte der knapp 1.800 schwedischen Bankfilialen führt gar kein Bargeld mehr und akzeptiert dieses nur unter Vorbehalt. Ein weiteres wichtiges Argument für eine bargeldlose Gesellschaft ist die Bekämpfung der Schattenwirtschaft. Denn nur die Hälfte des vorhandenen Bargeldes zirkuliert regelmäßig.

Außerdem erhofft man sich durch diese Umstellung Banküberfälle und weiteren Diebstahl zu eliminieren – diese machen ohne Bargeld keinen Sinn mehr. Und es scheint zu funktionieren: Bereits 2012 gab es nur noch fünf Banküberfälle in Schweden. Als Wunderwaffe betrachten die Schweden die Bargeldlosigkeit jedoch nicht. Denn anstatt der Banküberfälle komme es zu vermehrtem Identitätsdiebstahl. Bargeldloses Zahlen schafft Transparenz. Gut für den Kampf gegen kriminelle Machenschaften. Schlecht für den Datenschutz.

Schweden ist in vielerlei Hinsicht Vorbild gewesen: Elterngeld, Ausbau der Kinderbetreuung, Vätermonate, aber kann es als Bargeldlose Gesellschaft ebenfalls Vorbild für Deutschland werden, vielleicht in 20 Jahren…Schon verrückt, in Schweden bekommen Kinder zur Einschulung ein iPad vom Staat geschenkt. Selbst wenn es um ihr Geld geht, haben die Skandinavier ein unerschütterliches Vertrauen in den technischen Fortschritt. Inzwischen steht das Land kurz davor, der erste Staat der Erde ohne Münzgeld und Scheine zu werden.

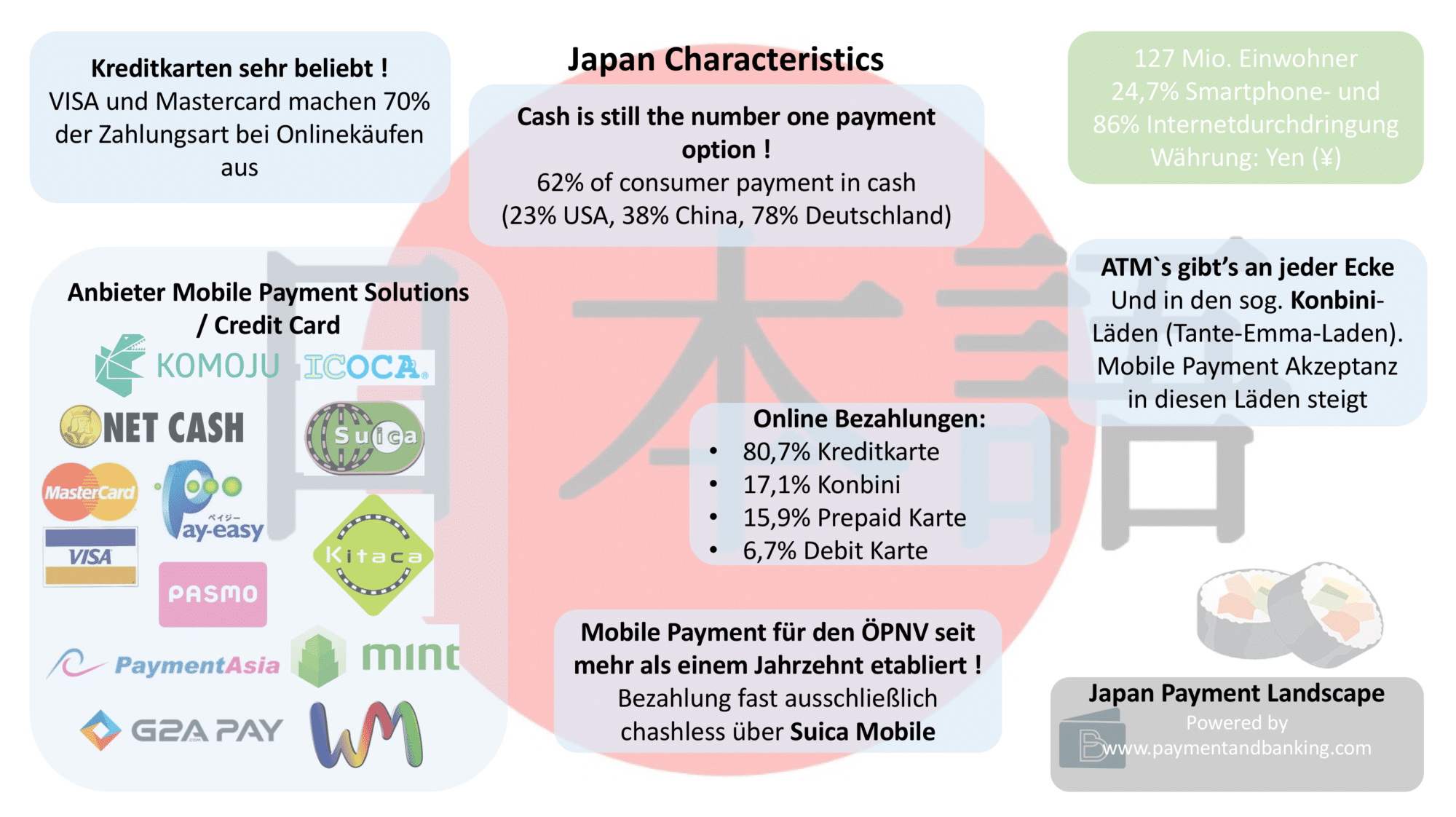

Japan

Japans Zahlungssystem wurde rund um starke Präferenz der japanischen Bevölkerung zu Bargeld, als Zahlungsmittel, gebaut.

Natürlich handelt es sich bei Japan nicht um ein Mitglied der Eurozone, so dass hier eine ganze eigene Währung genutzt wird. Der japanische Yen wird international mit JPY abgekürzt.

Obwohl Japan in technischer Hinsicht als eines der fortschrittlichsten weltweit gilt, sind Kreditkarten im Alltag nicht so weit verbreitet wie beispielsweise in den USA oder in Südostasien. Wer sich dennoch darauf verlassen möchte, greift am besten zur Visa Card oder American Express, die unter allen ausländischen Kreditkarten noch die beste Akzeptanz finden.

Das mobile Internet, erfunden in Japan, und bereits schon zum Ende der 1990er-Jahre noch auf Handy-Systemen etabliert, sind japanische Verbraucher deutlich früher mit mobilen Webdiensten und Services vertraut gemacht worden, was sich entsprechend positiv auch auf die Marktakzeptanz moderner Dienstleistungen auf Smartphone-Systemen auswirkt.

Trotz der weiten Verbreitung von Bargeld im Alltag kann es in Japan für Ausländer durchaus schwierig sein, an Papiergeld zu gelangen. Das liegt zum einen an der eingeschränkten Akzeptanz im Ausland ausgestellter Kreditkarten, zum anderen an den Besonderheiten der japanischen Banken und Geldautomaten (ATMs). So akzeptieren längst nicht alle Geldautomaten die ansonsten so zuverlässigen Karten von Visa, Mastercard & Co. Sinnvoll ist es daher, sich vorab eine Liste der Akzeptanzstellen bereitzuhalten, die auf den Webseiten der jeweiligen Kreditkarten abrufbar ist. Achtung: Die Listen unterscheiden oftmals nicht zwischen Akzeptanzstellen zur bargeldlosen Zahlung und ATMs.

In gewisser Weise spiegeln die möglichen Zahlungsmittel in Japan die Besonderheiten des Landes wieder, das auf den zweiten Blick deutlich komplexer und komplizierter ist als es zunächst scheint. Sich allein auf eine Kreditkarte zu verlassen wäre angesichts der eingeschränkten Akzeptanz mutig. Sinnvoll ist es angesichts hoher Kreditkartengebühren, zusätzlich eine Maestro-Karte zum günstigen Bargeldbezug mitzuführen.

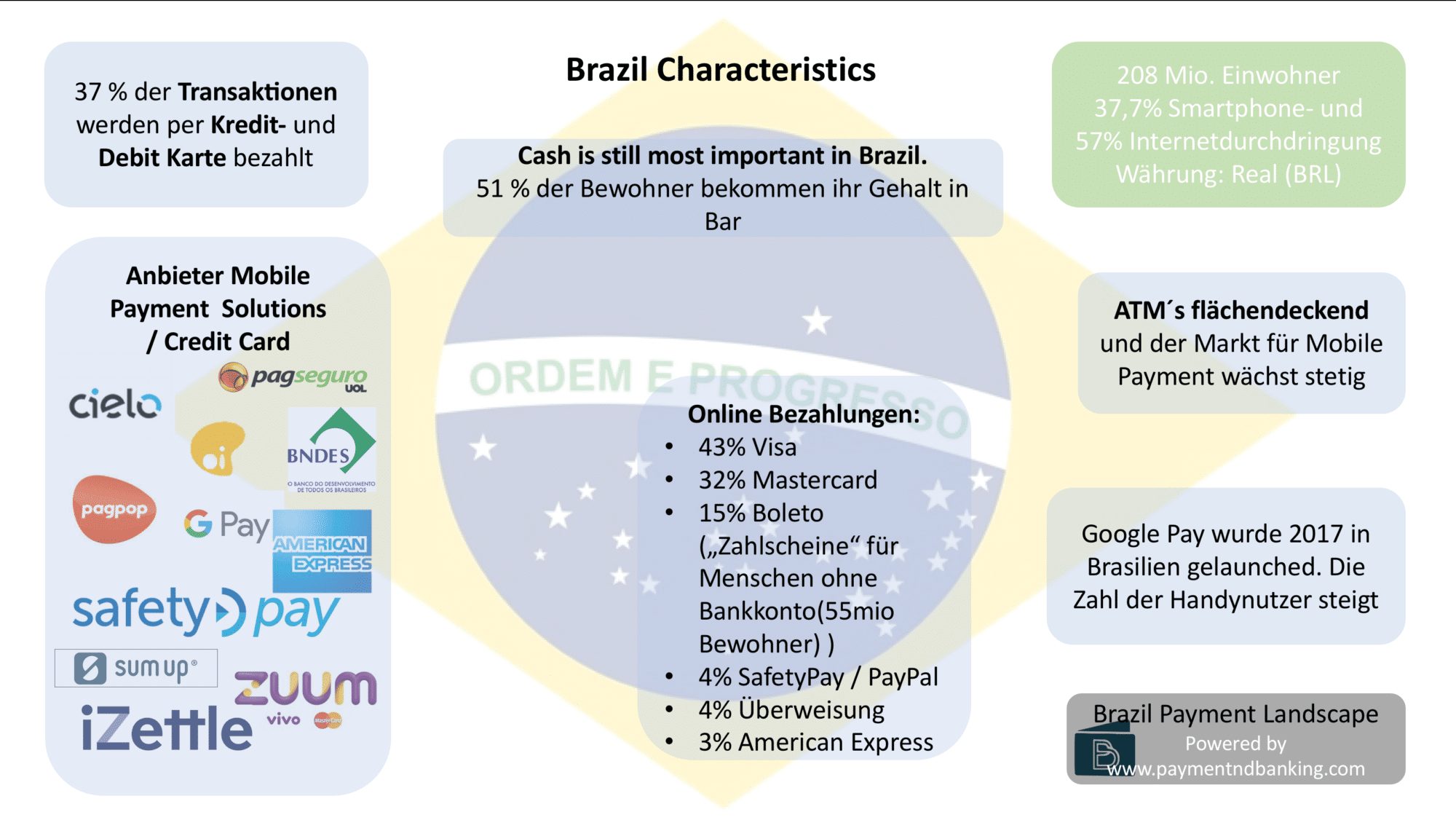

Brasilien

Brasiliens offizielle Landeswährung nennt sich brasilianischer Real. Oft wird er auch einfach als Real bezeichnet. Ein Real setzt sich aus 100 Einheiten zusammen, die sich Centavos nennen. Bargeld ist ist Brasilien immer noch präferierte Zahlungsart. Macht natürlich auch Sinn, wenn größenteils Gehälter immer noch bar ausgezahlt werden.

Häufig gibt es keine Alternative zu Scheinen und Münzen. Während in Städten vergleichsweise viele Bankautomaten zur Abhebung bereitstehen, sind ländliche Gebiete nicht immer ausreichend mit diesen Geräten ausgestattet.

Natürlich kann man in Brasilien überall mit Bargeld bezahlen. Doch auch diejenigen Leute, die lieber mit Kreditkarte bezahlen möchten, kommen in Brasilien mittlerweile ganz gut voran. Selbst die Bezahlung kleiner Beträge stellt sich in den Metropolen als problemlos heraus.

Mit Visa oder MasterCard ist das schnell erledigt. VPay wird in Brasilien nicht akzeptiert. Eine Fremdwährungsgebühr wird allerdings von der hauseigenen Bank oft verlangt, wenn im Ausland mit Kreditkarte bezahlt wird.

Zusammenfassung:

- Vielerorts Kreditkartenzahlungen mit MasterCard und Visa möglich

- Bargeld sollte trotzdem immer mitgeführt werden

- Zahlung per V-Pay (EC Karte) ist nicht moglich

Das Geldautomatennetz ist in Brasilien sehr gut ausgebaut. In den größeren Städten des Landes gibt es oft auch mehrere Automaten. Um nicht lange suchen zu müssen, kann man die Geldautomatensuche der eigenen Kreditkarte nutzen.

- Viele Automaten akzeptieren Mastercard & Visa

- Maestro Karten werden des öfteren akzeptiert

- V-Pay (EC-Karten) werden nicht akzeptiert

Amex, VISA oder MasterCard – üblicherweise wird jede international gängige Kreditkarte akzeptiert. Für Bargeldabhebungen verlangen die meisten Banken aber eine Gebühr.

Mobile Payment wird immer bedeutender und größer in Brasilien.

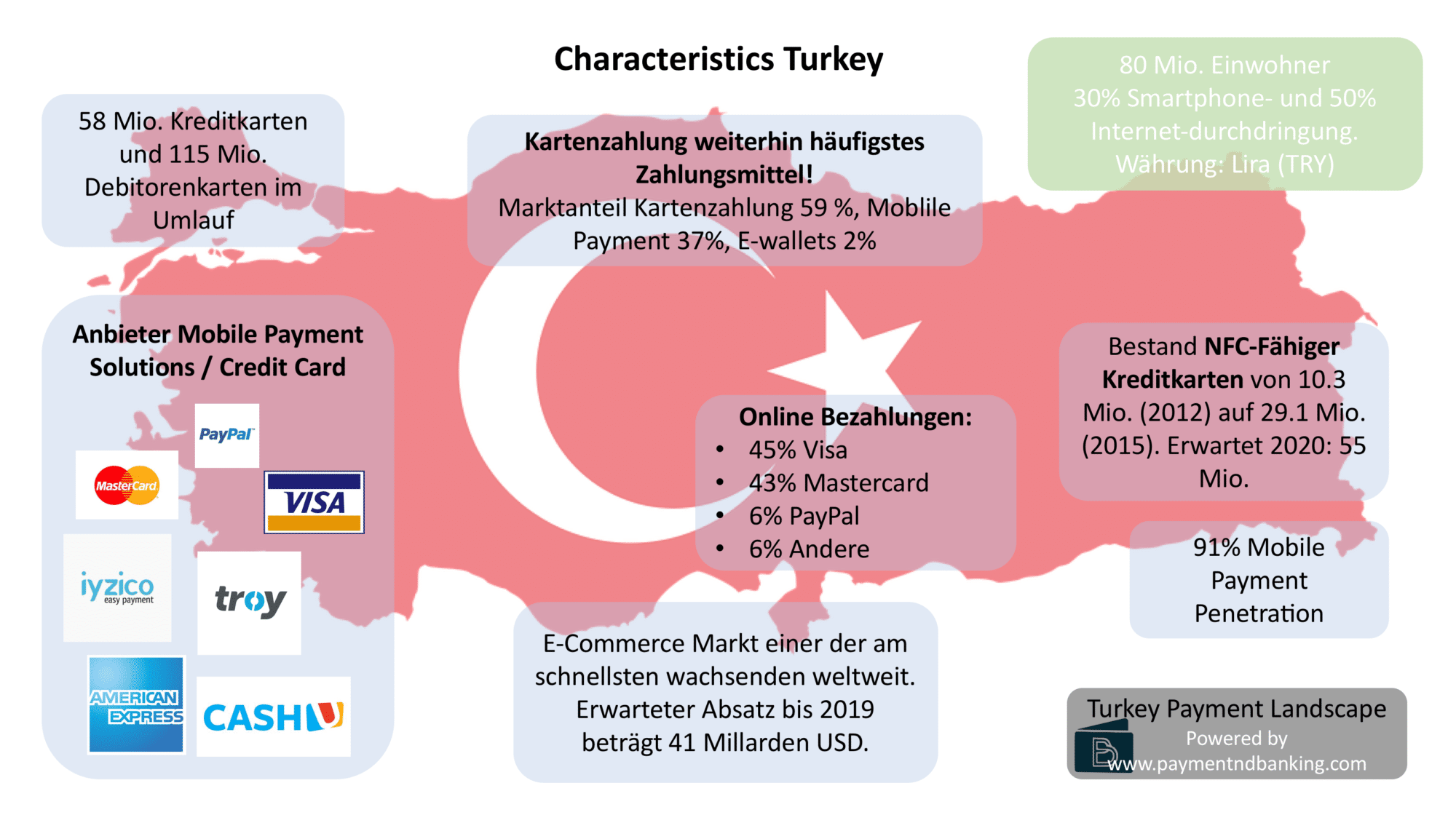

Türkei

Da es sich bei der Türkei um kein EU-Land handelt, gibt es dort eine eigene Währung. Dies ist die neue türkische Lira. Natürlich ist es jedoch vielfach möglich, in Euro zu bezahlen

Waren vorher Barzahlungen das bevorzugte Mittel in der Türkei, haben sich Kartenzahlungen spätestens mit dem starken Wachstum des Ecommerce in der Türkei als Hauptzahlungsmittel etabliert.

Die Türkei ist einer der am schnellsten wachsenden E-Commerce Märkte weltweit. In den kommenden Jahren wird mit einem Wachstum von 13% jährlich gerechnet. Ein Viertel der Online-Shopper nutzt bereits das Mobiltelefon, und der M-Commerce Markt wird sich wird bis 2021 vermutlich verdreifachen.

Kreditkartenzahlungen machen über die Hälfte der Transaktionen in der Türkei aus. Visa und Mastercard dominieren den Markt. Hier sind neben physischen Karten auch virtuelle Karten beliebt sind. Zukünftig werden alternative Bezahlmethoden wie Online-Überweisungen und E-Wallets Marktanteile gewinnen. Prepaid Karten haben aktuell noch einen geringen Marktanteil, nehmen aber sehr schnell an Beliebtheit zu. In der Türkei aktive Zahlungsanbieter sind unter anderem PayPal, troy, iyzico und Cash. Doch in der Türkei zahlen selbst die Dolmusch-Fahrgäste selbstverständlich mit NFC via Smartphones oder Karten.

Um die Präsenz von Kredit- und Debitkarten zu steigern, bieten die meisten führenden Banken in der Türkei Belohnungssysteme an. Zusammen mit Werbekampagnen in Kombination mit führenden Einzelhändlern und Dienstleistern wirkte sich dies positiv auf das Volumen und den Wert der Kartengeschäfte aus. Kreditlimit und Raten werden mittels restriktiver Maßnahmen durch die Regierung geregelt. Die leichte Abschwächung dieser Vorschriften im Jahr 2015, kann auch auf die größere Nutzung von Kreditkarten, vor allem bei Raten-Zahlungen für Geräte und Heimtextilien, zurückgeführt werden.

3 Kommentare

In der Tat interessant, Danke!

Allerdings: warum soll eine ausschließlich bargeldlose Gesellschaft vorbildhaft sein? Und das scheinen auch in Schweden immer mehr anders zu sehen:

https://www.theguardian.com/world/2018/apr/03/being-cash-free-puts-us-at-risk-of-attack-swedes-turn-against-cashlessness

24,7% Smartphonedurchdringung in Japan? Ein Tippfehler?

Danke für diesen interessanten Artikel. Es ist immer spannend mit den anderen Länder zu vergleichen.

Mit freundlichen Grüssen.