Wie in unseren News berichtet, stellt die Allianz ihre Finanz-App Heymoney wieder ein. Ein umrühmliches Ende für ein als Vorzeigeprojekt gestartetes Angebot, das bei den Nutzer:innen keine Verbreitung fand. Ist das auch das Aus für „Bancassurance“?

Die Skeptiker dürften sich mit dem Schritt der Allianz, bei Heymoney den Stecker zu ziehen, mal wieder bestätigt sehen. „Bancassurance“ funktioniere einfach nicht, ist dann die eher schlichte Sichtweise. Aber ganz so einfach ist das eben nicht.

Heymoney war bieder, wenn auch im schicken Outfit

Für alle, die bisher noch nichts von Heymoney gehört haben, was wohl ziemlich viele Personen sein müssen, kurz eine Zusammenfassung. Mit einer schicken Website und modern gestalteten App wollte die Allianz alle Kund:innen mit einem Finanzverwalter erreichen, der eine Reihe bekannter Zutaten verwendete.

- Multibanken-Übersicht für alle Bankkonten mit Kontoständen, Einnahmen und Ausgaben.

- Vergleiche vorhandener Produkte und Hinweise auf preiswertere Alternativen.

- Unterstützung bei Kündigung von Verträgen und damit Wechsel von Anbietern.

- Cashback und Rabattangebote.

Bei allem Respekt vor einem sicherlich motivierten Projektteam, aber das Feature-Set war bereits beim Erscheinen nicht sonderlich ambitioniert. Für das mediale Aufsehen sorgte allein der Absender der App, nämlich die Allianz.

Nützlich ist jede einzelne Funktion ohne Frage, nur war Heymoney nicht der erste Gast auf der Party. Mit Finanzblick gibt es einen Aggregator, der bereits einige Jahre früher an den Start ging und mit der Reputation des Hauses Buhl, einem Pionier in Sachen Homebanking, werben konnte. Gegen ähnlich etablierte Größen wie Check24 herauszustechen gehört schon viel. Das hat nun eben nicht funktioniert.

Warten auf einen Hype, der eigentlich lange da ist

Und welche Auswirkungen hat das Ende von Heymoney jetzt auf Bancassurance?

tl;dr: Keine

Gescheitert ist der Launch einer App für die Finanzverwaltung. Das passiert und hätte auch jedem anderen Fintech in einem umkämpften Umfeld passieren können. Darin das Ende von Bancassurance zu sehen, ist, sagen wir mal, eindimensional. Denn in vielen Sparten ist Bancassurance längst Realität. Das verrät etwa der Blick in die umfangreiche Studie „Perspektiven der Bancassurance in Deutschland“.

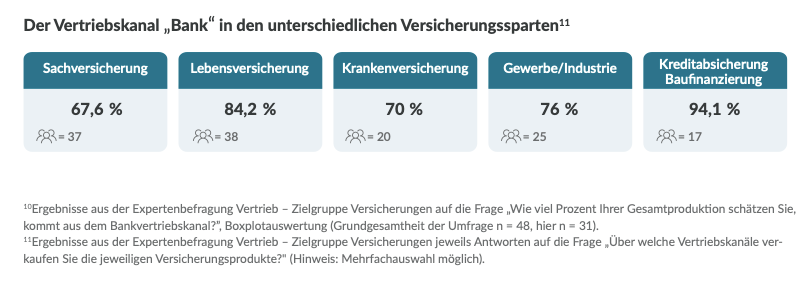

Befragt nach dem Anteil der Banken am Neugeschäft, kamen hier bei den Versicherern beeindruckende Zahlen heraus. Die sind naturgemäß mit etwas Vorsicht zu genießen, weil nur eine recht überschaubare Zahl an Experten befragt wurde.

Dieses Bild ist erwartungsgemäß sehr spartengetrieben. Bei der Vergabe von Krediten und Immobiliendarlehen ist zumindest der Abschluss einer Risikolebensversicherung nahezu obligatorisch.

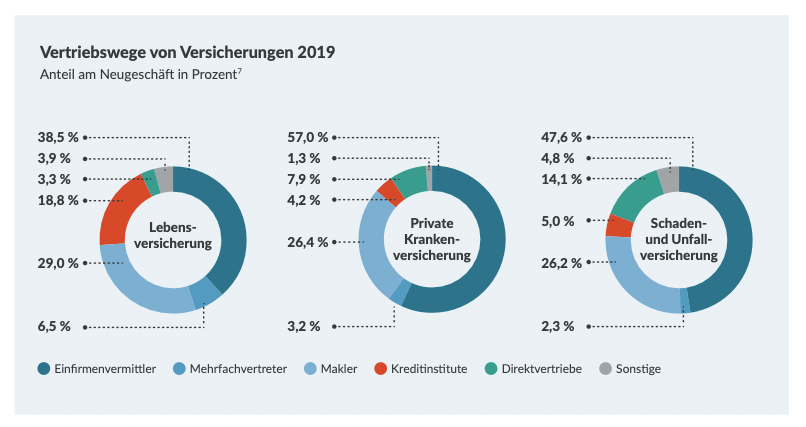

Auf den Gesamtmarkt betrachtet, spielen die Banken als Vertriebskanal eine eher untergeordnete Rolle.

Apropos Gesamtmarkt – die Nachfrage nach Vorsorgeprodukten ist, wie die Studie ebenfalls zeigt, ungebrochen. Es gibt also potenzielle Kund:innen und ein Modell, das bereits in einzelnen Segmenten gut funktioniert.

Die Kunden wären bereit: Wird vielleicht zu wenig an sie gedacht?

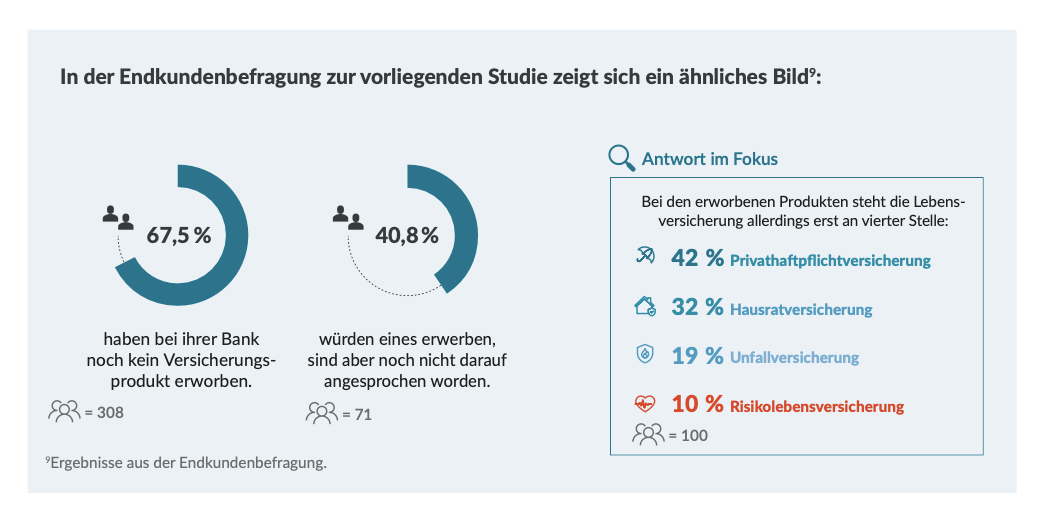

Auf den vielen Seiten der Untersuchung finden sich auch Diagramme zum Einrahmen. Etwa dieses:

Vier von zehn Kund:innen wären bereit, über eine Bank ein Versicherungsprodukt zu erwerben, haben aber noch kein Angebot bekommen. Sieben von zehn haben über die Bank noch kein Versicherungsprodukt abgeschlossen. Die Bereitschaft der Kund:innen ist also in nennenswerten Umfang vorhanden, wird aber nicht bedient.

Und genau an dieser Stelle scheint auch ein Manko bei Heymoney gelegen zu haben. Banken haben (auch, wenn sie alles dafür tun, es immer weiter auszudünnen) ein funktionierendes Vertriebsnetz, genießen Vertrauen und besitzen eine ganze Reihe von (digitalen) Touchpoints. Vorteile, die sich von Versicherern nutzen lassen. Es scheint ökonomisch widersinnig, wenn jeder Versicherer (und auch jede Bank) eigene (IT-) Ressourcen in die Entwicklung von Plattformen und App steckt, um eigene zusätzliche Vertriebskanäle aus dem Boden zu stampfen. Hier begab sich die Allianz einfach auf einen Irrweg.

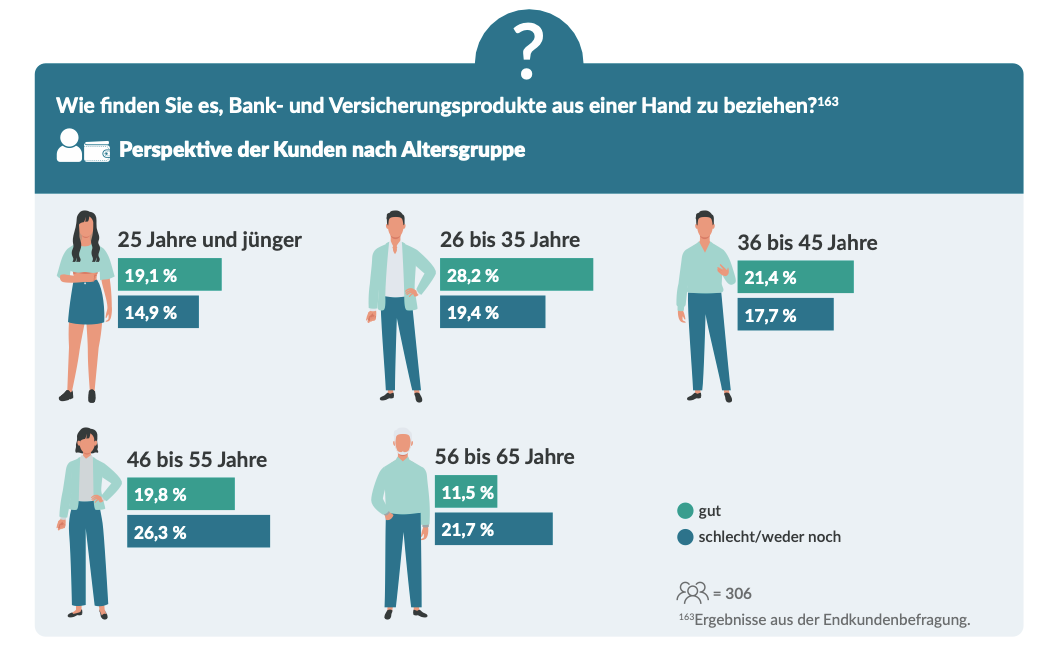

Sinnvoller scheint eher, eigene Prozesse so zu optimieren, damit hybride Beratungsmodelle möglich sind, und sich bestehender Touchpoints und Vertriebspartnerschaften zu bedienen. Das kann auch das Online-Banking sein. Gerade in den jüngeren Zielgruppen käme es gut an, wenn Bank- und Versicherungsprodukte aus einer Hand kämen.

Nur ist diese Zielgruppe anspruchsvoll und wie andere Untersuchungen immer wieder gezeigt haben, will sie eben nicht alles im Self-Service erledigen, sondern bei Bedarf auch eine fundierte Beratung im persönlichen Gespräch bekommen.

Mehrwerte und echte Kooperation als Schlüssel

Das ganze Spiel funktioniert nur dann, wenn die Kund:innen einen Mehrwert darin sehen. Das gilt für eine App genauso, wie bei der Beratung am Bankschalter oder im Online-Banking. In der Praxis von Bancassurance mangelt es oft an einem solchen Mehrwert, oder aber am Beratungsprozess, weil sich an dieser Stelle Banken auch gern mal selbst überschätzen.

„So schwer kann das mit der Versicherung ja nun auch nicht sein.“: Wenn die Bankberater:innen dann aber nur Produktbeschreibung mehr schlecht als recht ablesen, ist das Ergebnis eben vorprogrammiert. Dem könnte man aus dem Weg gehen, indem entweder der Prozess auf die Bedürfnisse der Bankmitarbeitenden optimiert wird, oder aber die Interessenten direkt an einen Versicherer weitergeleitet werden. Und hier sind oft immer noch mentale Gräben zu überwinden.

Noch länger auf Bancassurance zu warten, ist sinnlos, da bereits da und an vielen Stellen seit Jahren funktionierend. Allerdings könnte es noch viel besser umgesetzt werden. Die Rahmenbedingungen sind durch agilere Marktteilnehmer wie die Insurtechs, Fintechs und Open-Banking viel besser geworden. Daran ändert auch die Einstellung einer App nichts.

Denkanstöße für die Vertriebe beider Seiten liefert die gegen Registrierung kostenlos erhältliche Studie.