Im ersten Quartal dieses Jahres brachen die Fundings in Insurtechs weltweit regelrecht ein. Der Angriffskrieg Russlands auf die Ukraine und die damit verbundene wirtschaftliche Unsicherheit prägten die Risikobereitschaft der Kapitalgeber. Drei Insurtechs konnten in der Krise aber dennoch die Kapitalgeber überzeugen.

Wie die jüngste Ausgabe des Insurtech-Reports von Gallagher RE zeigt, erholen sich die Investitionen im Insurtech-Sektor langsam wieder. Gegenüber dem ersten Quartal des Jahres stiegen die Fundings im zweiten Quartal um 8,3 Prozent. Mit rund 2,41 Mrd. Dollar liegt die Summe aber über 50 Prozent unter dem Volumen des Vergleichszeitraums im Vorjahr. Dennoch haben einige Insurtechs dem Trend getrotzt. Drei davon stellen wir einmal kurz vor.

Hedvig – der Champion aus dem Norden

Das schwedische Unternehmen Hedvig ist auch in Norwegen und Dänemark aktiv. Die Expansion nach Dänemark war mit einem Funding in Höhe von 45 Mio. Dollar verbunden. Beteiligt an dem Neoversicherer sind u. a. Anthemis, Cherry Ventures, Obvious Ventures, CommerzVentures sowie die schwedischen VC Novax und Nineyards Equity.

Hedvig positioniert sich als eine Versicherungsgesellschaft für die nächste Generation. Im Zentrum der Kommunikation steht der Ansatz, dass Versicherung weder kompliziert sein muss, noch unzählige Formulare dafür nötig sind. Die Kund:innen sollen ihr Leben leben, auch einmal Risiken eingehen, um den Rest kümmert sich Hedvig. So das Versprechen. Und das Konzept scheint anzukommen. So meldet das Insurtech ein Wachstum von 40 Prozent bei den Kund:innen, bei eher überschaubaren Marketingaufwendungen. In erster Linie setzt Hedvig auf Empfehlungen. Inzwischen hat Hedvig 100.000 „Mitglieder“, wie es seine Kund:innen nennt, die sich als Teil einer Gemeinschaft verstehen sollen.

Im Zentrum steht die Hedvig-App, über die auch alle Schadensfälle abgewickelt werden. Die Schadensmeldung erfolgt über eine einfache Sprachnotiz. Die Algorithmen von Hedvig analysieren die Meldung und extrahieren die relevanten Informationen. In Fällen, in denen Hedvig über alle erforderlichen Daten verfügt, können die Forderungen sofort ausgezahlt werden. Sind mehr Informationen nötigt, wird ein Mitglied des Hedvig-Serviceteams über die Chat-Schnittstelle einige Fragen stellen. Hedvig bietet Versicherungen rund um das Auto und Haus an. Inzwischen vermittelt das Insurtech in seiner Heimat 10 Prozent aller Neuverträge beim Hausrat.

Descartes: Parametrik und Klimawandel

Descartes ist in einem Segment unterwegs, das die Versicherungsbranche auf absehbare Zeit enorm beschäftigten wird: dem Klimawandel. Das Insurtech wurde von Klimawissenschaftler:innen und erfahrenen Versicherungsmanager:innen gegründet. Nach ihrer Überzeugung erfordern die klimatischen Veränderungen andere Risikomodelle und auch anderen Versicherungsschutz. Dazu nutzt Descartes mit KI gebildete Prognosen und Parametrik, um schnelle Abwicklungen zu ermöglichen.

Die parametrischen Versicherungsprodukte von Descartes sind so konzipiert, dass sie gegen alle Klimarisiken versichern. Einer der großen Vorteile des Unternehmens liegt sicherlich in der Fähigkeit seiner Data-Science- und Tech-Teams, neue Datenquellen zu integrieren (IoT, Satellitenbilder, stationäre Sensoren, Radar- und Drittanbieterdaten) und eigene Algorithmen zu entwickeln, um Erkenntnisse über Risiken zu gewinnen. Die Versicherungssummen werden in Absprachen zwischen Maklern und Kund:innen festgelegt. Für die Idee gab es im ersten Quartal 145 Mio. Dollar. Und ein Büro in Frankfurt wird auch eröffnet.

Descartes will aber auch einen positiven Einfluss auf den Klimaschutz ausüben. Das Underwriting verbietet ein Engagement bei Kunden, die in der Gewinnung und dem Abbau von Rohstoffen sowie fossiler Energien tätig sein. Und es bietet ein Portfolio parametrischer Produkte für den Sektor der erneuerbaren Energien an.

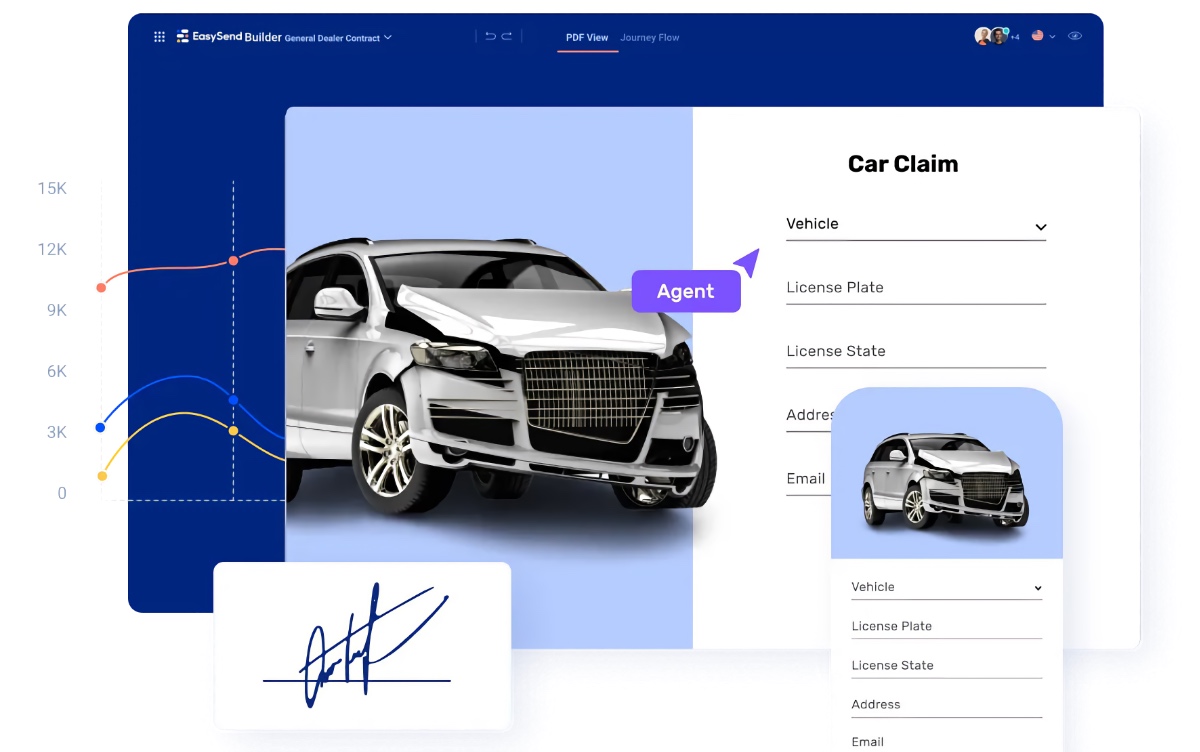

EasySend kämpft mit No-Code gegen Papier

EasySend nennt u. a. auch Audi oder Ikea als Kunden und ist insofern kein lupenreines Insurtech. Die meisten Unternehmen, die die Technologie der jungen Firma einsetzen, stammen indes aus der Versicherungswelt.

Mit einer No-Code-Plattform verspricht EasySend den Unternehmenskunden einen einfachen Weg, papiergebundene Eingaben durch digitale Prozesse überflüssig zu machen. Und das ist in der Versicherungswelt bekanntlich immer noch ein großes Thema. Für Prozesse notwendige Datenerfassungen sollen damit nicht nur beschleunigt werden. Die Digitalisierung bietet den Endanwender:innen eine bessere Customer Experience.

Rund 50 Mio. Dollar konnte sich das Insurtech im Rahmen einer Serie-B-Runde sichern. Mit seiner Lösung adressiert EasySend gleich mehrere Probleme bei tradierten Versicherern. Bei der Datenerfassung werden keine Informationen vergessen, die Qualität steigt somit. Antragsstrecken und Routineprozesse werden digital und automatisierbar, ohne größere Eigenentwicklungen. Und das spart wiederum Kosten und Ressourcen.

Alle drei Unternehmen beweisen, dass mit einer guten Idee und innovativen Technologie trotz Krisenstimmung bei Insurtech immer noch etwas geht.