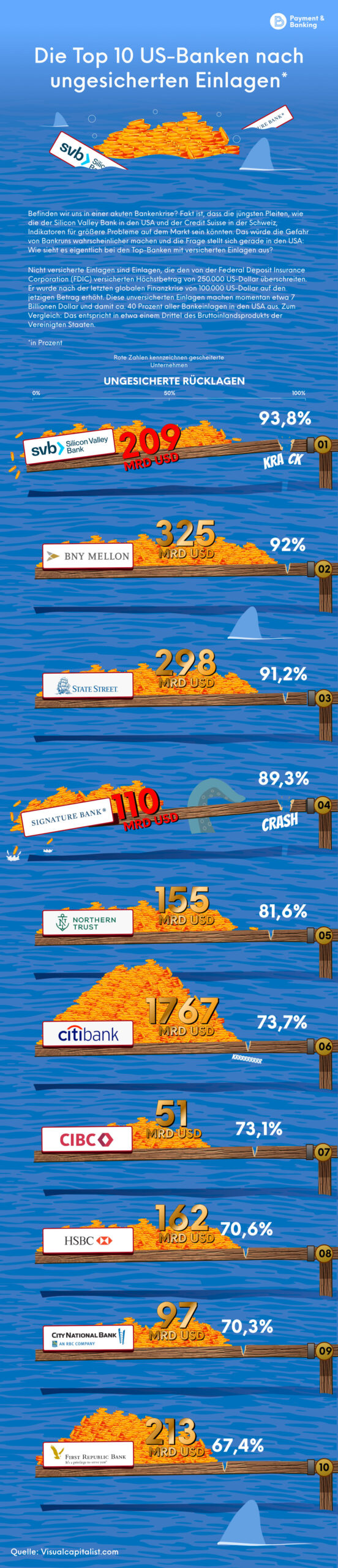

Befinden wir uns in einer akuten Bankenkrise? Fakt ist, dass die jüngsten Pleiten, wie die der Silicon Valley Bank in den USA und der Credit Suisse in der Schweiz, Indikatoren für größere Probleme auf dem Markt sein könnten. Das würde die Gefahr von Bankruns wahrscheinlicher machen und die Frage stellt sich gerade in den USA: Wie sieht es eigentlich bei den Top-Banken mit versicherten Einlagen aus?

Nicht versicherte Einlagen sind Einlagen, die den von der Federal Deposit Insurance Corporation (FDIC) versicherten Höchstbetrag von 250.000 US-Dollar überschreiten. Er wurde nach der letzten globalen Finanzkrise von 100.000 US-Dollar auf den jetzigen Betrag erhöht. Diese unversicherten Einlagen machen momentan etwa 7 Billionen Dollar und damit ca. 40 Prozent aller Bankeinlagen in den USA aus. Zum Vergleich: Das entspricht in etwa einem Drittel des Bruttoinlandsprodukts der Vereinigten Staaten.

Kritische Infrastruktur in Gefahr?

Nach den Pleiten der Silicon Valley Bank und der Signature Bank sind die Bank of New York (BNY) Mellon und die State Street Bank die aktiven Banken mit den höchsten nicht versicherten Einlagen. Sie sind die beiden größten Custodian Banken in den USA, gefolgt von J.P. Morgan. Damit stellen sie kritische Infrastruktur im Finanzsystem dar, da sie unter anderem Vermögenswerte für Investmentmanager aufbewahren und transferieren.

Sowohl BNY Mellon als auch State Street zählen zu den systemrelevanten Banken. Anders als bei der Silicon Valley Bank ist ihr Anteil an Krediten und bis zur Endfälligkeit gehaltenen Wertpapieren an den gesamten Einlagen deutlich geringer. Während sie bei der SVB über 94 Prozent der Einlagen ausmachten, sind es bei BNY Mellon 31 Prozent und bei der State Street Bank 40 Prozent.

Nicht alle Arten von unversicherten Einlagen sind übrigens gleich. Bei Depotbanken ist es möglich, dass Privatkundeneinlagen einen kleineren Teil der Gesamteinlagen darstellen und operative Einlagen einen größeren Anteil ausmachen. Bei diesen Einlagenarten werden große Geldbeträge für andere Banken unter anderem zum Zwecke der Verwahrung oder des Clearings und der Bargeldverwaltung gemanaged. Aus diesem Grund werden sie oft als stabilere Einlagenformen angesehen.