Ohne den Kunden läuft immer noch nichts

Vor einigen Tagen veröffentlichte Leopold Bosankic auf seinem gleichnamigen Blog einen Artikel zum Thema Kundenkonten von etablierten Direktbanken und FinTechs.

Eine durchaus interessante Entwicklung wie wir finden und demnach möchten wir die Statistik mit Absprache des Autors auch hier nochmal vorstellen und inhaltlich wiedergeben.

Es geht um die sogenannten FinTech Wertschöpfungsketten, welche Position nehmen Banken ein, welche Rolle spielen FinTechs? Ein gutes Beispiel, die Bankplattform solarisBank, besitzt eine Banklizenz (Whitelabel-Bank) und bietet Finanzdienstleistungen wie Bankkontenverwaltung, Kreditkartenausstellung oder KYC-Services (know your customer) an (wurde neulich sogar als das Ur-FinTech bezeichnet) und bildet somit das Fundament für jedwede Infrastruktur von FinTechs, sehr solide aber laut Bosankic eher langweilig, weil eben grundsolide, was ja erstmal nichts schlechtes sein muss.

Demgegenüber stehen die aufstrebenden FinTechs wie N26 oder Revolut als ‚Smartphone Banken‘, mit ihren attraktiven, sexy und gut zu bedienenden Banking-Apps bei denen der Nutzer im Vordergrund steht.

Doch wieso sollte solide nicht das neue sexy sein, wenn Banking überhaupt mit solchen Adjektiven beschrieben werden kann/darf? Warum sind nicht jene Player die wichtigsten und für den Kunden attraktivsten, die das Rückgrat bilden? Weil sie laut Bosankic in einem äußerst schwierigen Markt spielen.

Warum ist es so schwer Kunden zu gewinnen und ist der Markt übersättigt?

Der Markt ist in der Tat schwierig, doch worauf es vor allem ankommt ist der Kunde – Kundenbindung und Neukundenakquise sind hier die ausschlaggebenden Begrifflichkeiten. Dem Robo Adviser Scalable Capital, welches laut Finanz-Szene als eines der wertvollsten deutschen FinTech-Startups gilt (Bewertung satte 150 Mio.), war jüngst die Problematik der Kundenakquise bekannt und vor allem durch die jüngste Kooperation mit der ING-DiBa AG ergab sich ein rasantes Wachstum im Kundenstamm.

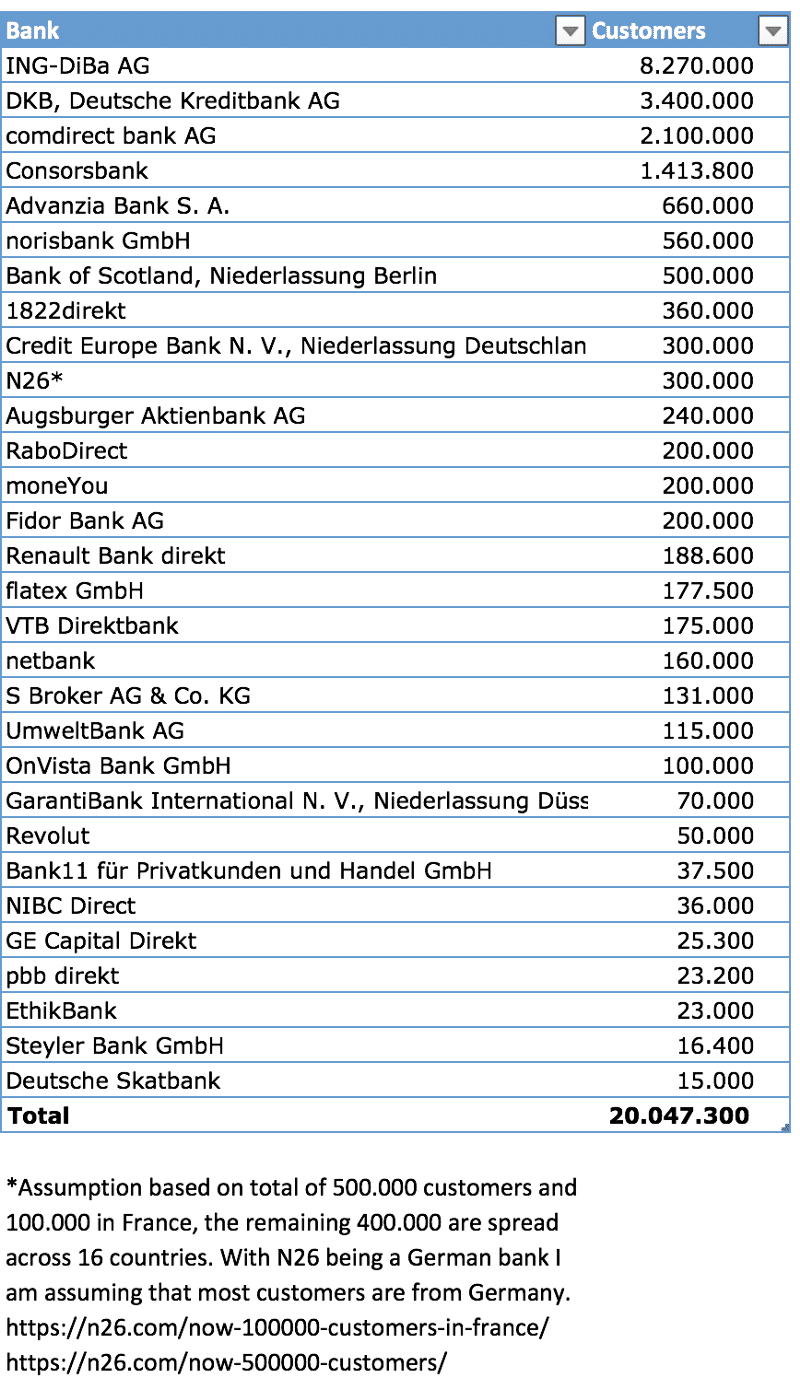

In diesem Zusammenhang, hier eine beeindruckende Auflistung von Leopold Bosankic. Schön zu sehen, das die drei größten Direktbanken Deutschlands (ING-DiBa AG, DKB und comdirect Bank) rund 14 Millionen Kunden (von den insgesamt 20 Millionen Direktbankkunden) haben.

Reicht dem Kunden immer noch gut genug?

Der Markt ist schwierig und die etablierten Player sind ziemlich gut. Außerdem haben sie einen erheblichen Vorsprung gehabt einen Kundenstamm aufzubauen, Laut Bosankic, der die Einführung des iPhones 2007 als relevanten Startpunkt des Zeitalters der Smartphone Banken wie N26 oder Revolut sieht, 10 Jahre.

Der Blick auf die harten Fakten von ING-DiBa und ihren „FinTech-Produkte“ in Bezug auf die von N26 zeigt zwei Dinge. Auf der einen Seite zeigt es, dass ihre Produktentwicklung im Verhältnis zu ihren Barreserven und Arbeitskräften ziemlich langsam ist. Auf der anderen Seite zeigt sich jedoch, dass ihr Angebot zwar geringer und vermeintlich schlechter, aber immer noch gut genug sein kann und offensichtlich ist.

ING-DiBa bietet vier Apps (App-Namen fett) an:

- Banking to go: für Transaktionen

- Kontostand-App: nur zur Überprüfung Ihres Kontostands (mit einer Multi-Banking-Funktion).

- Banking + Brokerage: kombiniert das Banking mit dem Wertpapierhandel.

- ImmoWert2Go: gibt Ihnen ungefähre Werte von Häusern oder Wohnungen, die Sie fotografieren.

- paydirekt: eine Bezahl-App (nicht ihre eigene, sondern sie bewerben sie lediglich auf der Website) niemand benutzt paydirekt und paydirekt hat ernsthafte Probleme.

Mit der N26-App können Sie:

- Das grundlegende Banking-Zeug machen: Überprüfen Sie Ihr Guthaben und tätigen Sie Transaktionen

- Gelds sparen (durch WeltSparen)

- Investieren (durch vaamo)

- Ein Darlehen aufnehmen (über auxmoney oder N26)

- Versicherungen verwalten (durch Clark)

- Überweisungen mit TransferWise ins Ausland tätigen

Obwohl die ING-DiBa eine vermeintlich schlechtere User-Experience hat und offensichtlich weniger bietet, haben sie immer noch mehr Kunden und ihr Kundenstamm wächst immer weiter.

Der Autor meint hier, dass diese „herausfordernden“ Banken nicht einmal versuchen sollten, mit etablierten Unternehmen zu konkurrieren, weil sie keine Chance haben. In gewissem Maße ist das etwa genau das, was ING-DiBa und comdirect glauben. Beide haben, laut Bosankic in ihren Jahresbriefen 2016 argumentiert, dass sie FinTechs nicht als Konkurrenten, sondern als Chance für eine Zusammenarbeit sehen. Und wie so oft wiederholt sich die Geschichte. Ähnliche Wörter wurden von Blockbuster und Nokia ausgegeben, die dann von Netflix und Apple aus dem Geschäft geworfen wurden. Es gibt jedoch einige wesentliche Unterschiede zwischen „dann“ und „jetzt“, die die etablierten Unternehmen begünstigen, so Leopold Bosankic.

Warum nicht gegenseitig voneinander profitieren?

Den etablierten Banken ist durchaus bewusst, dass sich die Dinge ändern. Comdirect zum Beispiel arbeitet mit Startups über ihre Startup-Garage zusammen und treibt unternehmerisches Denken durch ihr Entrepreneur in Residence-Programmen voran. So ist die ING-DiBa einer der führenden Partner des Frankfurter TechQuartier, einem HUB für Startups, Corporates und Ähnliches. Unter diesen Startups sind einige bekannte FinTechs wie Vaamo oder Easyfolio. ING-DiBa und comdirect zeigen somit, dass die etablierte Betreiber – wenn auch langsam – „digitalisieren“ (zumindest im Front-End). Wenn „langweilige“ FinTechs wie die solarisBank Startups das Leben erleichtern, können sie dies natürlich auch für etablierte Unternehmen tun, so der Autor, wobei hier comdirect und ING-DiBa nur als exemplarische Beispiele genannt werden.

Während es riskant wäre, das Geld, die Arbeitskräfte und den Kundenstamm der etablierten Betreiber zu ignorieren, gibt es immer noch einige interessante Perspektiven für Startup-Banken.

Schnapp dir den Kunden, schaff ein Schlüsselerlebnis

Was könnten entscheidende Auslöser sein, einen Kunden zu veranlassen seine bisherige Bank zu wechseln?

Bosankic sieht zwei entscheidende Dinge im Fokus:

- Verschwindende Bankfilialen (auf das offensichtliche Sterben der klassischen Filiale haben wir immer wieder hingewiesen)

- wachsendes Verbraucherbewusstsein

- Obwohl Filialbanken und Direktbanken unterschiedliche Kunden bedienen, werden Filialen verschwinden, da es immer mehr unzufriedene Kunden geben wird, die mehr als einmal gezwungen waren, die sehr rudimentären Apps der Filialbanken zu nutzen (zum Beispiel die Sparkassen-App – Sparkasse hat rund 40 Millionen Kunden und bietet einen ähnlichen Feature-Einsatz wie ING-DiBa) und somit den Wechsel zu Direktbank wollen.

- Während Direktbankkunden es gewohnt sind, ein begrenztes Angebot an Leistungen zu haben, sind Bankfilialkunden, die alle Arten von Dienstleistungen von ihrem lokalen Geschäft beziehen können, dies nicht.

- Auch wenn andere Branchen die Verbraucherpräferenzen im Bankwesen jetzt schon ankurbeln, sind sich viele Menschen aufgrund der geringen Bekanntheit der Newcomer-Banken, sich des „modernen Bankwesens“ nicht ausreichend bewusst, so der Autor.

- Nichtsdestotrotz werden sich die Vorlieben der Menschen irgendwann verschieben und sie werden nach einer neuen Bank suchen (Präferenzverschiebung). Sobald dies geschieht, stellt sich die Frage – wie Alex Rampell von Andreessen Horowitz es ausdrückt -, ob das Startup die Distribution erhält, bevor der etablierte Player an Innovation gewinnt?

Laut Bosankic wird es besonders schwer für kleinere Banken, basierend auf der Kundengröße, da sie nicht schnell genug Innovationen hinbekommen werden.

Ob diese Direktbanken Startups oder etablierte Unternehmen sein werden, ist für den Autor noch unklar, aber N26 – der eine Hybridversion zwischen Direkt- und Filialbanken hat (zum Beispiel können Sie in bestimmten Supermärkten Geld einzahlen) – ist für ihn in einer sehr interessanten Position – vorallem da ihr vollständiges Stack-Angebot eine Reihe von Schlüsselereignissen ermöglicht.

Bosankic findet, dass das Angebot von N26 (Banking, Kreditkarte, Sparen, Investieren, Kredit aufnehmen, Versicherungen verwalten und Geld ins Ausland transferieren) und der achtminütige Anmeldeprozess eine Reihe von Trigger-Events ermöglicht. Wenn Sie ein Darlehen, eine Kreditkarte benötigen, Geld sparen möchten usw., können Sie bei der Suche auf der Website von N26 landen und weil die Erstellung eines Bankkontos nur acht Minuten dauert, können Sie auch dann auch kurz eins eröffnen, obwohl Sie ursprünglich etwas ganz anderes wollten.

Das Full-Stack-Angebot von N26 ist somit für den Autor auch aus reiner Produktperspektive interessant, da es in die entgegengesetzte Richtung zeigt, wohin die meisten FinTechs gehen. So kommt er auf einen nächsten interessanten Punkt.

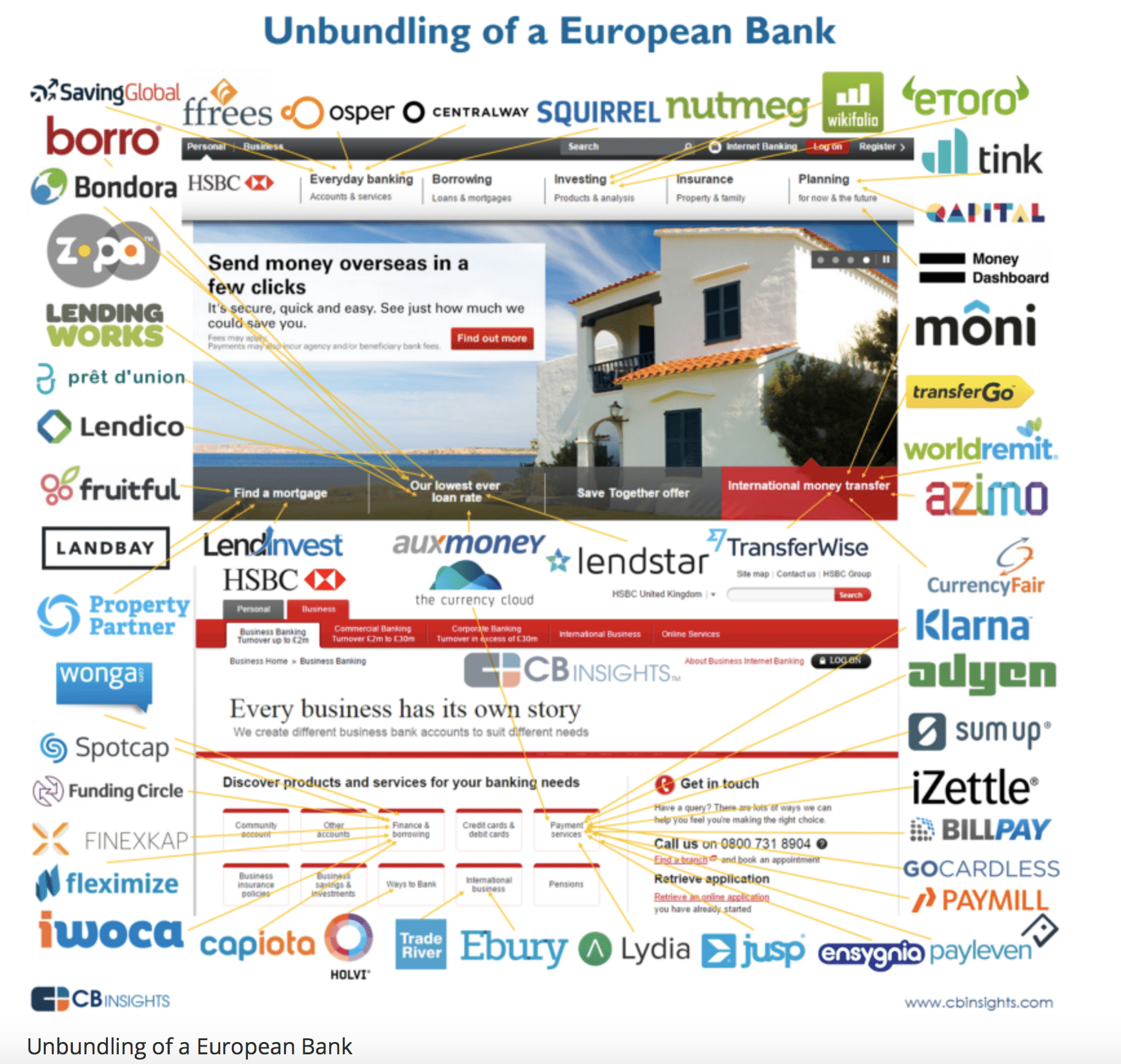

Wiederbündelung von FinTechs

Generell kann eine Entbündelung unter FinTech-Startups beobachtet werden, so Bosankic; Sie wählen ein bestimmtes Bankangebot aus – wie Investieren – und schaffen daraus ein besseres eigenständiges Produkt. N26 und Revolut machen das Gegenteil. Sie nehmen diese Dienstleistungen auf und entpacken sie wieder zu einer App. Bei dieser Neuverflechtung ist zu hinterfragen, ob es Sinn macht, auf eine einzige Bank-App als Bank-App der Zukunft zu setzen und wenn ja, wie viel eine solche App bieten soll?

Banking Apps oder Dienstleistungen als Kundenschnittstelle

Outbank, eine App für Multi-Banking (die kürzlich von Verivox übernommen wurde, genauso wie Aboalarm), könnte eine gute Lösung für das eine Viertel aller Deutschen sein, die drei oder mehr Bankkonten haben. Durch die Nutzung von Outbank (oder einer anderen Multi-Banking-App) für die Verwaltung ihrer Finanzen und einer der dedizierten Apps und Anbieter für alles andere würden die Kunden ohne Verwendung ihrer Core-Banking-App, Bankgeschäfte tätigen. so Leopold Bosankic.

Doch ist die Bank-App Ihrer Bank für die Aktivitäten im Zusammenhang mit dem Bankwesen so zentral, so wie sie jetzt sind – Guthaben überprüfen, Transaktionen tätigen – oder bewegen sie sich ganz nach unten und sind einfach der Infrastrukturanbieter? Bestimmte Angebote integrieren wie z.B. Versicherungen ist laut Bosankic nicht immer das Beste und kann das Produkt an sich auch abwerten.

Wenn Sie jedoch davon ausgehen, dass die App Ihrer Kernbank Ihre zentrale Bankschnittstelle ist, müssen Sie die Frage „Wertschöpfungskette“ stellen.

Wertschöpfungskette der Banking-Apps

Bei der Frage „Wertschöpfungstiefe“ bezieht sich der Autor auf die Anzahl der Angebote, die in der traditionellen Banking-App wieder entbündelt werden. Wird es eine erneute Entflechtung in Banking-Apps sein, die genauso viel wie HSBC aus dem obigen Bild bieten? Wird die Tiefe der ING-DiBa neben dem Aufkommen spezialisierter Dienstleistungen (z.B. eine App zum Sparen, eine zum Überweisen von Geld (P2P)) eine zum Investieren …) oder sind N26 und Co., die ein paar Dienstleistungen bündeln, der „Sweet Spot“? Oder wird die „Banking-App der Zukunft“ über geldpolitische Themen hinausgehen (vielleicht ist ING-DiBas ImmoWert2Go doch nicht so fehl am Platz)?

Was meint Ihr?