Es gibt zahllose Klischees rund um die Niederlande: Die Menschen fahren alle mit dem Rad, es kommen schöne Blumen von dort, und wenn der Niederländer mal mit dem Auto unterwegs ist, verstopft er mit seinen Wohnwagen die bundesdeutschen Autobahnen. Nur Fintechs haben es bisher nicht in diese Aufzählung geschafft. Wir werfen einen Blick über die nahe Grenze.

Vor und vier Wochen hatten wir zuletzt ein erfolgreiches Funding für ein Fintech aus den Niederlanden in unseren täglichen News. Floryn konnte sich 65 Mio. Euro für seine Vermittlungsplattform für Firmenkredite sichern. Der Weg zum Unicorn dürfte für das neue Startup angesichts der aktuellen Wirtschaftssituation beschwerlich sein. Da hatten es andere Gründungen des Landes einfacher.

Die Unicorns der Niederlande

Unter den Fintechs, die den Status des Unicorn erreicht haben, sind immerhin drei, die bereits zwischen 2004 und 2006 gegründet wurden.

- Adyen dürfte auch abseits der Szene als Zahlungsabwicklern bekannt sein.

- Ebenfalls in Sachen Payment ist Mollie unterwegs, dessen Wurzeln noch zwei Jahre weiter zurückreichen und 2004 gegründet wurde.

- Im selben Jahr hatten Roger Hodenius und Jan van Kuijk die Idee zu ihrem digitalen Vermögensverwalter Flow Traders.

Die anderen Unicorns haben ihren Status noch zügiger erreicht. Bunq ist gerade einmal 10 Jahre alt und der Blockchain-Infrastruktur-Anbieter Bitfury ist seit 2011 am Start. Im gleichen Jahr wurde Mambu gegründet.

Der Markt tickt anders

Die Niederländer sind überzeugte Nutzer:innen von Online-Banking. Das ist nun kein Griff in die Klischeekiste, sondern statistisch belegbar. Im Jahr 2021 haben 91 Prozent von ihnen Online-Banking genutzt. Kein schlechtes Umfeld für Unternehmen, die sich der Digitalisierung des Finanzwesens verschreiben. Zum Vergleich: In Deutschland betrug die Quote der Online-Banker im selben Jahr gerade einmal die Hälfte.

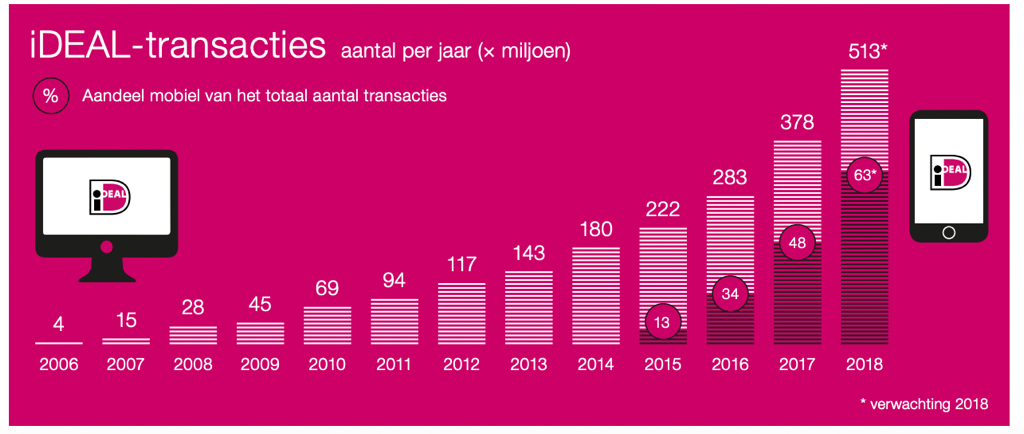

Und noch ein großer Unterschied zu Deutschland: Im Jahr 2005 brachten acht (!) führende Banken der Niederlande ein gemeinsames Paymentsystem an den Start. iDEAL ist dort eine große Erfolgsgeschichte. 50 Mio. monatliche Zahlungen damit sprechen eine deutliche Sprache. Eine Tatsache, die auch jeder PSP in Deutschland bestätigen wird, der Unternehmen zum Markteintritt in den Niederlanden berät.

PayPal ist dort eher „nice to have“, aber iDEAL Pflicht. Insofern war es konsequent, dass Adyen gar nicht erst versucht hat, gegen den Druck der Banken anzugehen und sein Heil eher in internationalen Märkten gesucht und erfolgreich gefunden hat.

Günstiges Umfeld für Fintechs in den Niederlanden

Fintechs finden in den Niederlanden eine günstige Umgebung vor. Die Regierung hat es sich zum Ziel gesetzt, das Land zum besten Ökosystem für Start-ups in Europa zu machen. 65 Mio. Euro hat die Regierung aufgebracht, um Start-ups und Scale-ups zu fördern. Die Hälfte des Gelds fließt in das Programm TeachLeap.

Für Fintech gibt es außerdem einige Subventionen in Form von Darlehen, die von der niederländischen Regierung bereitgestellt werden, etwa der Innovationskredit oder die staatliche Bürgschaft für KMU-Darlehen (Borgstellingskrediet). Geschlossene VC-Fonds haben zusätzlich die Möglichkeit, von der Regierung ein Nachrangdarlehen zu bekommen, um darüber Investitionen in den Tech-Bereich vorzunehmen.

Zudem gibt es eine ganz Reihe von Inkubator- und Skalierungsprogramme:

Unterstützt wird das ganze noch durch Initiativen aus der Bankenwelt. Die größten Banken und Versicherungsgesellschaften haben eigene Förderprogramme und Labore oder eigene Fintechs gegründet. Hier ist nicht nur die ING aktiv, die einen eigenen Fonds für Risikokapital aufgelegt hat. Zu erwähnen sind auch die ABN AMRO, die eine eigene Lending-Plattform mit News10 startete, oder die Rabobank mit ihrer Investment-App Peaks.

Angesichts dieser guten Bedingungen ist es nicht verwunderlich, dass die Gründungsquote pro Kopf bei Fintechs deutlich über der in Deutschland liegt. Das hatte die Beratungsgesellschaft McKinsey schon dazu bewogen, davor zu warnen, dass Deutschland als Fintech-Standort im europäischen Vergleich zurückfällt.

Schwerpunkte sind ähnlich wie in Deutschland

Laut KPMG haben zwischen 2017 und 2021 rund 800 Fintechs eine offizielle Lizenz bei den Regulierungsbehörden beantragt respektive erhielten. Die Startups arbeiten dabei an den gleichen Themen wie ihre Mitbewerber aus Deutschland.

So sind kleinere Unternehmen und Selbstständige auch in den Niederlanden eine wichtige Zielgruppe, da sie mit den gleichen Problemen im traditionellen Bankenumfeld zu kämpfen haben.

Finom ist inzwischen auch in Frankreich, Italien und Deutschland aktiv, und bietet ein Geschäftskonto, um das weitere Services gruppiert sind. Factris, das im Juni 10 Mio. Euro eingeworben hat, bietet SME Factoring und Vorfinanzierungen an. VATBox ist in Blue Dot aufgegangen, und hilft den Geschäftskunden dabei, das leidige Thema Umsatzsteuer bei internationalen Transaktionen im Griff zu behalten. Blue Dot wurde im April des vergangenen Jahres mit einer üppigen Finanzierung in Höhe von 32 Mio. Dollar bedacht.

Aber natürlich spielen auch Themen wie Vermögensaufbau und Finanzierungen eine Rolle. Frits, nach dem erfolgreichen Abschluss einer Serie-A mit rund 10 Mio. Euro finanziert, bietet Re-Finanzierungen von Hypotheken an, während sich Vive mit seiner App dem Sparen und der Altersvorsorge widmet.

Und trotz der Platzhirsche wie Adyen und Mollie versuchen sich auch einige Fintechs dem Payment neue Aspekte abzugewinnen. Terrapay konzentriert sich auf den grenzüberschreitenden Zahlungsverkehr und erreicht inzwischen über 100 Länder, die sich nahezu in Echtzeit über die App und das mobile Wallet des Fintechs erreichen lassen.

Aufgeschlossene Nutzer:innen und gute Förderungsmöglichkeiten treffen auf kreative Ideen und Lösungen: ein positives Umfeld für die bunte Welt der Fintechs aus unserem Nachbarland.