Zukunftsorientierte Unternehmen sind bestrebt, ihre Prozesse immer umfassender zu digitalisieren, papierfrei zu arbeiten und somit sowohl Kunden als auch Mitarbeitern größtmögliche Flexibilität und Komfort zu bieten. Während in vielen Branchen Signierprozesse mit Privatkunden bereits digital abgewickelt werden, hat die elektronische Signatur (ES) im Firmenkundengeschäft bei Finanzinstituten noch Potenzial zum „Gamechanger“.

Digitale Schnittstellen nehmen zunehmend Einzug ins Firmenkundengeschäft und die Möglichkeit zum digitalen Zeichnen von Vereinbarungen oder Dokumenten zwischen Bank und Kunde wird über kurz oder lang zum Hygienefaktor im Corporate Banking.

Gastbeitrag von Norman Philipp, Bonpago GmbH

Digitalisierung der Signatur-Prozesse in der Kunde-Bank-Beziehung

Elektronische Signaturen bieten die Möglichkeit, Dokumente flexibel, papierlos und ortsunabhängig digital zu unterschreiben. Während Firmenkunden ES für interne Freigabeprozesse nicht zuletzt pandemiebedingt aufgrund räumlich verteilter Arbeit eingesetzt haben, sind die Geschäftsprozesse mit Finanzinstituten an zahlreichen Touchpoints noch nicht ausreichend digitalisiert. Im gesamten Lebenszyklus der Kunde-Bank-Beziehung finden sich Prozesse, in denen Verträge, Formulare oder Aufträge noch immer papierhaft gezeichnet werden müssen. Dieses Optimierungspotenzial haben einige Finanzinstitute bereits erkannt und treiben die Digitalisierung ihrer Beauftragungsprozesse voran. Zu einer Auftragserteilung gehört in vielen Fällen eben auch eine Signatur, die unter keinen Umständen einen Prozessbruch darstellen sollte.

Firmenkunden äußern mittlerweile aktiv ihren Wunsch nach Vereinfachung und vollständiger Digitalisierung der Geschäftsprozesse ihrer Banken. Einerseits müssen diese darauf reagieren, um bestehende Geschäftsbeziehungen nicht zu gefährden – andererseits besteht ein eigenes Interesse, diese Prozesse zu optimieren, um Kosteneinsparpotenziale zu realisieren. Elektronische Signaturen ermöglichen eine Erhöhung der Prozess- und Datenqualität: Das Fehlerpotenzial durch Medienbrüche und manuelle Prozessschritte wird deutlich verringert. Die Prozessdauer sinkt.

Privatkunden zeichnen bereits digital – Firmenkunden (noch) nicht

Die ES wird zunehmend in Prozessen mit Endkunden eingesetzt. Diese Prozesse sind leichter zu standardisieren und die Kunde-Bank-Beziehung nicht so individuell wie mit Firmenkunden. Während hier also zunächst die „Low-Hanging-Fruits“ geerntet werden, dürfen Finanzinstitute nicht vergessen, dass die in der Regel margenträchtige Beziehung zu Firmenkunden ein ebenso großes Potenzial bietet. Neben der Sicherung bestehender Geschäftsbeziehungen können beispielsweise Onboarding-Prozesse von Neukunden vereinfacht werden.

Betrachten wir nur den Ausschnitt der Beauftragungsprozesse, die rund um das Firmenkonto stattfinden, wird schnell transparent, welche Optimierungsmöglichkeiten noch in der Geschäftsbeziehung zwischen Firmenkunde und Bank bestehen. Denn insbesondere der Abschluss von Finanzierungen, Kreditverträgen und Wertpapiergeschäften benötigt Signaturen, die rechtlich der händischen Unterschrift entsprechen.[1]

Unter Berücksichtigung der Vielzahl an Prozessen, in denen eine ES zum Einsatz kommen kann und den vielfältigen und teilweise hochindividuellen Geschäftsbeziehungen mit Firmenkunden, sollten Finanzinstitute einen standardisierten Einsatz der elektronischen Signatur anstreben. Denn nur wer die Hoheit über die eigenen Geschäftsprozesse hält, kann diese auch weiterhin steuern. Für die Akzeptanz der ES ist es entscheidend, dass die Nutzer eine intuitive Oberfläche und keine Medienbrüche erleben. Der Einsatz muss einfach sein – schließlich wird bei der händischen Signatur nur ein Stift benötigt. Optimalerweise entspricht der Einsatz der ES daher einem standardisierten Prozessschritt, der flexibel in die unterschiedlichen digitalen Beauftragungsprozesse integriert werden kann.

Qualifiziert oder fortgeschritten – Muss es immer die QES sein?

Nicht jedes Dokument muss qualifiziert elektronisch unterzeichnet werden, unter Umständen kann auch eine fortgeschrittene oder gar eine einfache elektronische Signatur ausreichend sein. Eine Klassifizierung der Dokumente im Hinblick auf die Notwendigkeit von ES kann daher Prozesse für alle Beteiligten vereinfachen. Eine qualifizierte ES setzt immer voraus, dass die zeichnende Person über ein individuelles Zertifikat verfügt, das eine vollständige Identifikation des Eigentümers voraussetzt. Bereits heute melden Firmenkunden ihre zeichnungsberechtigten Mitarbeiter mit Hilfe von Unterschriftenregistern mit Unterschriftsproben und zugehörigen Befugnissen ein. Gelingt es, auch dieses Unterschriftenregister zu digitalisieren, könnte im Signaturprozess nicht nur bereits berücksichtigt werden, welche Art der ES zum Einsatz kommt, sondern auch die Ausstellung von Zertifikaten vereinfacht werden.

Die Zukunft der Kunde-Bank-Beziehung ist papierlos!

Vergleichen wir bislang genutzte Beauftragungsprozesse mit dem, was technologisch bereits heute möglich ist, wird schnell erkennbar, welches Potenzial sowohl auf Seiten der Firmenkunden als auch bei den Finanzinstituten realisierbar ist. Ein Beispiel:

Ein Reiseveranstalter möchte die Bezahlung hochpreisiger Reisen vereinfachen. Um dies zu realisieren, möchte er seinen Kunden jeweils eine individuelle IBAN je Buchung zur Verfügung stellen. Der Kontostand der jeweiligen Konten soll elektronisch abgerufen werden.

Er nimmt Kontakt mit seiner Hausbank auf und erfragt Lösungsmöglichkeiten. Seine Hausbank erklärt ihm, dass die Eröffnung von Konten und das Kontomanagement nur schriftlich formularbasiert beauftragt werden kann. Diese Formulare müssen händisch unterzeichnet werden und Zeichnungsberechtigte in einem Unterschriftenverzeichnis benannt werden. Auf Rückfrage erklärt die Bank, dass der Einsatz elektronischer Signaturen nicht vorgesehen sei.

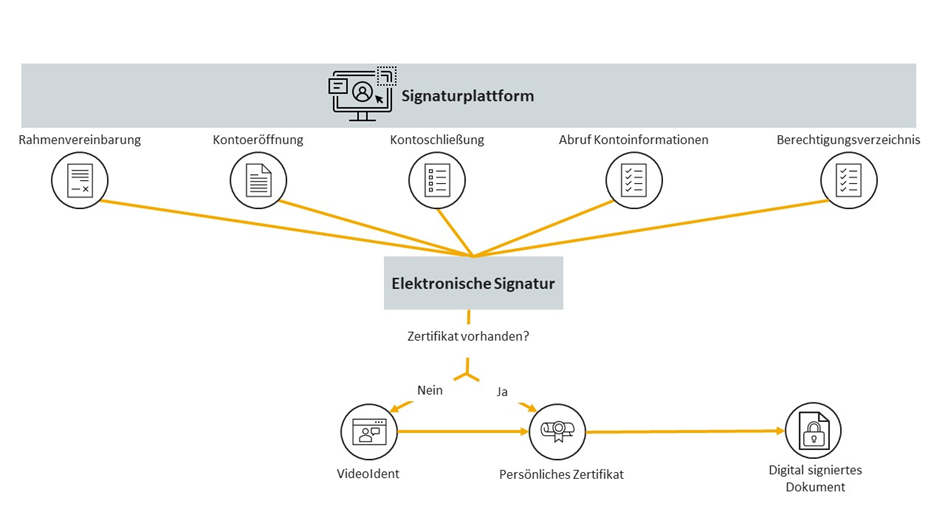

Der Kunde erhält Zugriff zu einer Signaturplattform, auf der alle relevanten Vertragsdokumente und Auftragsformulare hinterlegt sind. Diese können mit den relevanten Daten befüllt und anschließend elektronisch signiert werden. Die Unterzeichnung erfolgt mittels qualifizierter elektronischer Signatur, wahlweise kann der Anwender mit seinem persönlichen Zertifikat unterzeichnen oder während des Zeichnungsprozesses ein Zertifikat ausstellen lassen – hierzu wird der Zeichnungsberechtigte aufgefordert, sich per Video-Ident zu identifizieren.

Alternativ bietet die Bank die Möglichkeit, im Online-Banking eine digitale Beauftragungsstrecke zu nutzen. Aufträge können mit einer qualifizierten elektronischen Signatur unterzeichnet werden. Die Meldung und Abmeldung der Zeichnungsberechtigten erfolgt ebenfalls mithilfe einer solchen Beauftragungsstrecke.

Außerdem stellt die Bank in Aussicht, dass im kommenden Jahr das Kontenmanagement auch automatisiert erfolgen kann. Dazu wird eine digitale Schnittstelle zur Verfügung gestellt, die direkt von Finanzmanagementprogrammen sicher aufgerufen werden kann und die automatisierte Eröffnung und Schließung von Konten ermöglicht. So können Kontoinformationen in Echtzeit abgerufen und Transaktionen per Push-Nachricht gemeldet werden.

Der Reiseveranstalter stellt in seiner Kalkulation fest, dass die eigenen Prozesse der Finanzbuchhaltung durch die digitalen Prozesse sogar optimiert werden können, nutzt den Zugang zur Signaturplattform und schließt die Rahmenvereinbarung bereits am nächsten Tag mit der Bank ab.

Eine Zukunft ohne elektronische Signatur wird es nicht geben

Es lässt sich festhalten, dass Firmenkunden sehr genau kalkulieren, wie sie ihre knappen personellen Ressourcen einsetzen. Insbesondere die Finanzbuchhaltung erlebt derzeit in vielen Branchen eine Transformation: Während Produktion, Einkauf und Vertrieb in den vergangenen Jahren auf Effizienz getrimmt wurden, stehen in den nächsten Jahren die internen Prozesse rund um die Financial Supply Chain im Fokus. Banken und Finanzinstitute werden den Druck des Marktes zu spüren bekommen. Firmenkunden werden fordern, dass elektronische Signaturen von Verträgen, Formularen und Aufträgen angeboten werden.

Mit der Verbreitung des Einsatzes der qualifizierten und fortgeschrittenen Signatur entwickelt sich das Angebot zu einem Hygienefaktor, der bei Fehlen im schlimmsten Fall die Kundenbeziehung nachhaltig beschädigen kann. Da die Firmenkunden in ihren Prozessen bereits Lösungen anbieten, um digital zu signieren, sind Finanzinstitute ihrerseits gefordert, einfache und standardisierte Lösungen zu entwickeln. Dabei müssen sie zwingend berücksichtigen, dass sie die Hoheit über die Prozesse behalten und die Segel frühzeitig in den zu erwartenden rauen Winden setzen, um die leise Revolution des Firmenkundengeschäfts nicht zu verpassen.

Wie die Elektronische Signatur funktioniert und welche Vorteile sie für Privatkunden bietet, lesen Sie im Artikel von Torsten Schuck „Die Qualifizierte Elektronische Signatur (QES): Key-Player auf dem Weg zu papierlosen und ortsunabhängigen Prozessen“.

[1]§§ 126, 126a,126b

Über den Autor:

Norman Philipp ist seit 2019 Digital Expert bei der Bonpago GmbH, einer Unternehmensberatung für die nachhaltige Digitalisierung und Automatisierung von Geschäftsprozessen. Er berät unter anderem Banken und Finanzdienstleister zur Digitalisierung von Geschäftsprozessen für Firmenkunden und zum Zahlungsverkehr.