Warum das Routing von Debitkarten in Deutschland dynamischer denn je geworden ist und Handelsunternehmen die Möglichkeit haben, Millionen zu sparen, wenn sie es richtig optimieren, erklären die Expert:innen von CMSPI in diesem Beitrag.

Für Handelsunternehmen gibt es jetzt mehr Möglichkeiten denn je, Kosteneinsparungen bei Debitkarten-Transaktionen zu erzielen und gleichzeitig das Kundenerlebnis zu verbessern. Die Zahlungen via Debitkarte machen im stationären Handel über 40 % der Ausgaben in Deutschland aus. Für den Handel bedeutet dies also, dass es sich lohnt, sein Augenmerk auf diese Transaktionen zu richten. Der hohe Anteil an Transaktionen mit Debitkarten ist nur eine weitere Facette des sich schnell entwickelnden deutschen Payment-Markts. Entwicklungen sind hier u.a. die Realisierung neuer Checkout-Lösungen, die den Zugang zu den Interbanken-Rails vereinfachen, die Weiterentwicklung der girocard-Funktionalität, die unter anderem die Integration in mobile Wallets und In-App-Zahlungen umfasst, bis hin das Auslaufen von Maestro, was einige Banken dazu veranlasst hat, eine Mono-Badging Ausgabestrategie zu verfolgen. Die Marktentwicklungen schaffen mehr Komplexität – und Möglichkeiten – für Händler:innen, domestische Debitkarten optimal zu routen.

Wie funktioniert das Transaktionsrouting in Deutschland?

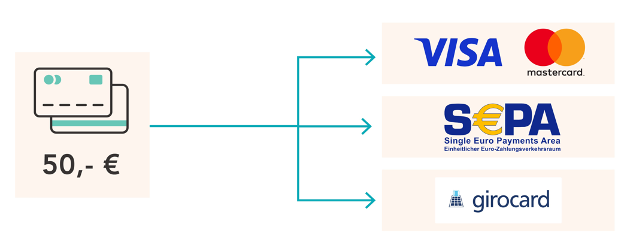

Für jede kartengestützte Debit-Transaktion mit einer domestisch ausgegebenen Debitkarte stehen den Händler:innen in der Regel drei Wege zur Verfügung, über die die Transaktion abgewickelt werden kann:

- Girocard, das deutsche Debitkartenverfahren

- SEPA-LV, eine Lastschriftzahlung

- Mastercard Debit, Visa Debit oder Maestro & VPay, globale Verfahren, die für den nationalen oder internationalen Gebrauch zugelassen sind.

Anhand dieser drei konkurrierenden Alternativen können Unternehmen Transaktionen dynamisch routen, um ihre Kosten, Strategien zur Verbesserung des Kundenerlebnisses und ihr Ausfallrisiko ins Gleichgewicht zu bringen.

Während die meisten Handelsunternehmen mit den globalen Rails vertraut sind, werden im Folgenden die beiden domestischen Alternativen – girocard und SEPA-LV – aufgeschlüsselt und die Frage gestellt, wie Händler:innen optimal zwischen allen Dreien routen können.

Was ist die girocard?

Girocard ist ein reines Debitkartensystem, das sich im Besitz der Issuer befindet und bei dem seit 2014 alle Interbankenentgelte bilateral zwischen Handelsunternehmen und jeder kartenausgebenden Bank ausgehandelt werden müssen. Diese Dynamik macht Deutschland zu einem der kompetitivsten, aber auch komplexesten Debitmärkte der Welt, da in den meisten anderen Märkten die Interbankenentgelte für Debit-Transaktionen von den Kartennetzwerken multilateral festgelegt werden.

In Deutschland gibt es Tausende von kartenausgebenden Banken, was dazu geführt hat, dass sich der Markt so entwickelt hat, dass „Issuerkonzentratoren“ und „Händlerkonzentratoren“ die Gebühren untereinander aushandeln. Auf dem gesamten Markt handeln Händler- und Issuerkonzentratoren Interbankenentgelte für girocard-Transaktionen in unterschiedlicher Höhe aus. Diese Gebühren können von der Größe und dem Kartenmix des Händlerkonzentrators abhängen, so dass es auf dem deutschen Markt große Unterschiede bei den Kosten für girocard-Transaktionen gibt. Händler:innen können diese Wettbewerbsmöglichkeit nutzen, um aufgrund der hohen Verhandlungsspielräume sogar Entgelte weit unterhalb der regulierten Interchange-Gebühr zu erzielen.

Um die Girocard akzeptieren zu können, müssen Handelsunternehmen Transaktionen über einen Netzbetreiber abwickeln. Zusätzlich zu den ohnehin schon komplizierten Preisverhandlungen können die Unternehmen auch die von ihrem Netzbetreiber ausgehandelten Interbankenentgelte nutzen. Vielen internationalen Händler:innen ist wohl nicht bewusst, dass ihre Transaktionsgebühren für girocard nicht multilateral vom Scheme festgelegt, sondern direkt von ihrem Netzbetreiber mit den Issuerkonzentratoren ausgehandelt werden. Während ein Netzbetreiber in der Regel ein einheitliches Entgelt für girocard-Transaktionen mit einem bestimmten Händlerkunden festlegt, kann der Netzbetreiber tatsächlich unterschiedliche Entgelte für verschiedene Issuer vereinbart haben. Somit haben die Händler:innen in der Regel nur eine sehr begrenzte Transparenz über diese Gebühren aufgrund von Misch- bzw. Einheitspreisen („Blended Rates“). Einige Händler:innen sind in der Lage, Transparenz über diese Preise zu erlangen, aber dazu müssen sie über die richtigen Daten verfügen. Einige der größten Handelsunternehmen verhandeln individuell mit großen Issuern über girocard-Gebühren, aber das kann ressourcenintensiv sein, da Deutschland einen der am stärksten fragmentierten Issuermärkte in Europa hat.

Was ist SEPA-LV?

Im Rahmen der SEPA-Initiative (Single Euro Payments Area) können Kunden Zahlungen per Lastschrift an jeden Ort in der Europäischen Union vornehmen. SEPA-LV steht für das SEPA-Lastschriftverfahren, welches es den Kund:innen ermöglicht, den Händler:innen zu gestatten, eine Zahlung innerhalb des SEPA-Systems auszulösen. Dies erfolgt in der Regel durch Authentifizierung per Unterschrift, wobei das Geld vom Konto der Konsument:innen eingezogen wird.

Die SEPA-Akzeptanz für Transaktionen in Geschäften war in der Vergangenheit den Händler:innen aufgrund der komplizierten Kundenerfahrung und des Risikos von Zahlungsausfällen oft ein Dorn im Auge. Früher mussten sich beide Parteien für die Nutzung und Annahme von SEPA-Zahlungen einem umständlichen Authentifizierungsverfahren unterziehen, da die Kund:innen für jede SEPA-LV-Transaktion einen physischen Beleg unterschreiben mussten. Für die Handelsunternehmen und ihre Provider gab es keine Möglichkeit, die Bonität zu überprüfen, sodass das Risiko bestand, dass die Händler:innen ihr Geld für die Transaktion nicht erhalten würden, oder die Kund:innen bis zu acht Wochen nach dem Kaufdatum eine Rücklastschrift beantragen würden, um die Zahlung zu revidieren. Infolgedessen nutzten die Unternehmen SEPA in der Regel für Transaktionen von geringem Wert mit bekannten Kund:innen, angesichts des Risikos, die Zahlung nicht zu erhalten, oder als Offline-Backup-Option, wenn die Verbindung zu ihrem Terminal ausfiel.

Heute entwickelt sich der Markt weiter. Neue Checkout-Lösungen arbeiten mit der Speicherung digitaler Unterschriften, die auf dem Terminal-Display getätigt werden und ermöglichen dadurch langfristige Lastschriftmandate. Während Kund:innen, die mit SEPA-LV bezahlen, früher jeden Beleg unterschreiben mussten, um die Transaktion zu authentifizieren, können neue Lösungen die Unterschrift über Monate oder sogar Jahre hinweg speichern, was ein schnelleres Kassieren ermöglicht, da die Kundschaft nicht mehr pro Transaktion unterschreiben muss. Dies ist besonders wichtig für Händler:innen, für die schnelle Checkout-Zeiten relevant sind, wie z. B. Fast-Food-Restaurants. Ferner ermöglichen Dienstleister, Kontaktlos-Limits für SEPA-LV-Transaktionen zu erhöhen, was Händler:innen Zugang zu konkurrierenden Routing-Optionen auch für höhere Transaktionswerte ermöglicht und somit einen größeren Hebel bei mehr Wettbewerb und ein besseres Kundenerlebnis bedeutet.

Die Wahl des richtigen Routings für eine Debitkartentransaktion

Wenn es um die Optimierung von Kosten geht, befinden sich Einzelhändler:innen in einem ständigen Balanceakt. Für jede im Inland ausgegebene Karte gibt es in der Regel drei konkurrierende alternative Wege für Transaktionen am Point of Sale, wobei das Kartenprofil und das Volumen jedes Händlers die verfügbaren Kosteneffizienzen je nach Issuer bestimmen.

Nach Schätzungen von CMSPI kann eine SEPA LV In einigen Fällen die Händler 40 % weniger kosten als eine typische girocard-Transaktion. In anderen Fällen kann die Girocard als Ergebnis datengestützter Verhandlungen zwischen dem Einzelhändler und dem Issuer der optimale Weg sein. Auch jenseits der Kosten gibt es Einschränkungen: So liegt das Limit für kontaktlose Transaktionen bei der girocard bei 50 Euro, während das Limit für kontaktlose Transaktionen bei SEPA LV je nach Anbieter variieren kann, wobei einige Anbieter das Limit für kontaktlose Transaktionen gänzlich vermeiden. Bei einer optimalen Routing-Strategie müssen daher auch Überlegungen zum Kundenerlebnis berücksichtigt werden: Die Länge der Warteschlangen und der Wert eines zügigen Bezahlvorgangs können in der Entscheidungsfindung immens wichtig sein.

Wie können Händler Daten nutzen, um ausgewogene Debit-Routing-Ergebnisse zu erzielen?

Der erste Schritt für Händler:innen, um das Beste aus den Routing-Möglichkeiten in Deutschland herauszuholen, besteht darin, ihre eigene Struktur sowie die kommerziellen und technischen Möglichkeiten zu verstehen, die mit ihren Payment-Partnern bestehen.

Der nächste Schritt lautet, die eigenen Daten zu verstehen und die folgenden Fragen zu beantworten:

- Wie setzt sich das girocard-Profil des Händlers aus den einzelnen Issuern zusammen?

- Wie sind diese Issuer nach Konzentratoren gruppiert?

- Welche Arten von Bezahlvorgängen (z. B. Self-Checkout) bietet der Händler an und welche Zahlungsmethoden unterstützen diese Vorgänge?

- Erlauben der Payment-Mix und die Relevanz einzelner Issuer direkte Verhandlungen oder sollte der Händler den Weg über seinen Netzbetreiber oder einen Händlerkonzentrator gehen?

- Welche Hebelwirkung hat der Händler mit seinem technischen Setup angesichts der limitierten Möglichkeiten einiger Anbieter?

- Welche Gebühren hat der technische oder kaufmännische Netzbetreiber des Händlers mit den Issuerkonzentratoren verhandelt, falls dieser Weg gewählt wird?

- Bei welchen Transaktionswerten oder für welche Issuing Banken ist ein Routing an girocard optimal? SEPA LV? Globale Schemes?

Händler:innen, die ihre Daten nutzen, um Transaktionen dynamisch zu routen und den Wettbewerb zu erhöhen, erzielen jährliche Einsparungen im hohen siebenstelligen Bereich. Wichtig ist es, konstant Daten zu erfassen und zu analysieren, da ständige Herausforderungen wie Mono-Badging von den Unternehmen verlangen, dass sie die optimalen Routing-Strategien ständig überprüfen und nachjustieren.

Für diejenigen, die in der Lage sind, eine kontinuierliche Datenerfassung und -analyse durchzuführen, um Transaktionen dynamisch zu routen, bieten sich im deutschen Zahlungsverkehr jedoch mehr Wettbewerbsmöglichkeiten denn je.