Unter Leitung von Nordic Capital haben sich drei Immobilienfinanzierer unter dem Namen Bilthouse neu formiert. Ob der neue Player gegen die Platzhirsche etwas ausrichten wird, muss sich noch erweisen. Potenzial hat der Markt für private Immobilienfinanzierung auf jeden Fall.

Die private Immobilien- oder Baufinanzierung (wenn denn gebaut wird) ist ein echtes Musterbeispiel dafür, wie Plattformen einen Markt regelrecht aufmischen.

Das Plattformgeschäft ist in Deutschland in recht festen Hände zweier Anbieter. Aber auch die haben noch genügend Wachstumspotenzial.

Die Immobilienfinanzierung vor den Plattformen

Um zu verstehen, wieso Plattformen dermaßen wachsen konnten (und weiter wachsen), lohnt sich ein Blick zurück. Wer Ende der 90er-Jahre, Anfang der Nullerjahre eine Immobilienfinanzierung benötigte, besuchte seine Hausbank oder Bausparkasse. Dort wurde das Vorhaben besprochen und die Bank nannte einen Zinssatz. Wer die Mühe nicht scheute, holte sich dann noch ein oder zwei Vergleichsangebote anderer Banken am Ort (oder schaltete einen Vermittler ein). Eine kurze Verhandlung und die Finanzierung stand. Ergebnis: Die Banken hatten prächtige Margen an der Finanzierung und beim damaligen Zinsniveau kauften die meisten Eigenheimbesitzer ihre Immobilie gleich zweimal.

In dieses Idyll für Banken brachen dann Interhyp und Dr. Klein ein. Damit wurden die Konditionen zwischen unterschiedlichen Anbietern direkt vergleichbar. Wer jetzt Geschäft machen wollte, der musste sich schon anstrengen und seine Zinsen überdenken. Dank des größeren Angebots an Finanzierungspartnern, die einander unterboten, sparten die Kund:innen Geld. Das sprach sich herum, der Stein war ins Rollen geraten.

Am Plattformgeschäft haben alle Spaß: Banken, Vermittler, Kund:innen und Plattformen

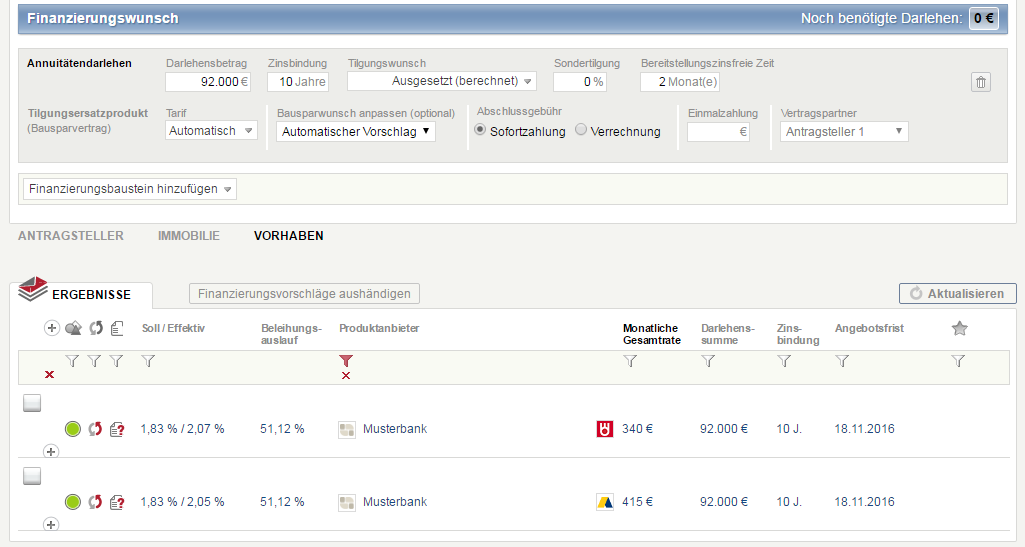

Der Aufbau der auch heute noch führenden Plattformen wirbelte den Markt kräftig durcheinander. Die Plattform sammelt die Angebote der Produzenten, also Banken und Darlehensgeber.

Das dürfen Sie sich jetzt aber nicht so vorstellen, dass da jetzt nur einfach die voraussichtlichen Zinsen auftauchen. Das, was als Kondition herauskommt, passt exakt zum Vorhaben des jeweiligen Falles. Im Prinzip lautet also die Aussagen: Bei dieser Finanzierungssumme und diesen Einkünften ist der Produktgeber bereit, die Finanzierung zum angezeigten Zinssatz zu übernehmen. Und diese Zinssätze variieren regelmäßig, je nachdem, wie hoch das Risiko des Geschäfts ist und wie viele Finanzierungen die Bank noch in die Bücher nehmen will. Passen die Rahmenbedingungen gar nicht, kann der Vermittler gar nicht erst weitermachen.

Vorteil für die Banken: Sie erreichen über die Plattformen und deren angeschlossenen Vermittler Kund:innen, die sie mit eigenen Filialen gar nicht erreicht hätten. Zudem kümmern sich die Antragsstrecken auf der Plattform darum, dass alle nötigen Unterlagen in der gewünschten Form angeliefert werden. Der Underwriter der Bank hat wenig Arbeit damit. Das Geschäft ist „schrankfertig“.

Vorteil für die Kund:innen: Sie können Finanzierungen bei Banken abschließen, von denen Sie vorher wahrscheinlich nie gehört haben, was sich sehr vorteilhaft bei den Zinsen auswirken kann, etwa wenn ein neuer Player auf den Markt kommt. Und weil es zum jeweiligen Fall einen Wettstreit um die Finanzierung gibt, sind die Zinsen geringer als bei der Anfrage bei nur einer Bank. Die Kund:innen sparen bares Geld und viel Zeit.

👇 Sei dabei: 3 Tage Fintech zum Jahresabschluss! 👇

Vorteil für die Vermittler: Statt mit einer Handvoll Produktgeber steht ihnen ein viel breiteres Spektrum an Finanzierungspartnern, Bausteinen und Lösungen zur Verfügung. Damit können sie also auch Geschäfte abschließen, für die es ihnen vorher an einem passenden Partner gefehlt hat. Und sie sparen ebenfalls Zeit, weil die Finanzierungskriterien digital auf der Plattform hinterlegt sind. Will ein Produktgeber einen maximalen Beleihungsauslauf nicht überschreiten, steht er nach Eingabe der Rahmendaten gar nicht mehr zur Auswahl.

Vorteil für die Plattform: Sie partizipiert an jedem Euro, der darüber finanziert wurde.

Jede dritte Immobilienfinanzierung erfolgt über Plattformen

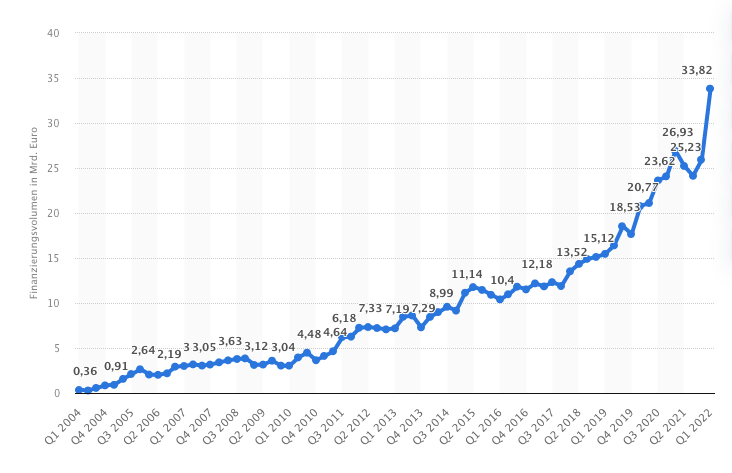

Ohne jetzt zu sehr in die Details einzusteigen: Das Jahr 2021 war ein Rekordjahr in der Baufinanzierung. Jede dritte Immobilienfinanzierung wird über die beiden führenden Plattformen Europace, gehört zu Hypoport und Interhyp vermittelt.

Hypoport und Interhyp (gehört heute der ING) sind unter verschiedenen Marken aktiv. Interhyp richtet sich mit Prohyp an Makler und Finanzvertriebe, Hypoport nutzt dafür Europace, Genopace im genossenschaftlichen Bereich und Finmas für die Sparkassen. Interhyp trat unter diesem Namen schon immer als Vermittler gegenüber Endkund:innen auf, Hypoport setzt u.a. auf die Marke Dr. Klein.

Wie bestechend der Plattformgedanke ist, zeigt sich auch daran, dass sich etwa die Sparkassen zu einem Joint-Venture mit Hypoport unter dem Namen Finmas entschieden haben. Die Sparkassen hatten zwar per se kein besonderes Interesse daran, Finanzierungen an einen Produzenten wie die DSL-Bank zu vermitteln. Daraus erwuchs eine leichte Plattform-Allergie. Aber mit einem eigenen Marktplatz bleibt das Geschäft innerhalb der Familie. Wenn die Sparkasse Nirgendwo keine Zinsbindung mit 20 Jahren offeriert, dann möglicherweise die Sparkasse St. Irgendwo.

Das Plattformgeschäft soll noch weiter wachsen. Nach einer Studie soll bis zum Jahr 2025 jede zweite Finanzierung online vermittelt werden.

Bilthouse will nun auch etwas vom Kuchen

Wie andere Märkte unterliegt auch die Immobilienfinanzierung Schwankungen. In Zeiten wirtschaftlicher Flaute ist der Wunsch bei potenziellen Käufer:innen nach einem Eigenheim nicht ganz so groß wie zu Boomzeiten. Entsprechend ändern sich auch Zinsen. Anderseits ist die Immobilie, die sich ein Eigentümer nicht (mehr) leisten kann und in den Verkauf geht, das mögliche Traumobjekt für einen anderen. Finanziert wird also immer. Unter Vermittlerkreisen wird dieser Grundsatz liebevoll als „zahlen, oder zelten“ umschrieben.

Bei der Betrachtung der Plattformen wurde aus Gründen der Vereinfachung bisher ein Aspekt vernachlässigt. Die Verkäufer:innen von Immobilienfinanzierern nennen sich zwar „Finanzierungsberater:innen“, aber im Kern sind und bleiben sie eben Verkäufer:innen. Bei einer erfolgreichen Vermittlung gibt es vom Produzenten, also dem Darlehensgeber, eine Abschlussprovision, die am Ende der Darlehensnehmer stemmt. Und zu einem Vertrieb gehört auch die aktive Vertriebssteuerung.

Die alte Weisheit der Kaufleute, dass der Gewinn im Einkauf liegt, gilt auch für Darlehen. Wenn Vermittler das Geschäft aktiv steuern, dann kann sich das lohnen, weil der Produzent mit Boni oder günstigeren Einkaufskonditionen winkt. Und bei durchschnittlichen Finanzierungssummen in Deutschland von 300.000 EUR sind hier wenige Basispunkte beim Zinssatz schon ein starkes Argument gegenüber den zukünftigen Darlehensnehmern.

Vor diesem Hintergrund ist der Zusammenschluss von Baufi24 aus Hamburg, der Hüttig & Rompf AG aus Frankfurt sowie der Creditweb GmbH aus Köln unter dem Dach Bilthouse ein sinnvoller Schritt, zumal alle drei Finanzierer unterschiedliche Kanäle zur Kundenansprache nutzen.

Beim reinen Plattformgeschäft sind die Platzhirsche allerdings wohl uneinholbar. Das dürfte indes auch kaum das Angriffsziel sein. Nach einer raschen Durchsicht der veröffentlichten Zahlen kommt Bilthouse auf ein Finanzierungsvolumen von 5 Mrd. EUR im Jahr. Das ist zwar nur knapp die Hälfte von dem, was Dr. Klein für das Jahr 2021 gemeldet hat (9,9 Mrd.), aber mithin zumindest nicht absurd weit weg. Schwieriger ist der Vergleich mit Interhyp, weil hier nur die Finanzierungen der gesamten Gruppe gemeldet sind.

In jedem Fall: Der neue Player wird sich schon strecken müssen, bis er der arrivierten Konkurrenz Schweißperlen auf die Stirn zaubert.