Für KMU und Startups wird es immer schwieriger, benötigte Liquidität zu beschaffen. Das gilt besonders für den Wareneinkauf. Hier positionieren sich Embedded-Finance-Fintechs als Lösungsanbieter und Herausforderer der Bankenwelt.

Sprechen wir über Embedded Finance

Das Fintech-Jahr 2022 verlief eher enttäuschend. Statt über Expansionen war die Redaktion gezwungen, häufiger über Personalabbau und sinkende Unternehmensbewertungen zu schreiben.

Es gab aber ein Segment, das noch gute Nachrichten zu verkünden hat: Embedded Finance – und hier besonders das Segment der Waren- und Vor-Finanzierung von Unternehmen.

377 Mio. Dollar sammelt Bloom aus Großbritannien ein, obwohl es mit Wayflyer und Clearco international schon Konkurrenz gibt. Banxware sieht sich selbst auf einem guten Wachstumspfad mit einer Rate von 50 Prozent aufs Quartal. Und mit Everstox und Ecommerce One, das hinter Afterbuy und Gambio steckt, wurden interessante Kooperationspartner präsentiert. Etwas unter dem Radar fliegt Myos, das immerhin 25 Mio. Euro im Sommer 2021 für seinen Embedded-Ansatz einsammeln konnte.

Was macht die Unternehmen und deren Kapitalgeber so optimistisch?

Das Schielen auf P&L kann für manche zum Problem werden

Wenn die Bank einen Kredit einräumt, muss sie schon allein aus Eigeninteresse und aus Gründen der Regulatorik ihr Risiko abwägen. Und die Regulatorik im Sinne von Basel IV (also eigentlich dem Endspiel von Basel III) sorgt bereits heute dafür, dass es für KMU und Selbstständige erheblich schwerer geworden ist, überhaupt eine Finanzierung zu bekommen. Schließlich gelten KMU als riskantere Investition.

Zur Risikoeinschätzung bleibt Bankberater:innen nur die Prüfung von Profit und Loss (P&L), also die Gewinn-und-Verlust-Rechnung. Aber die nackten Zahlen können für so manches Unternehmen zum Problem werden. In der Gründungsphase fallen die Gewinne bekanntlich eher klein aus. Wachstum allein ist aus Sicht einer Bank indes keine überzeugende Besicherung.

Dazu kommt eine immer noch verbreitete Unkenntnis über so manches Geschäftsmodell im E-Commerce. Mag sein, dass die Bankmitarbeitenden schon „Drop-Shipping“, zumindest unter der Bezeichnung „Streckengeschäft“ im Rahmen der Ausbildung gehört haben. Aber daraus dann einen Kreditantrag zu basteln, der dann auch noch durch die Revision kommt, wird schwierig.

Die Problemstellung für E-Commerce-Unternehmen bringt Nikolaus Hilgenfeldt von Myos auf den Punkt: „Bestellt die Firma ihre Ware direkt beim Hersteller im Ausland, ist die Zahlung sofort fällig. Aber bis sie dann via Container auch im Lager landet und der erste Euro Umsatz generiert wird, vergehen Wochen. In dieser Zeit müsste dann bereits der Kredit bedient werden. Aus Sicht der Bank besteht also lediglich die Hoffnung, dass es auch zu den Umsätzen kommt. Darauf lassen sie sich aber nicht ein.“

Finanzierungen, dort wo die Kund:innen sind

Genau in diese Bresche springen hierzulande Fintechs wie Banxware oder Myos. Und das Thema Waren- und Unternehmensfinanzierung entdecken inzwischen auch andere Fintechs und Neobanken für sich, die aus einer anderen Ecke kommen, wie zuletzt Mollie, das jetzt „Mollie Capital“ herausgebracht hat.

Differenzierungsmerkmale zur klassischen Bank gibt es reichlich. Es beginnt schon damit, dass sie sich als Partner solcher Unternehmen positionieren, die im traditionellen Bankgeschäft so gut wie gar nicht vorkommen.

Viel wichtiger ist aber die Einbettung der Finanzierungen in einen anderen Kontext. Sie sind eben dort zu finden, wo auch ihre potenziellen Kund:innen sind, also auf Plattformen rund um den E-Commerce. Das senkt schon einmal die Hürde, überhaupt nach einer Finanzierung zu suchen.

Die Kooperation mit E-Commerce-Plattformen vereinfacht auch die Risikoabschätzung. Statt Riskmanagement in Form von Kreditsachbearbeiter:innen setzen sie auf Algorithmen, um Prognosen über die zu erwartenden Umsätze und das bisherige Geschäft zu ermitteln. Denn am Ende geht es bei Banxware, Wayflyer oder 8fig natürlich auch um Zahlen.

Eine besondere Form der Besicherung hat Myos entwickelt. „Vereinfacht nehmen wir einfach die finanzierte Ware als Sicherheit. Die Händler:innen rufen dann Partien aus ihrem Bestand ab und verkaufen diese, um so die Finanzierung zu tilgen. Gelingt das nicht, verkaufen wir die Waren dann selbst“, erklärt Nikolaus Hilgenfeldt.

Die Rückzahlung der Finanzierung erfolgt also nicht umsatzbasiert und Myos entscheidet auch auf andere Weise, welche Waren es überhaupt vorfinanziert. Die Risikobewertung erfolgt auf Basis von Analysen der Verkaufszahlen der Produkte respektive der Produktkategorie auf Marktplätzen selbst. Sind die positiv, gibt es Geld für den Kauf der Ware, weil die Chancen für Myos im Gegenzug gut stehen, die Produkte im eigenen Namen an die Endkund:innen zu bringen.

Schneller? Ja! Günstiger? Nein!

Es sind gleich mehrere Argumente, die die Fintechs gegenüber den Unternehmen ins Feld führen. Da ist die Geschwindigkeit. „Wer kurzfristig Liquidität benötigt, hat keine Zeit für die bürokratischen Prozesse vieler Banken“, sagte Miriam Wohlfahrt von Banxware kürzlich in einem Interview. Ob Bloom, Banxware, Myos oder PayCargo: Der Hinweis auf eine rasche Finanzierungszusage fehlt auf keiner Website. Die Algorithmen sollen den Durchlauf eines Antrags beschleunigen. Noch während die Berater:innen in einer klassischen Bank versuchen, das Geschäftsmodell der Kund:innen zu verstehen, haben sie bei Embedded Finance das Geld schon auf dem Konto.

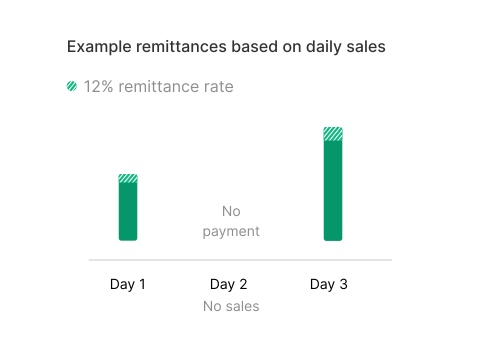

Der zweite große Vorteil, den Bloom & Co. herausstellen, ist die flexible Rückzahlung statt fester Raten. Steigen die Umsätze, wird mehr zurückgezahlt. Gibt es eine Delle, ist weniger für die Rückführung des Kredits aufzubringen.

Die Geschwindigkeit und der Verzicht auf die Vorlage von GuV-Rechnungen hat aber seinen Preis – und das in reinstem Wortsinn. Denn die variablen Raten, die an den Umsatz gekoppelt sind, haben einen Nachteil.

„Wenn die Unternehmen mal flink in Excel nachrechnen würden, was sie die Kreditsumme über die gesamte Rückzahlungsdauer kostet, wenn sie immer nur die Mindestrate tilgen, wären sie überrascht. Da kommen schnell mal 20 Prozent Zinsen pro Jahr zusammen“, sagt Nikolaus Hilgenfeldt von Myos.

Die Finanzierung ist also teurer als bei der Bank. Aber das ist ja beim Ratenkauf via Klarna in B2C auch schon so: Teures Geld ist besser als gar kein Geld von der Bank, der das Geschäftsmodell des Unternehmens vielleicht nicht einleuchtet.

Logistik und E-Commerce sind die Themen – gerade in den USA

Im Sommer des Jahres überschlugen sich die Funding-Meldungen aus den USA fast.

- PayCargo sammelte 130 Mio. Dollar in einer Serie-C ein. Und bietet Embedded Finance pur. Dockt sich das Fintech doch gleich an einer ganzen Reihe von Plattformen der dortigen Logistikbranche an, etwa Ausschreibungsportale. Und löst das Problem, wie die verschiedenen Teilnehmer ihre Leistungen abrechnen und bezahlen.

- 126 Mio. Dollar fliessen in Denim (Debt und Equity), das sich auf die Finanzierung von Logistikunternehmen fokussiert.

- 155 Mio. Dollar gab es für AtoB, das sich ebenfalls auf die kleinteilige und zersplitterte Transportbranche fokussiert.

Und da wären dann noch Melio, RoadSync oder Relay, das sich primär um die Bezahlung von „Lumper-Jobs“ kümmert, also um die Hilfskräfte, die sich um das Be- und Entladen der Trucks kümmern.

Die romantisierend als „Kapitäne der Landstraße“ bezeichneten Fahrer:innen sind in der Regel Selbstständige, die sich um die Aufträge größerer Firmen balgen oder an Ökosystemen wie von Amazon oder WalMart partizipieren wollen. Das Fahrzeug ist das einzige Betriebskapital, die Bezahlung eher mau. Die Selbstständigen in der Logistik sind eine riesige Zielgruppe, um die traditionelle Banken einen Bogen machen.

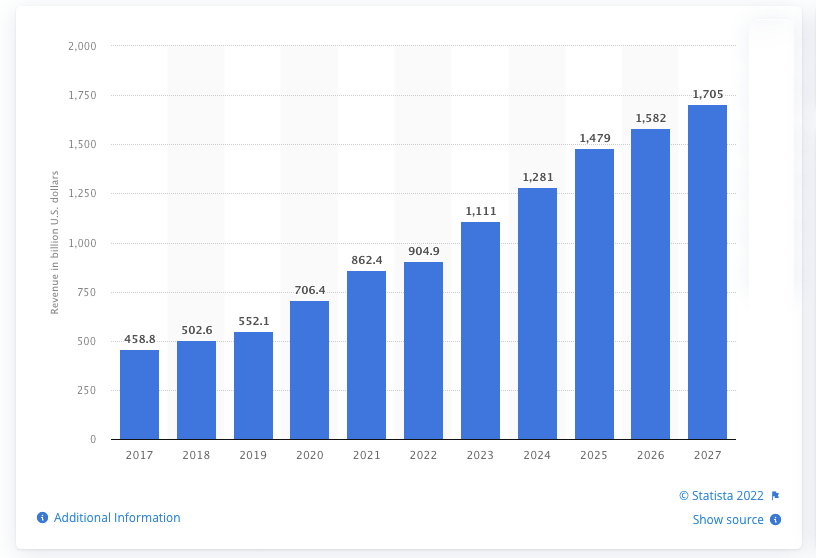

E-Commerce ist in den Vereinigten Staaten natürlich auch ein großes Thema. Clearco, Wayflyer und 8fig balgen sich hier um die Kundschaft, die Wachstumskapital für ihr Business sucht. Für das Jahr 2022 lauten die Prognosen auf über 800 Mrd. Dollar E-Commerce-Volumen in den USA. Und trotz wirtschaftlicher Dellen gehen Schätzungen nach wie vor von zweistelligen Wachstumsraten aus. All die Pakete müssen nicht nur verschickt, sondern die Waren vorfinanziert werden.

Und da ist nach Überzeugung von Nikolaus Hilgenfeldt noch reichlich Platz für einen weiteren Anbieter. Mit der völlig anderen Art der Besicherung der Kredite sieht er gute Chancen für das von ihm mitbegründete Fintech, das seinen Markteintritt in den USA vorbereitet.

Selbst zur Plattform werden

Ein interessanter Trend, den auch Hilgenfeldt bestätigt: Wer sich die Websites der Finanzierer genauer anschaut, stellt fest, dass sie ihre Angebote um weitere Funktionen aufladen. Ob es nun Tools für die Buchhaltung, das schnöde Banking oder auch Routenplanungen geht. Aus Sicht von 8fig und anderen ein cleverer Schachzug. Besteht damit doch die Chance, zukünftige Finanzierer anzusprechen, die aktuell noch gar keinen Kredit benötigen, dafür aber auf der Suche nach einer Lösung für andere Probleme sind.

Die Aussichten für eingebettete Finanzierungen dürfen sich jedenfalls in der nächsten Zeit kaum verschlechtern. Denn das Endgame um Basel III wird tradierte Banken kaum risikofreudiger werden lassen. Da ist also noch reichlich Potenzial für alternative und weniger bürokratische Kredite.