Seit November 2017 gibt es in Europa für Banken die technischen Voraussetzungen, um Echtzeitzahlungen anzubieten. Möglich gemacht hat dies das Inkrafttreten des SEPA Instant Credit Transfer (SCT Inst) Rulebook des European Payments Council (EPC). Schon damals war das Ziel, Instant Payments als „New Normal“ zu implementieren, also als Standard für die Zahlungsabwicklung.

Gastbeitrag von Hubertus von Poser, Mitglied der Geschäftsleitung der PPI AG

Seitdem gab es noch zwei wesentliche Anpassungen: Im November 2018 wurde durch eine verpflichtende Erreichbarkeit via TIPS (Target Instant Payment Settlement) Interoperabilität in Europa geschaffen. Außerdem wurde im Juli 2020 der maximale Betrag einer Echtzeitzahlung auf 100.000 Euro angehoben, ursprünglich waren es 15.000 Euro.

Nur jede siebte SEPA-Überweisung wird in Echtzeit ausgeführt

Trotz dieser Bemühungen fällt das Fazit gut fünf Jahre später ernüchternd aus: Im vierten Quartal 2022 wurden gerade einmal 14 Prozent der SEPA-Überweisungen in Echtzeit ausgeführt. Mehr als ein Drittel der europäischen Finanzdienstleiter ist noch nicht per Instant Payments erreichbar.

Doch woran liegt es, dass sich Instant Payments in Europa bislang nicht flächendeckend durchsetzen konnten? In einer Occasional Paper Series haben Mitarbeiter der Europäischen Zentralbank bereits 2019 dafür vor allem zwei Faktoren identifiziert:

- die im Vergleich zu klassischen SEPA-Zahlungen höheren Gebühren und

- die fehlende Verfügbarkeit von ergänzenden Services.

Den ersten Punkt möchte die EU-Kommission jetzt angehen. Mit ihren im Oktober 2022 veröffentlichten Plänen will sie die Institute verpflichten, SEPA-Echtzeitzahlungen anzubieten. Die Gebühren dafür dürfen nicht höher sein als bei klassischen SEPA-Überweisungen, die in der Regel für den Privatkunden kostenlos sind. Bislang haben die Banken für die Ausführung von Echtzeitzahlungen im Schnitt 50 Cent pro Transaktion in Rechnung gestellt.

Und auch beim zweiten Faktor hat sich in den vergangenen fünf Jahren einiges getan, etwa durch die Einführung des europaweiten Standards Request to Pay. Damit können die Banken das Konto wieder zur natürlichen Heimat des Geldes machen. Grundsätzlich ist Request to Pay auch ohne Instant Payments möglich. Erst im Zusammenspiel entfaltet das Verfahren aber seine volle Stärke.

Weitere ergänzende Services sind Account-to-Account-Zahlungen, unter Umständen ausgelöst mittels QR-Codes oder NFC. Diese könnten eine interessante Alternative zu Bar- und Kartenzahlungen und zu Wettbewerbern wie PayPal sein.

Instant Payments stellt hohe Anforderungen an IT-Systeme

Die Chancen, dass sich Instant Payments tatsächlich zum „New Normal“ entwickelt, stehen also gut. Und die Möglichkeiten, die sich daraus für Banken ergeben, sind vielfältig. Dennoch melden vor allem deutsche Institute Bedenken. Sie fordern zumindest eine Fristverlängerung der Gesetzesinitiative, die noch auf EU-Ebene beschlossen werden muss. Dieser Widerstand liegt unter anderem an den enormen Herausforderungen, die die Einführung von Instant Payments mit sich bringt.

Erwartet wird, dass der Anteil von Instant-Payments-Zahlungen durch die EU-Initiative mittelfristig auf 30 bis 40 Prozent aller Transaktionen steigen wird. Das entspricht mindestens einer Verdopplung des bisherigen Volumens. Perspektivisch wird der Anteil deutlich weiter steigen. Banken müssen die geeignete technische Infrastruktur bereitstellen, die in der Lage ist, diese höheren Transaktionszahlen zu verarbeiten.

🇲🇽 Die heißeste Payment-Party des Jahres! 🇲🇽

Ferner müssen sie gewährleisten, dass Zahlungen zu jeder Zeit innerhalb von zehn Sekunden beim Empfänger sind – an 24 Stunden am Tag, sieben Tagen in der Woche und 365 Tagen im Jahr. Auch die sonst üblichen Downtimes bei Release-Wechseln oder Wartungsarbeiten gehören damit der Vergangenheit an.

Eine weitere Herausforderung ist die Betrugsprävention. Denn wenn das Geld für den Empfänger innerhalb von Sekunden verfügbar ist, sind nachgelagerte Rettungsversuche bei Betrugsfällen nahezu aussichtslos.

Das alles stellt sehr hohe Anforderungen an die Resilienz und Effizienz der Systeme, ebenso wie an die Mitarbeiter, die diese Systeme betreuen.

Studie zeigt: Viele Banken lagern Echtzeit-Zahlungsverkehr aus

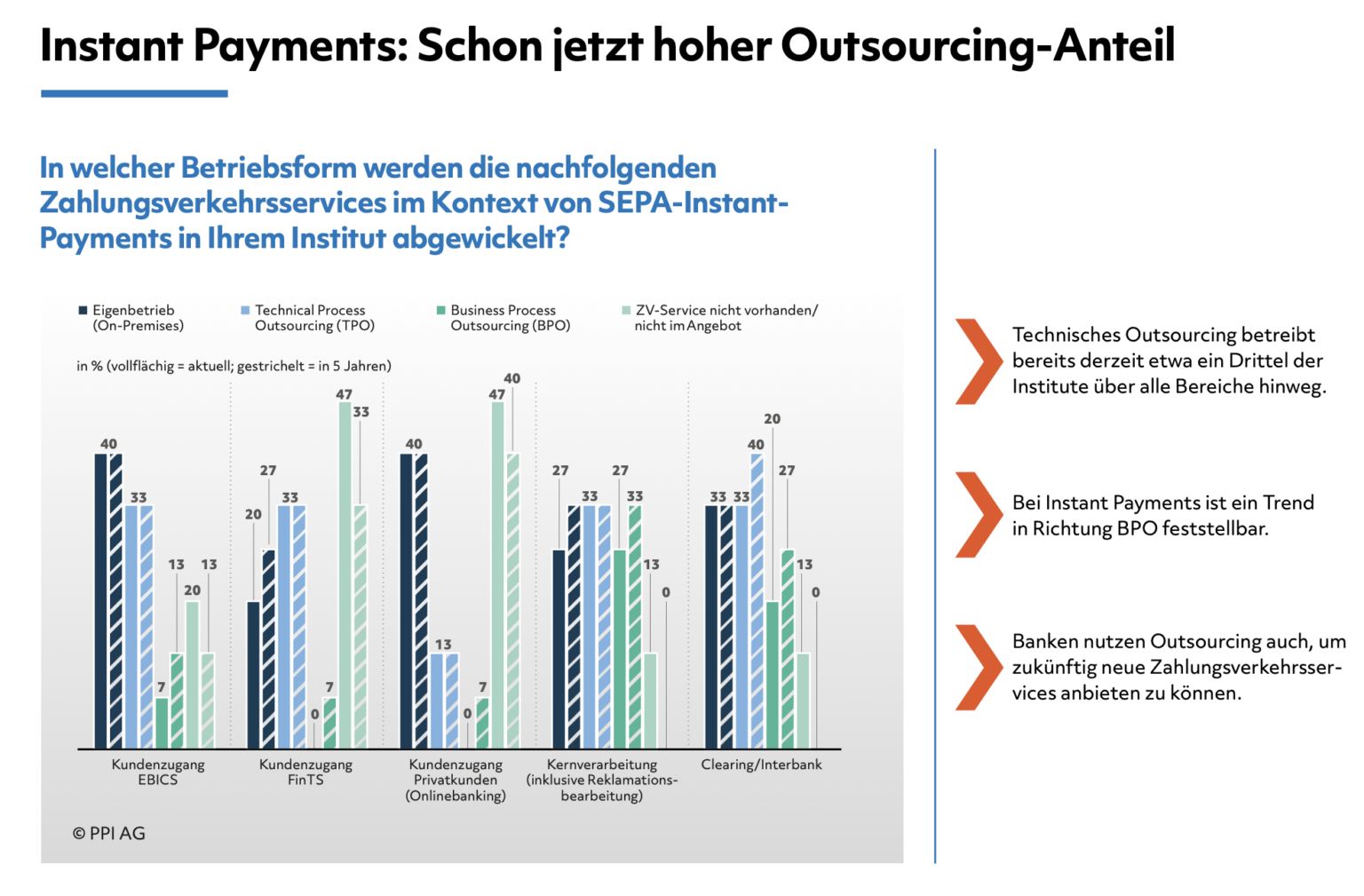

Die Institute stehen mithin vor der Aufgabe, die immensen Herausforderungen zu bewältigen und gleichzeitig die Chancen zu nutzen, die sich durch Instant Payments bieten. Immer mehr Banken erkennen, dass sie dies nicht allein schaffen. Schon heute ist der Outsourcing-Anteil bei Instant Payments hoch. Das zeigt eine Studie der PPI AG und ibi research. Dafür wurden Vertreter von Banken befragt, die gemeinsam rund 90 Prozent des Transaktionsvolumens im deutschen Zahlungsverkehr repräsentieren.

Demnach betreibt im Kontext von SEPA-Instant-Payments aktuell etwa ein Drittel der Institute ein technisches Outsourcing über alle Bereiche des Zahlungsverkehrs hinweg, vom Kundenzugang über die Kernverarbeitung bis zum Clearing und dem Interbank-Geschäft. Damit ist der Outsourcing-Anteil höher als im klassischen SEPA-Zahlungsverkehr.

Für die kommenden fünf Jahre erwarten die Studienteilnehmer im Bereich Instant Payments zudem eine deutliche Zunahme des sogenannten Business Process Outsourcing, also der Auslagerung kompletter Geschäftsprozesse. Das kann zum Beispiel für Banken sinnvoll sein, die Instant Payments noch nicht oder nur passiv implementiert haben. Diese müssen künftig die Anbindung an ein Clearing-System (RT1 oder TIPS) sicherstellen. Die Auslagerung dieser Anforderung kann eine Möglichkeit sein – zumal dieser Bereich des Zahlungsverkehrs für die wenigsten Banken zum Kerngeschäft gehören dürfte und deshalb nur wenig Spielraum gibt, sich positiv vom Wettbewerb zu differenzieren.

Das führt uns direkt zum entscheidenden Punkt: Die Entscheidung für oder gegen ein Outsourcing sollte immer das Ergebnis strategischer Überlegungen sein. Am Ende sollte sie den Banken ermöglichen, sich von der Fülle ihrer Herausforderungen im Zahlungsverkehr zu entlasten und zugleich wettbewerbsfähig zu bleiben. Das gilt insbesondere für den Bereich Instant Payments. Denn hier stehen Banken aktuell vor einer Zeitenwende. Es spricht einiges dafür, dass sich Instant Payments tatsächlich zum „New Normal“ entwickeln werden – mit allen Chancen und Risiken, die sich dadurch ergeben.

Jeder dritten Bank fehlt qualifiziertes Personal im Zahlungsverkehr

Um nicht von der Fülle der Herausforderungen erdrückt zu werden, sollten sich Banken gut überlegen, wie sie sich für die neue Zeit strategisch positionieren. Die Auslagerung zumindest von Teilen des Zahlungsverkehrs kann ein Mittel dafür sein.

Das Thema Auslagerung gewinnt auch im Hinblick auf einen anderen großen Trend unserer Zeit an Bedeutung: den Fachkräftemangel. Wie die PPI-Studie zeigt, führt schon heute jede dritte Bank als Grund für eine Auslagerung an, dass ihnen das notwendige Personal fehlt. Dieser Anteil wird in den kommenden Jahren deutlich steigen, wenn die geburtenstarken Jahrgänge in den Ruhestand gehen.

Steigende Anforderungen einerseits , weniger qualifiziertes Personal andererseits – die wirtschaftliche Zukunftsfähigkeit der Institute hängt maßgeblich davon ab, ob es ihnen gelingt, dieses Spannungsverhältnis aufzulösen. Das gilt nicht nur für den Zahlungsverkehr.

Über den Autor:

Dr. Hubertus von Poser ist Mitglied der Geschäftsleitung der PPI AG und verantwortet dort die Beratung und alle Projekte im Bereich Zahlungsverkehr. Zuvor war er nach verschiedenen Funktionen in der Bankgesellschaft Berlin AG u.a. für KPMG Consulting und Capgemini Consulting tätig. Sein Beratungsspektrum reicht von der Strategie- über die Fach- bis hin zur IT-Beratung.