„Request to Pay“ taucht in den vergangenen Monaten vermehrt in den Fachmedien auf. Ein Begriff, den vermutlich noch kein Mensch abseits der Bankenwelt gehört hat. Und wir haben da auch noch Fragen.

Es war einmal, vor langer Zeit auf einem uns bekannten Planeten. Da fingen Menschen an, über einen Verbund von Computern einzukaufen. Das war zwar mal militärisches Netzwerk geplant, aber ein genialer Wissenschaftler hatte es für jeden Menschen nutzbar gemacht. Und wer einkauft, der muss auch bezahlen.

Rechnung, doof, Lastschrift, doof – wir brauchen etwas Eigenes

Die Geschichte ist ja bekannt und muss nicht in aller Ausführlichkeit wiederholt werden. Und wir fokussieren uns an dieser Stelle auf das Segment B2C.

Die Amerikaner bezahlten mit ihren Kreditkarten. Und alle, die keine hatten, oder Händler:innen, die keinen Vertrag eingehen wollten, nutzen ein verblüffend einfaches System namens PayPal.

In Deutschland zahlte die Kundschaft per Rechnung und Lastschrift. Finden Händler:innen nicht schick, weil riskant. Weil die Kund:innen aber misstrauisch waren, fanden sie PayPal mit dem „Käuferschutz“ richtig lässig. Und so um das Jahr 2005 muss es gewesen sein, dass die Bankenwelt keine Lust mehr darauf hatte, dass die E-Commerce-Umsätze an ihnen vorbei in Richtung PayPal und Kreditkartengesellschaft gingen. Von den Rebellen ganz zu schweigen, die frecherweise die Bankenstruktur für eine sofortige Überweisung nutzten. Die Idee von Giropay war da. Und der Grundgedanke, endlich auch diese doofe Lastschrift zu töten.

Auftritt HIPPOS – in der Theorie bestechend einfach gedacht

Nun sind wir schon im Jahr 2018. Es hat sich viel getan: Kreditkartenschemes, PayPal und Payment Service Provider leben ganz prächtig vom E-Commerce. Am POS stecken die Menschen brav ihre „EC-Karte“ in die Terminals. Oder nutzen das Smartphone, mit dem sie auch viel online kaufen. Die Lastschrift ist aber genauso wenig tot wie der Kauf auf Rechnung. Giropay wartet auf den Durchbruch, und überhaupt: Mit Ausnahme der Banken und den Händler:innen, die über Gebühren stöhnen, scheinen alle happy.

GS1 Germany stellte in Zusammenarbeit mit Partnern eine auf den ersten Blick bestechend einfache Idee vor. „Händlerbasiertes Instant Payment am POS“, kurz HIPPOS, würde die Lastschrift endlich töten: Funktioniert auf dem Smartphone und sowohl im stationären Handel als auch im Online-Shop.

Einfachste Zutaten: Man nehme einen standardisierten Geschäftsvorfall der Banken, nämlich die SEPA Instant-Überweisung. Stark vereinfacht wollte HIPPOS den Geschäftsvorfall in eine interoperable App packen, an die Kassensysteme andocken und die Kundschaft hätte im Laden und in einem Onlineshop direkt per Girokonto bezahlt. Und die Händler:innen bekämen sofort ihr Geld.

Genial aus Richtung des Handels gedacht. Nicht so recht geklärt, war die Frage, was der Spaß denn kosten würde. Technisch wäre es halt nicht mehr als eine Überweisung gewesen – für die Kund:innen meist ohnehin nichts bezahlen müssen. Und vielleicht hätten die Ideengeber auf Folien auch noch PSP und Acquirer unterbringen sollen.

Das Konzept hatte leider nur eine Gruppe vergessen: die Kund:innen.

HIPPOS vollkommen doof, Lastschrift immer noch doof, Rechnung sowieso – Request to Pay soll’s richten

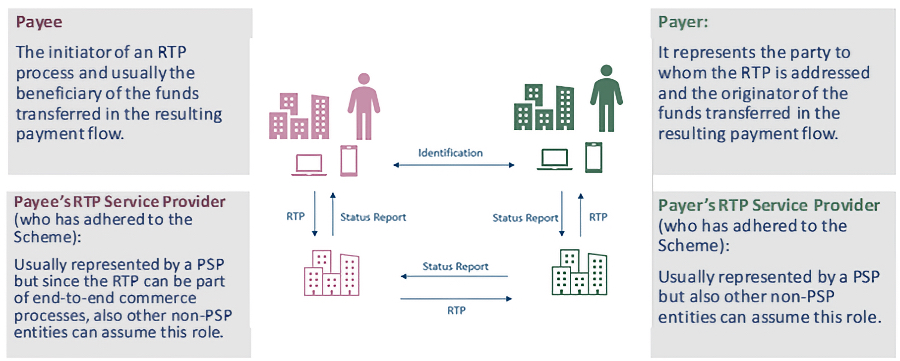

Es wird im Sommer 2020 gewesen sein, als das European Payments Council sein „SEPA Request To Pay Scheme“ veröffentlicht hat. Um jetzt nicht zu technikphilosophisch zu werden: Von der reinen Lehre handelt es sich bei RTP nicht um ein Bezahlverfahren, weil damit kein Geld unmittelbar bewegt wird.

Im Kern informiert eine Entität eine andere darüber, dass sie Geld von ihr zu bekommen hat. Die Forderung muss anerkannt werden, um anschließend technisch zu verhandeln, wann das Geld denn nun kommen wird. Sofort, zum Beispiel am POS, wenn es also Geld gegen Ware gibt. Später, wie im E-Commerce, wenn die Ware erst einmal geliefert wird. Dieses „Später“ könnte dann auch automatisch Zahlungsfristen oder auch Ratenzahlungen umfassen.

Gerade Unternehmen, die einen hohen Anteil an Lastschriften haben, finden RTP erwartungsgemäß spannend. Weil der Request aus einer Rechnung heraus erfolgt, bleiben Zahlung und Rechnung miteinander verbunden. Das verschlankt den Prozess, das eingehende Geld auch korrekt zu verbuchen.

Warum von HIPPOS heute niemand mehr spricht, dagegen RTP viel diskutiert wird, könnte (man beachte bitte den Konjunktiv, wir wollen niemanden etwas unterstellen) auch daran liegen, dass es hier viel mehr Möglichkeiten für PSP gibt, um sich einzubringen.

RTP, super – wären da nicht noch ein paar Fragen

Monopolisten können natürlich rasch auch unpopuläre Entscheidungen treffen. Die Deutsche Post fand eines Tages Münzen vollkommen deplatziert und rüstete die Fernsprecher in ihren Telefonzellen (die ganz jungen Menschen seien auf Wikipedia verwiesen) auf Karten um. Das ist beim Payment eher schwer umsetzbar.

Mitmachen müssen die Banken. Die würden allerdings das Geld, das durch die via RTP ausgelöste Zahlung fließt, ohnehin abwickeln. Also versuchen zahlreiche Artikel ihnen die Vorteile anzupreisen.

Das stärkste Argument: RTP bringe Autorisierung wieder zum Konto zurück. Dessen Attraktivität steigt in den Augen der Kund:innen. Und weil diese dann eben häufiger zu ihrer Banking-App greifen (müssten / würden), gibt es mehr Kontaktaufnahmen und damit die Chance auf Cross-Selling, Up-Selling und ein eigenes Ökosystem. Wie dieses aber nun aussehen könnte, verraten die Befürworter nur leider nicht.

Das schwächste Argument: Wer RTP stark propagiert, profitiert vom „First-Mover-Effekt“. Toll! Unternehmen finden ihre Hausbank dadurch jetzt blöde und laufen mit ihren Tausenden Lastschriftmandaten über?

Und dann gibt es ja noch … die Kund:innen. Das ist das immer das kleine Symbol auf Präsentationsfolien, das mit „User“ bezeichnet wird. Schon HIPPOS blieb die Erklärung schuldig, wie wir Nutzer:innen denn freiwillig dazu gebracht werden sollten, das einzusetzen.

Klar, wenn ein Stromanbieter oder Telekom-Unternehmen entscheiden würde, die klassische Lastschrift gibt es nicht mehr, wir machen jetzt nur noch RTP – dann müssten die Kund:innen halt mitmachen.

Aber im Online-Shop? Am POS? Wo das Einstecken einer Karte und Eingabe der PIN selbstverständlich sind? Warum sollen die Personen, die ganz bewusst nicht mobil via Smartphone bezahlen wollten, jetzt doch mit dem Handy hantieren? Denn der Request muss ja anerkannt werden.

Oder erledigen wir das dann alle doch wieder auf einem Terminal oder durch Eingabe einer PIN? Also im Umfeld des Handelsunternehmens? Wo ist dann das Ökosystem der Bank und die gewachsene Bedeutung des Kontos?

Halten wir es als literarisch gebildete Redaktion doch einfach mit Brecht: „Wir stehen selbst enttäuscht und sehn betroffen, den Vorhang zu und alle Fragen offen.“ Okay, vielleicht nicht alle Fragen, aber doch noch so einige.