Die Investitionen in Insurtechs schwangen sich im vergangenen Jahr trotz Coronakrise zu neuen Höhen auf. Nach Einschätzung der Finanzmarktexperten von Willis Towers Watson steckten Kapitalgeber über 7 Mrd. Dollar in die Branche. Und die Entwicklung setzt sich anscheinend in diesem Jahr fort.

Vor wenigen Tagen ging das chinesische Unternehmen Waterdrop erfolgreich an die Börse. 360 Mio. Dollar waren den Anlegern die Aktien am ersten Handelstag wert, was einer Unternehmensbewertung von 4 Mrd. Dollar entspricht. Waterdrop werden gute Chancen eingeräumt, sich ein ordentliches Stück am chinesischen Versicherungsmarkt zu sichern. In den kommenden Jahren soll dort allein das Segment der Krankenversicherungen ein Volumen von fast 140 Mrd. Dollar erreichen.

Insurtechs in D-A-CH: Nur wenige digitale Versicherer und Assekuradeure

Von solchen Zahlen müssen die Insurtechs in Deutschland weiter träumen. Denn anders als in China ist der Markt in Deutschland deutlich stärker reguliert. Der Gesetzgeber hat klare Vorgaben getroffen, wer welche Produkte anbieten und vermitteln darf. Das mag vordergründig zwar den Spielraum für Innovationen und Geschäftsideen einschränken, ist aus Sicht der Versicherten aber mehr als sinnvoll. Denn wer etwa eine Dread-Disease-Versicherung in Anspruch nehmen muss, steht wegen seiner Erkrankung ohnehin psychisch unter Druck und will einfach sicher sein, dass der Versicherer leistet (und leistungsfähig ist).

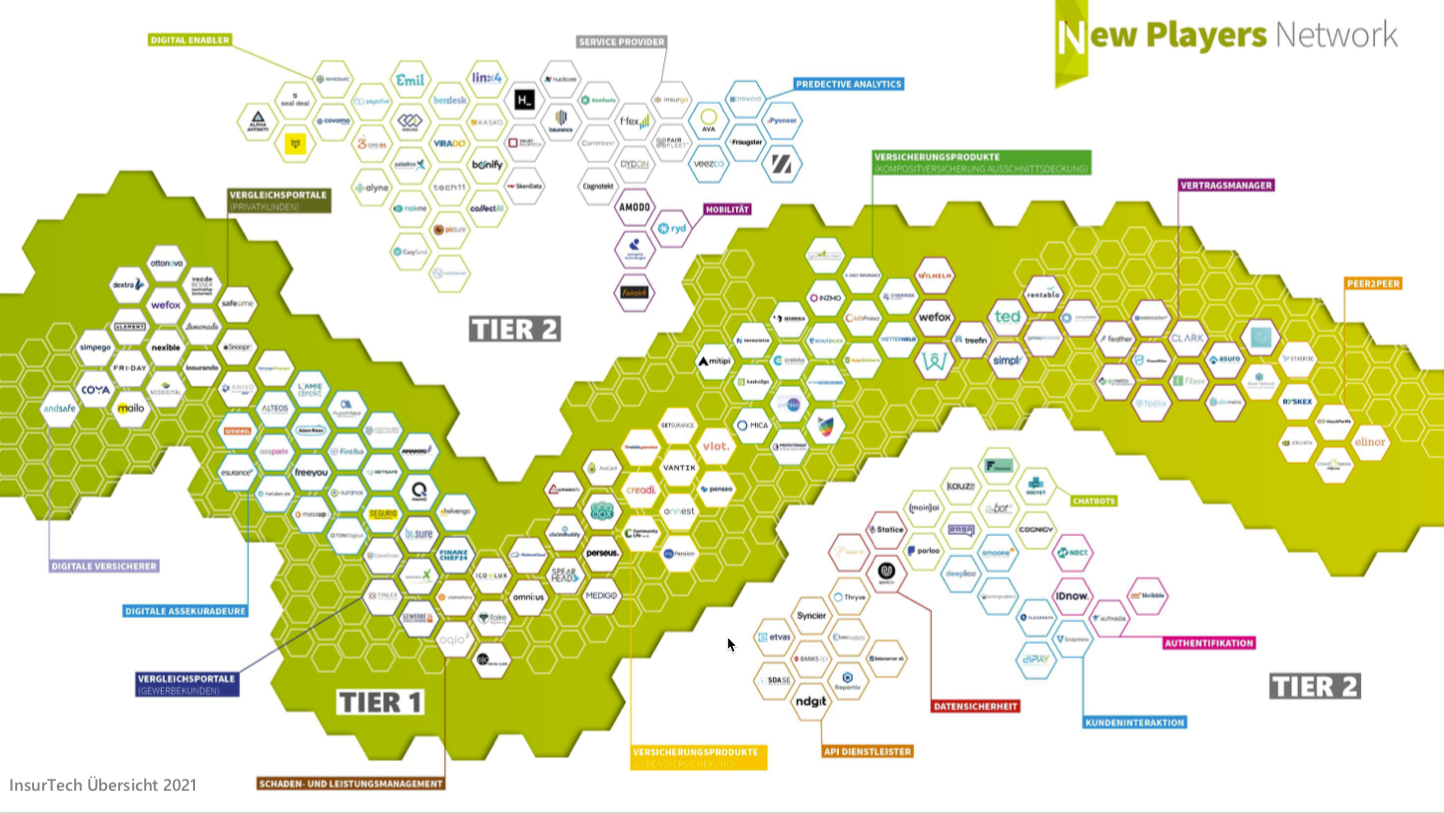

Die Regulatorik prägt weiter die Landschaft der Insurtechs in Deutschland, wie die neueste Ausgabe der „Insurtech Übersicht” vom New Players Network, einer Initiative der Versicherungsforen Leipzig, zeigt. Sie listet 185 aktive Insurtechs für den deutschsprachigen Raum auf.

Davon sind aber lediglich 14 als digitale Versicherer und 19 in der Rolle digitaler Assekuradeure unterwegs. Noch übersichtlicher ist die Zahl der Anbieter von Peer–2-Peer-Versicherungen. In diesem Bereich sind aktuell sieben Unternehmen aktiv.

BaFin will es digitalen Versicherern schwerer machen

Gerade das Modell der Assekuradeure dürfte in Zukunft der bevorzugte Ansatz sein, wenn ein Startup einen Weg sucht, als Versicherer aufzutreten. Geht es nach den Ideen der Bafin, werden die Hürden bei neuen digitalen Versicherern deutlich höher. Die Vorgaben bei den Eigenmitteln würden in letzter Konsequenz bedeuten, dass die Insurtechs am Tag der Zulassung vollständig ausfinanziert sein müssten. Mit einem starken Risikoträger im Rücken bieten sich Assekuradeure einfach bessere Chancen.

Kooperation statt Konfrontation

Während die erste Generation der Insurtechs im deutschsprachigen Raum den direkten Zugang zu den Kundinnen und Kunden suchte (und sich dabei auf direkten Konfrontationskurs zu den Versicherern begab), zeichnet sich ein Wandel ab, der sich auch in der Übersicht des New Players Network zeigt. Die Zahl der Unternehmen, die sich als Partner der Gesellschaften versteht, ist hoch. Mit innovativen Lösungen wenden sie sich an etablierte Player, um einen Beitrag zu deren Wertschöpfung zu leisten.

Entsprechend vielseitig sind die Insurtechs hier aufgestellt. Mittels KI und Big Data nutzen sie vorhandene oder neue Datenquellen, um die Entscheidungsfindung und Produktentwicklung in den Gesellschaften zu verbessern, oder in Sachen Marketing neue Erkenntnisse zu liefern.

Als „Digital Enabler” widmen sie sich der Lösung von Problemen der Kundinnen und Kunden oder Gesellschaften, zum Beispiel bei der Authentifikation oder der Zusammenarbeit zwischen Versicherungsvertrieben und den Gesellschaften.

Das Verhältnis zwischen etablierten Versicherern und den meisten Insurtechs dürfte sich noch stärker in Richtung der Kooperation entwickeln. So beobachten die Autoren der Übersicht ein gewachsenes Interesse der Gesellschaften an Plattformen und Ökosystemen. Die Versicherer suchen verstärkt nach Wegen, um eigene Produkte mit (digitalen) Zusatzservices zu verknüpfen oder eigene Plattformen zu etablieren.

Dazu passt beispielsweise die Übernahme des Insurtechs Community Life durch die HDI Lebensversicherung Anfang des Jahres. Ziel ist es, noch in diesem Jahr neue Biometrie-Produkte herauszubringen. Wie der HDI-Vorstandsvorsitzende Patrick Dahmen ausführte, will das Unternehmen mit dem Kauf einen starken Fußabdruck in der digitalen Welt der Lebensversicherung im Bereich Biometrie hinterlassen.

Versicherer brauchen Insurtechs – das gilt auch anders herum

Für tradierte Versicherer ist die Zusammenarbeit mit den Insurtechs eigentlich alternativlos. Das betrifft insbesondere die beiden Felder Technologie und Plattformen.

Zum Beispiel Technologie: Wie ein Verbrauchsmodell („Pay-per-Use” oder „Telematik”) funktioniert, das auf Daten basiert, die von Sensoren des Internet of Things geliefert werden, wissen alle Marktteilnehmer. Es braucht aber auch jemanden, der das via APIs und Cloud umsetzen kann. Unternehmen, zu deren DNA solche Technologien gehören, haben hier die besseren Chancen. Und das werden im Zweifel Insurtechs sein.

Und bei den Plattformen? Da lohnt sich ein Blick in die Fintech-Welt. Die steilen Wachstumsraten von digitalen Anbietern wie Interhyp oder Europace bei der Vermittlung von Immobilienfinanzierungen zeigen, wie schnell sich die Position (in diesem Fall der Banken) auf die Rolle eines reinen Produktanbieters reduzieren kann. Und das werden die Versicherungen nicht wollen.

Die Insurtechs brauchen die Versicherer aber genauso: ob als Produktgeber, Rückversicherer oder eben als Kunden. Beide Seiten profitieren voneinander und am Ende auch wir Versicherten. Denn wenn Abschluss, Schadensmeldung und Regulierung einer Versicherung mal so einfach wird wie die Überweisung per Handy, wurde viel erreicht.