Die Europäische Union (EU) treibt vielen Ideen (voran) und manchmal fällt es schwer, den Überblick zu behalten. Hoffentlich gelingt es der EU, ihre Initiativen, darunter die PSD2 und SCTinst, zielführend voranzutreiben und den Marktteilnehmer sie sinnvoll zusammenzusetzen. Dieser Beitrag wird die Themen aufbereiten und einordnen.

In diesem Artikel geht es um Ideen aus Brüssel zu Fragen rund um die Payment Service Directive 2 mit dem Open Banking Ansatz (PSD2), SEPA Instant Credit Transfer (ein sekundenschneller Überweisungsdienst), SEPA request to pay (R2P) mit der Möglichkeit, Zahlungen aktiv anzufordern sowie SEPA Proxy Lockup (der Einsatz eines Alias für die IBAN).

Die Payment Services Directive 2 (PSD2) ist eine EU-Richtlinie, die Open Banking in Europa vorschreibt. Damit werden Banken dazu verpflichtet, ihre Kunden auf ihre Kernsysteme zugreifen zu lassen, um darin enthaltene Informationen bzw. Services von anderen Finanzdienstleistern nutzen lassen zu können. PSD2 zielt darauf ab, die Wettbewerbsfähigkeit und Innovation im Payment und Banking zu fördern und den Kunden mehr Kontrolle und Transparenz zu bieten.

1. Aktuelle Situation PSD2 und deren Herausforderung

Die EU Richtline wurde im November 2015 verabschiedet und im Januar 2018 in deutsches Recht überführt. Im Open Banking haben sich zwei wesentliche Services etabliert.

- Account Information Service (AIS): Mittels dieser Schnittstellen können Finanzdaten (Kontostand und Transaktionen) von allen Banken im EU-Raum abgefragt werden (bekannte Endkundenangebote, die diesen Service nutzen, sind in Deutschland zum Beispiel die Apps Finanzguru oder Outbank, die den Kunden einen Überblick über all ihre Konten, Depots usw. verschaffen).

- Payment Initiation Service (PIS): Der Käufer kann eine Zahlung von seinem Bankkonto aus einer dritten App (also nicht der Bankenapp) heraus initiieren. Wichtig zu wissen ist, dass der Kunde sich dennoch in seinem Bankportal bzw. seiner Banking App verifizieren muss, um das Payment tatsächlich auszulösen. Die Händler- oder Fintech Apps können also nur den Weg zur Bankanwendung weisen und die Zahlung samt Zahlungsdetails vorbereiten. Für die eigentliche Abwicklung benötigt es weiterhin die Ausführung durch die Bank, auf einem Paymentscheme.

Eine zentrale Herausforderung ist das Fehlen eines Interface Standards für PSD2. Das bedeutet, dass es keine einheitliche Schnittstelle für Open Banking gibt und die Banken zwar zum Teilen der Kontoinformationen verpflichtet sind, ihnen aber freigestellt ist, wie sie das technisch umsetzen. Jede Bank kann ihre eigene Schnittstellenlösung schaffen, sodass es Stand heute Aggregatoren (wie z.B.: Tink, finleap, etc.) braucht, um diese unterschiedlichen Schnittstellen zu konsolidieren.

Über diesen Zwischenschritt können alle relevanten Informationen von den Händlern oder den von ihnen beauftragen Fintechs gezogen und fürs Payment verwendet werden. Da dieser Service mittlerweile reguliert ist, benötigen die Anbieter eine Lizenz durch die BAFIN für den Betrieb von AIS (account information service) und PIS (payment initiation service).

Fehlende Steuerung seitens der EU

Um den PIS an der Kasse, im Geschäft oder im Online Checkout nutzen zu können, also um via Open Banking zu zahlen, müssten die notwendigen Akzeptanzlösungen (Annahme der Zahlung an der Kasse) im Handel (online wie offline) erst geschaffen werden. Ein QR-Code könnte wie so oft die Zuordnung vom Endkunden zum Warenkorb ermöglichen.

Die größte Herausforderung sehe ich bei der Nutzung des PSD2 Standards durch den Endkunden, da beim Payment (PIS) jedes Mal ein Login in die jeweilige Banking App bzw. in das Bankenportal notwendig ist. Dieser zusätzliche Schritt ist für Nutzer unattraktiv und vor allem im stationären Handel schwer vorstellbar

Ein weiteres Problem stellt die fehlende zentrale Steuerung durch die EU dar. Aktuell wird PSD2 in der Länderhoheit überwacht (in Deutschland durch die Bafin). Es ist davon auszugehen, dass dies zu unterschiedlichen Auslegungen in den jeweiligen EU-Ländern führen wird, sodass eine spätere Konsolidierung innerhalb der EU (mit dem Ziel der Stärkung des Europäischen Wirtschaftsraumes) nur mit erheblichem Mehraufwand möglich ist.

News zu PSD2

Für 2023 ist ein erster Entwurf eines PSD3 Standards geplant. Was darin verbindlich kommen wird, ist allerdings noch unbekannt. Zwei Themen, die mir über den Weg gelaufen sind, erscheinen sehr interessant:

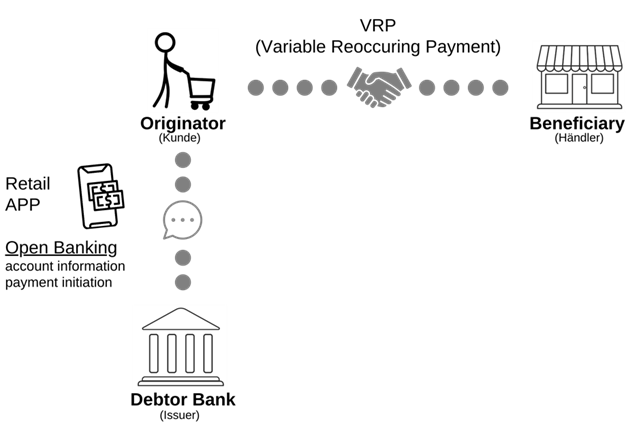

Das VRP (variable reoccurring payment) soll kommen. Kunden müssten sich in diesem Fall nur einmalig in ihrer Banken-App einloggen, um eine Zahlung beim Händler auszulösen. Bei weiteren Einkäufen, bei besagtem Händler, genügt dann eine einfache Freigabe (z.B. via Fingerprint) in der initiierenden App. In einer ersten Phase scheint jedoch eine weniger umfangreiche Lösung vorgesehen zu sein, nämlich ein Verfahren nur für Zahlungen an sich selbst. Damit ist der Geldtransfer zwischen einem Girokonto und einem anderen eigenen Konto, z.B. einem Verrechnungskonto für ein Aktiendepot (ggf. auch bei einer anderen Bank/Institut) gemeint, welches auf denselben Namen läuft.

Vermehrt ist aus der Presse zu entnehmen, dass es eine standardisierte API (Schnittstelle) für die Banken geben soll (was in Polen bereits in Eigeninitiative der Banken mit der PSD2 umgesetzt wurde). Das würde bedeuten, dass die oben genannten Aggregatoren diesen Teil ihres Geschäftes (nämlich das Zusammenführen unterschiedlicher Schnittstellen) verlieren würden.

Einschätzung PSD2

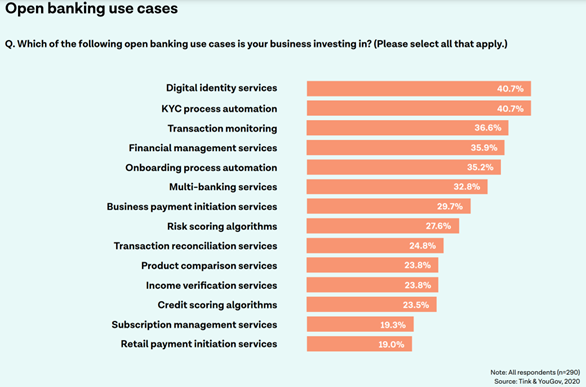

Die Open Banking Anwendungsfälle werden zunehmen, aber wirklich überzeugende Szenarien habe ich im Retail Payment bisher nicht gefunden. Onboarding Services dominieren, in denen Payment Initiation Services genutzt werden, um einen Kontoinhaber mittels einer Testtransaktion zu verifizieren (siehe Grafik: Analyse von Tink und YouGov „Wofür nutzen Ihre Kunden die Open Banking services?“).

Einzig im BNPL Umfeld verfestigt sich der Einsatz von Open Banking Services, um die ausstehenden Rechnungsbeträge via PIS für die Rechnungsbegleichung aufzubereiten und das Payment dann anzustoßen.

Es wird Weiterentwicklungen geben müssen, um open banking wirklich attraktiv zu machen. Wie zuvor beschrieben ist der 2021 entstandene VRP-Ansatz (vergleichbar dem Card-on-file-Prinzip aus der Kreditkartenwelt) ein vielversprechender Ansatz, der das Thema wesentlich treiben könnte.

2. SEPA Instant Credit Transfer (SCTInst)

SCTInst ist ein Überweisungsdienst, der es ermöglicht, Geld innerhalb von Sekunden von einem Konto auf ein anderes zu überweisen. Die Zahlungen müssen in maximal 10 Sekunden auf dem Konto des Empfängers eingehen. Der Dienst muss 7 x 24 x 365 Tage im Jahr verfügbar sein und in der Endausbaustufe Zahlungen bis 100.000 Euro ermöglichen.

Aktuelle Situation SCTinst

Seit Ende 2022 ist es verpflichtend für die Banken, SCTinst anzubieten. Mit der avisierten Transaktionskostenstruktur, die sich auf dem Niveau der Kosten von SEPA dircet debit (Lastschrift) bewegen soll, ist dieser Ansatz für den Handel sehr interessant. Darüber hinaus ist der sofortige Geldeingang auf dem Empfängerkonto enorm attraktiv, vor allem im Vergleich zu den (zum Teil stark) zeitversetzten Auszahlungen bei den credit und debit cards. Aufgrund der direkten Zahlungsauslösung durch den Endkunden und die damit verbunden Kontrollmöglichkeiten besteht kaum noch ein Zahlungsausfallrisiko oder gar das Risiko von SEPA Rücklastschriften.

Herausforderungen SCTinst

SCTInst braucht einen messaging service (wie z.B. SRTP, Open Banking) damit es ein Endkunden Frontend zur Zahlungsinitiierung gibt. Dem Käufer muss ein Warenkorb zugeordnet und Zahlungsdetails mitgegeben werden, was bei den credit und debit cards über die Karten und das Kartenterminal an der Kasse erfolgt. Konkret könnte dies eine vom Endkunden genutzte App sein, die einen QR-Code erzeugt, der an der Kasse gescannt wird (oder umgekehrt).

Die Rolle der Banken muss sich sicherlich verändern. Aktuell wird SCTInst fast nur als Echtzeitüberweisung angeboten, die den Endkunden mit einer Transaktionsgebühr als Zusatzservice verkauft wird. In der Zukunft wird man SCTInst hoffentlich als Möglichkeit für die Banken verstehen, im Paymentgeschäft mit den eigenen Konten wieder eine zentrale Rolle zu spielen.

News SCTinst

Die Verpflichtung aller Banken zu SCTInst ist keine Neuigkeit mehr, bleibt jedoch ein umstrittenes Thema. Hierzu kann ich den Artikel von Payment & Banking empfehlen mit der Bewertung eben jener

Hierzu kann ich den Artikel von Payment & Banking empfehlen mit der Bewertung eben jener Verpflichtung der Banken. Es wird sehr deutlich, dass die Banken ihre Sichtweise etwas anpassen sollten.

Hierzu kann ich den Artikel von Payment & Banking empfehlen mit der Bewertung eben jener Verpflichtung der Banken. Es wird sehr deutlich, dass die Banken ihre Sichtweise etwas anpassen sollten.

Einschätzung

Die sekundenschnellen Überweisungen durch SCTinst werden der neue Standard, da sie den Erwartungen der Endkunden sehr viel näherkommen, als die bisherigen Überweisungsdienstleistungen der Banken. Fast alles in der digitalen Welt wird heutzutage in Echtzeit 7×24 an 365 Tagen im Jahr umgesetzt. Da fällt es schwer zu erklären, warum eine PayPal P2P Transaktion oder eine A2A Transaktion binnen Sekunden prozessiert wird, während eine reguläre Banküberweisung oder Kreditkartentransaktion bis zu 3 Tage benötigt.

Morgen geht es an gleicher Stelle weiter mit der Darstellung und Einschätzung von SEPA request to pay (R2P) mit der Möglichkeit, Zahlungen aktiv anzufordern sowie SEPA Proxy Lockup (der Einsatz eines Alias für die IBAN).